Sve što velika većina ljudi od banke želi čuti je mogu li dobiti kredit i kolika će im biti rata. Eventualno ih još zanima koliko će u konačnici otplatiti kamata. Ali krediti imaju svoju cijenu koja se ne sastoji samo od ovih parametara nego i od drugih dijelova oko kojih možemo pregovarati ili barem odabrati razne opcije.

Sve to u konačnici može činiti razliku od par tisuća kuna pa sve do par desetaka tisuća kuna, ovisno o periodu i visini kredita tako da je iznimno bitno informirati se o osnovnim stvarima prije nego se upustite u pregovore te predavanje zahtjeva za kreditom kod banake.

Razlika između nominalne i efektivne kamatne stope

Razlika između ovih termina je jednostavna i jako bitna. Nominalna kamata je osnovna kamata koja se obračunava na naše kredite te se gotovo uvijek odnosi na godišnju kamatnu stopu. Laički rečeno, to je kamata na glavnicu koju nam je banka isplatila.

Efektivna kamata je ona koju bi zapravo trebali gledati kada vršite usporedbu među bankama jer u nju banke, osim kamate na glavnicu, uračunavaju i ostale troškove kod obrade kredita koji dolaze uz kredit te je kudikamo realnija brojka.

Još jedna bitna stvar je da recimo javnobilježničke naknade ne ulaze u efektivnu kamatnu stopu te nije loše pitati banku pri pregovorima koji se sve troškovi računaju pod efektivnu kamatnu stopu kako biste bili sigurni da banke imaju istu metodologiju, odnosno ako nemaju, da možete razliku uzeti u obzir pri donošenju odluke.

Da li je bolje odabrati fiksnu ili promjenjivu kamatnu stopu

Izbor vrste kamatne stope je vjerojatno, uzevši u obzir trenutno okolnosti, najbitniji dio oko kojeg trebamo donijeti odluku.

Razlog su naravno ekstremno niske kamatne stope koje trenutno imamo. Centralne banke diljem svijeta se trude sniziti kamatne stope na tržištu čim više kako bi potaknule zaduživanje, a time i potrošnju te u konačnici ekonomski rast. Tako trenutno gdje god da pogledamo imamo rekordno niske kamatne stope.

Od kadamata na državne obveznice, preko kamata na oročenja u bankama pa sve do kamata na kredite, vjerujem da ste i sami primijetili da kamate zadnjih 13 godina kontinuirano padaju.

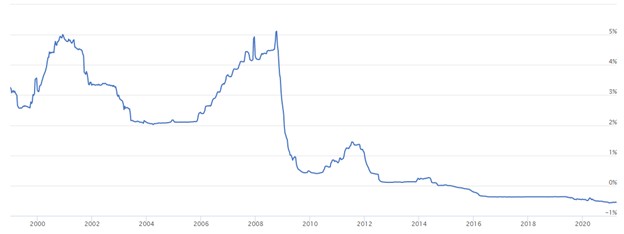

Možemo primjerice to potvrditi i na sljedećem grafu gdje vidimo kamate na 6-mjesečni Euribor. Ne moramo ulaziti u detalje i objašnjavati što je to ali je bitno znati da je on referentna kamata kod velike većine kredita s promjenjivom kamatnom stopom u Republici Hrvatskoj.

On se kroz svoju povijest većinom kretao između 2% i 5% ali je u zadnjih 10 godina krenuo padati te se prvi put u povijesti dogodilo da su kamate pale ispod 0%, odnosno otišle su u negativu.

Složit ćete se, teško da mogu ići niže. Referentna kamatna stopa ECB-a koja je također iznimno bitna za nas je također ispod 0% te je na najnižim razinama u povijesti.

Naravno, nitko nema kristalnu kuglu ali relativno sigurno možemo pretpostaviti da kamate neće moći ići puno niže od ovoga te možda ne bi bilo loše iskoristiti ovu povijesnu situaciju i odlučiti se za fiksnu kamatnu stopu jer ukoliko uzmete promjenjivu – jednom kada kamate na tržištu ponovno krenu rasti prema povijesnim prosjecima će se isto dogoditi i vašoj rati kredita.

Kredit u domaćoj ili stranoj valuti

Svi znamo što se dogodilo sa „švicarcima“ i koliko visok valutni rizik može biti. Na sreću, u Hrvatskoj trenutno imamo kredite samo u kunama i one vezane uz eure. S obzirom da je Hrvatska ušla u mehanizam za uvođenje eura te HNB posebno jako čuva tečaj HRK/EUR ovdje više ne bi trebali imati većih problema, odnosno tečajnih fluktuacija.

Ali imajte i dalje na umu da uzimanje kredita u valuti u kojoj ne zarađujete novac i dalje nosi svojevrsne rizike. Upravo zato možete primjetiti da će Vam banka uz kredit s deviznom klauzulom uvijek ponuditi manju kamatu. Jer s aspekta banke im taj kredit nosi i manje rizika koji su u ovom slučaju prebacili na korisnika tako da svakako razmislite što Vam je bolje.

Kao što smo naveli, za očekivati je da će Hrvatska uskoro ući u Eurozonu, odnosno zamijeniti kunu eurom tako da tečaj svakako ne bi trebao fluktuirati do tada. Stoga, možda ne bi bilo loše uzeti nižu kamatu na kredit, odnosno kredit vezan uz eure, ukoliko je razlika u kamatama osjetna.

Ostali troškovi kod kredita

„Sitni“ troškovi su također nešto na što treba obratiti pozornost. Primjerice, ukoliko dižete kredit u banci koja nije Vaša matična banka možda će Vam uvjetovati da u njoj otvorite tekući račun.

Najminimalnija naknada za vođenje tekućeg računa je trenutno 10kn/mjesec. Ukoliko dignete kredit na primjerice 10 godina samo ova „sitna“ naknada će Vas koštati 1,200 kuna!

Osim ovoga, među najčešćim dodatnim troškovima su troškovi obrade kredita te razni instrumenti osiguranja koji se plaćaju.

Iako će Vam banka nabrojati ove troškove oni jako često nisu nužni te je naš savjet da probate ispregovarati kredit bez troška obrade ili police osiguranja. Mnogo je slučajeva kada kreditna komisija odobrava zahtjeve za kreditima s ovim iznimkama koje u startu korisniku štede novac.

Također, probajte „naštimati“ da Vam se kredit isplati taman prije dospijeća prve rate ili anuiteta. Razlog je interkalarna kamata koju plaćate upravo za korištenje kredita od isplate pa do plaćanja prve rate. Iznos vjerojatno neće biti velik ali zašto bacati novac.

Rata i anuitet nisu ista stvar

Još jedna bitna stvar je razlika u anuitetu i rati. Ukratko, ukoliko imate izbor te zadovoljavate uvjete, bolje je ugovoriti otplatu kredita u ratama nego u anuitetima.

Anuiteti su jednake mjesečne otplate te konstantno otplaćujete isti iznos. Ono što se mijenja kroz godine je omjer glavnice i kamata koje anuitetima otplaćujete. U početku otplaćujete znatno više kamata, a što se više bliži kraj otplate kredita, to je u anuitetu veći udio glavnice.

Kada otplaćujemo kredit u ratama iznos glavnice ostaje isti dok se kamata s vremenom smanjuje. U ovom slučaju se smanjuje i rata što se više približavamo kraju otplate kredita.

Pomoći ćemo Vam započeti i doznati više o FinaxuIsplanirajte 15-minutni besplatni poziv hovor zdarma

Analiza vaše financijske situacije

Na kraju, moramo dobro razmisliti i o svojoj financijskoj situaciji prije upuštanja u novo zaduživanje. Maštanje o nekretnini, automobilu ili egzotičnom ljetovanju nas često može zaslijepiti te nas napraviti neracionalnima pri odluci o zaduživanju.

Pitanja poput:

- Mogu li si priuštiti ovaj kredit

- Koliko mi je prihod stabilan

- Mogu li podnijeti i dodatne troškove koje će kupnja automobila ili primjerice nekretnine zasigurno donijeti

- ogu li odgoditi dizanje kredita na 1-2 godine te još veći dio kupnje obaviti ušteđevinom, a manji kreditnim zaduživanjem

- Hoću li biti sposoban/na zarađivati ovu količinu novca i za 10-20 godina koliko ću morati otplaćivati kredit ili će moji prihodi sa starenjem možda padati

- Možemo li dići manji kredit nego smo namjeravali (primjerice kupiti jeftiniji automobil od planiranog)

- Možemo li si uz nova zaduženja priuštiti recimo pad prihoda od 20%, 30% ili 50%, a da si ne ugrozimo financijsku egzistenciju

Kao što vidimo puno je parametara koje trebamo uzeti u obzir pri odabiru kredita. Iako možda neki od njih zvuče apstraktno i zbunjujuće zapravo se ne radi o kompliciranim stvarima.

Malo truda i pripreme pred pregovore oko kredita može na dugi rok donijeti uštedu od, kao što smo već rekli, nekoliko tisuća pa sve do nekoliko desetaka tisuća kuna.

Savršenih odgovora na opcije pri odabiru kredita nema te dosta toga ovisi o trenutnoj situaciji na tržištu, kao i osobnoj situaciji korisnika kredita.

No u svakom slučaju moramo biti svjesni rizika kod dizanja kredita koji, kao što smo mogli vidjeti u ekstremnim primjerima kod dužnika u „švicarcima“, mogu biti financijski pogubni.

Stoga je potrebno ne samo fokusirati se na to da kredit dobijemo što prije ili da podignemo čim je više moguće gotovine jer jednom kada entuzijazam kod kupnje željene stvari završi, ostaje nam dugi period odricanja i otplate kredita.

App Store

App Store

Google Play

Google Play

Zahtjevnost

Zahtjevnost