Općenito, čak i mala statistička prednost može rezultirati izvrsnim performansama. Međutim, vremenski horizont igra presudnu ulogu. Ako dugoročno možemo iskoristiti statističku prednost, njezin će učinak biti puno izraženiji. Tipičan primjer toga je pasivno ulaganje u dioničke indekse.

U prethodnom članku o vjerojatnosti, objasnili smo Vam koji se obrasci mogu pronaći u ponavljajućim slučajnim pojavama s točnim potencijalnim rezultatima.

Danas ćemo pogledati kako se ta statistička pravila mogu koristiti u svijetu ulaganja i kako djeluju u kombinaciji s pasivnim ulaganjem. Pokazat ćemo Vam zašto je dugačak horizont neophodan za uspješno ulaganje i kako vjerojatnost ide u prilog Vašem bogatstvu.

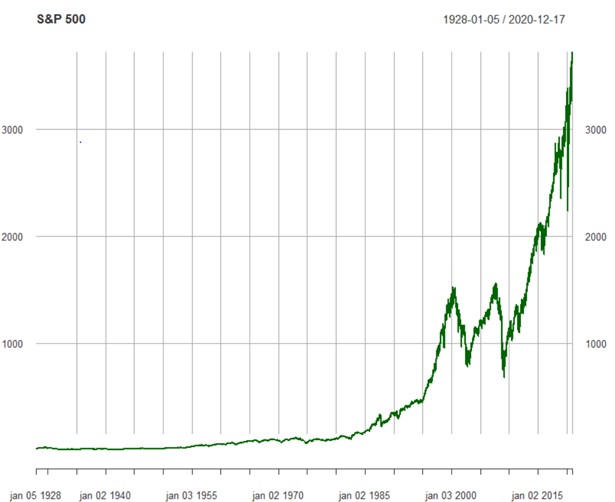

Razvoj indeksa S&P 500 od 1928. godine dovoljno je dugo razdoblje koje uključuje i brojne korekcije na burzi. Grafikon prikazuje samo indeks cijena koji ne uključuje dividende. S druge strane, izostavlja razne naknade s kojima se investitor može susresti prilikom ulaganja u ETF – ove. Pogledajmo evoluciju dnevnih promjena u tom razdoblju.

Ako pokušamo statistički opisati takav vremenski period, doći ćemo do zaključka da je riječ o slučajnoj varijabli. U kratkom vremenskom razdoblju dobit i gubitak gotovo su jednako vjerojatni.

Dnevni povrati na S&P 500 indeks ponekad su pozitivni, a ponekad negativni. Na desnom grafikonu kretanja indeksa raspoređena su po veličini, gdje vrijednost od 0,1 predstavlja promjenu od 10%.

Grafikon jasno prikazuje da su povrati kupljeni oko srednje vrijednosti – prosjeka (okomita crvena linija u desnom grafikonu). Vrijednosti se najčešće javljaju u blizini ove srednje vrijednosti.

S lijeve ili desne strane ima puno manjih vrijednosti. Istodobno, što se više preusmjerimo sa srednje vrijednosti na jednu ili drugu stranu, to je rjeđa pojava tih ekstremnih vrijednosti.

Te se dnevne promjene u S&P indeksu razlikuju od srednje vrijednosti do neke mjere prema gore ili dolje. Ako ta odstupanja izjednačimo s obje strane, dobit ćemo vrijednost koja se naziva standardno odstupanje i ono je važno za procjenu budućeg razvoja indeksa.

Srednja vrijednost i standardna devijacija omogućuju nam modeliranje budućih scenarija indeksa. Rezultat ćemo predstaviti u obliku promjene vrijednosti početnog ulaganja od 1 USD ovisno o broju radnih dana.

Srednji dnevni povrat S&P 500 indeksa između 1928. i 2020. godine iznosi + 0.02% (prosječna dnevna promjena indeksa). To je vrlo mala statistička prednost koju vjerojatno ne bismo ni primijetili na iznosu na računu. To možemo primijetiti i na grafikonu dnevnih promjena S&P 500 jer je okomita crvena crta (srednja vrijednost) blago desno od nule.

Standardna devijacija dnevnih promjena srednje vrijednosti za S&P 500 indeks u danom periodu je 1.2%. Ovaj broj znači da se približno 68% dnevnih promjena u indeksu kreće od (0.02% - 1.2%) do (0.02% - 1.2%), tj. u rasponu od -1.18% do 1.22%.

Što vjerojatnost govori o ulaganju u dionice tijekom 25 dana?

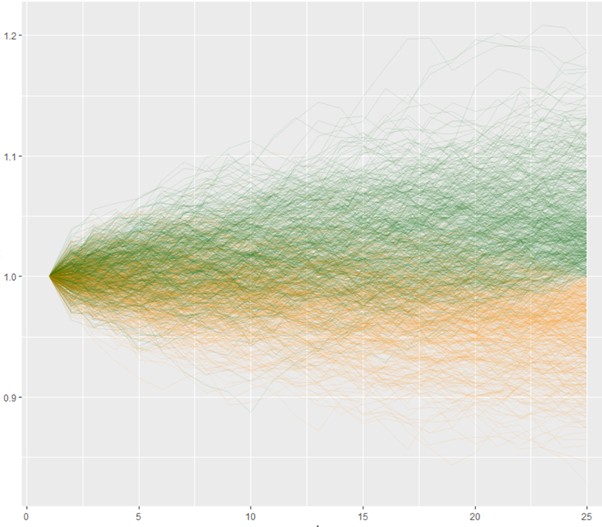

Znajući srednju vrijednost i standardnu devijaciju dnevnih povrata, pogledajmo kako bi cijena S&P 500 indeksa (u obliku ulaganja 1 dolara) mogla varirati tijekom sljedećih 25 dana.

Kao što možete vidjeti sa slike, teško je procijeniti razvoj indeksa za sljedećih 25 dana. Koristeći statističke vrijednosti iz prethodne 92 godine S&P 500 indeksa, 1000 puta smo simulirali mogući razvoj.

Rezultati se kreću od aprecijacije od približno 19% do gubitka od -17% (u najekstremnijim slučajevima). Broj scenarija u kojima bismo postigli pozitivan rezultat je 570, a negativan rezultat je prisutan u 430 slučajeva. Prosječni povrat ulaganja u ovom razdoblju iznosi 0,60%.

U kratkom roku prilično je teško, čak i gotovo nemoguće, predvidjeti razvoj burzi. Ulaganje često može rezultirati gubitkom. Moć pasivnog ulaganja leži u ulaganjima u dugoročni horizont. To ćemo vidjeti na simulacijama razvoja koje koriste veći broj dana trgovanja.

Koji će se rezultati postići nakon godinu dana?

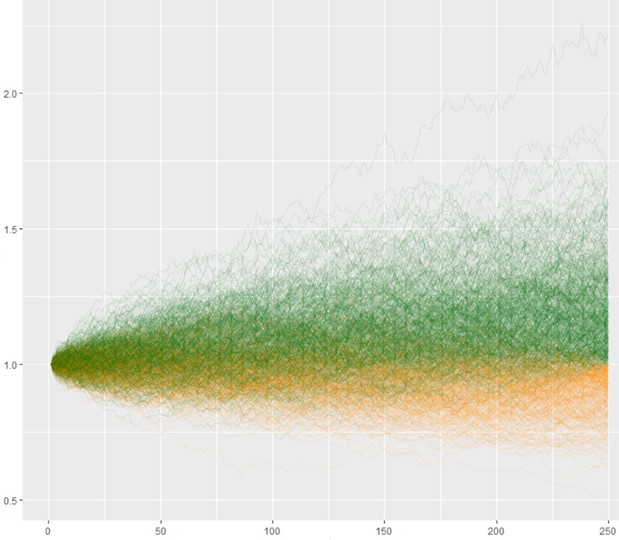

Kako bi portfelj izgledao da ulažemo u S&P 500 indeks tijekom 250 dana trgovanja (otprilike jednu kalendarsku godinu)?

U ovom je slučaju broj rezultata koji su na kraju bili pozitivni (zelena boja) nešto su veći u odnosu na prethodni slučaj. Međutim, vjerojatnost gubitka još uvijek nije zanemariva.

Od 1000 izvedenih simulacija, 630 je na kraju bilo pozitivno, a ostalih 370 negativno. Međutim, možemo vidjeti da se s povećanjem vremena povećava i broj pozitivnih rezultata u simulacijama.

Nakon otprilike godinu dana ulaganja u S&P 500, u dolarima, lako možemo postići stopostotnu aprecijaciju (najviša zelena linija), ali i gubitak od 50% (najniža narančasta linija). Treba napomenuti da je veoma mala vjerojatnost da se ovakvi slučajevi dogode.

U prosjeku možemo očekivati da će naša investicija aprecirati za 6% nakon godinu dana (ne uzimajući u obzir dividende i njihovo reinvestiranje).

Pasivno ulaganje je maraton. Njegova snaga leži u činjenici da investitor ne špekulira u kratkom roku, već ulaže sredstva barem nekoliko godina.

Prenesite svoja ulaganja k nama i mi ćemo Vas nagraditi sa upravljanjem 50% od iznosa prenesene investicije 2 godine bez naknade.

zľavu z transakčného poplatku vo výške 20%

Ako ulažemo desetljećima…

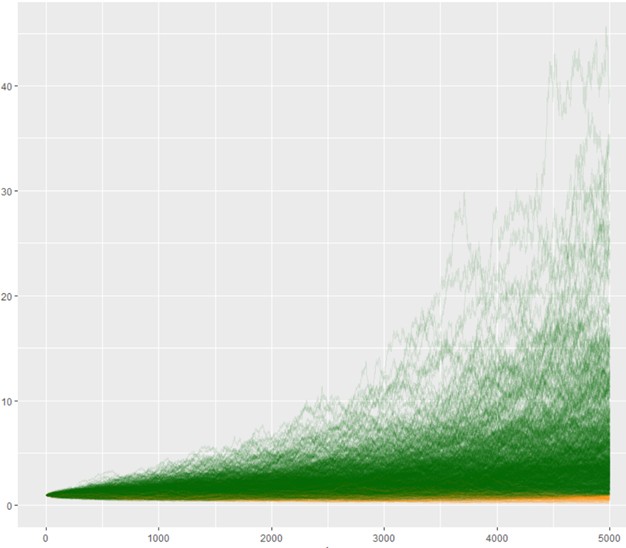

Pogledajmo očekivani razvoj simulacija ulaganja u S&P 500 indeks tijekom 5 000 dana trgovanja (približno 20 godina).

Sada se jasno može vidjeti učinak dugoročnog pasivnog ulaganja.

Na prvi pogled jasno je da nakon 20 godina broj pozitivnih rezultata očito premašuje negativne. Za lakše razumijevanje, nakon 1000 simulacija, 912 scenarija je bilo pozitivno, a samo 88 negativno.

U prosjeku možemo očekivati da će se ulaganje više nego utrostručiti. U iznimnim slučajevima je moguće da takva investicija poveća svoju vrijednost dvadeset puta.

Međutim, postoji i mogućnost gubitka čija se vjerojatnost značajno smanjuje s povećanim horizontom ulaganja. S horizontom ulaganja duljim od 20 godina, ova je šansa izuzetno mala.

Da smo nastavili sa simulacijama i povećanjem broja dana trgovanja, vjerojatnost pozitivnih rezultata dodatno bi se povećavala. Na kraju bismo dobili samo rezultate za koje ne bismo pronašli nijednu simulaciju s negativnim ukupnim povratom.

Pogled u prošlost

Kako bi slične simulacije izgledale u prošlosti u usporedbi sa stvarnim razvojem tijekom sljedećih 20 godina?

1960

- Praćeno razdoblje dnevnih povrata: 1928-1960

- Prosječni procijenjeni rezultat aprecijacije od 1 USD nakon sljedećih 5 000 dana trgovanja: +2,15 USD (115% bez dividendi)

- Broj pozitivnih ishoda u simulacijama: 77,3 %

- Broj negativnih ishoda u simulacijama: 22,7%

- Stvarni ishod nakon sljedećih 20 godina (od 1.1.1980.): +1,80 USD (80% bez dividendi)

1980

- Praćeno razdoblje dnevnih povrata: 1928-1980

- Prosječni procijenjeni rezultat aprecijacije od 1 USD nakon sljedećih 5 000 dana trgovanja: +2,09 USD (109% bez dividendi)

- Broj pozitivnih ishoda u simulacijama: 78,1 %

- Broj negativnih ishoda u simulacijama: 21,9%

- Stvarni ishod nakon sljedećih 20 godina (od 1.1.2000.): +13,61 USD (1261% bez dividendi)

2000

- Praćeno razdoblje dnevnih povrata: 1928-2000

- Prosječni procijenjeni rezultat aprecijacije od 1 USD nakon sljedećih 5 000 dana trgovanja: +3,09 USD (209% bez dividendi)

- Broj pozitivnih ishoda u simulacijama: 92,3 %

- Broj negativnih ishoda u simulacijama: 7,7%

- Stvarni ishod nakon sljedećih 20 godina (od 1.1.2000.): +2,20 USD (120% bez dividendi)

Gledajući unatrag, možemo vidjeti da su postoci pozitivnih i negativnih ishoda bili dobri pokazatelji stvarne aprecijacije u sljedećih 20 godina.

U sva tri razdoblja postignuta je pozitivna aprecijacija. U dva od tih razdoblja očekivanja su bila blizu predviđenog rezultata (na temelju srednje vrijednosti dnevnih promjena). U jednom je slučaju stvarni ishod bio znatno bolji od očekivanog.

Zaključak

Mala statistička prednost, ako se primjeni na tisuće dana trgovanja, može dovesti do izvrsnog rezultata. Pasivno ulaganje u indekse dionica Vam omogućava da iskoristite svoju statističku prednost za izgradnju svog bogatstva.

U kratkoročnom horizontu teško je odrediti smjer burze. Iz tog se razloga kratkotrajno ulaganje naziva špekulacija. Međutim, ako redovito ulažemo tijekom dugoročnog horizonta, najvjerojatnije ćemo postići značajnu pozitivnu aprecijaciju.

Pomoći ćemo Vam započeti i doznati više o FinaxuIsplanirajte 15-minutni besplatni poziv hovor zdarma

Dodatak: Izvorna verzija ovog bloga objavljena je početkom 2021., no budući da je tema pasivnog ulaganja uvijek aktualna, odlučili smo je malo modificirati kako bismo sačuvali izvorne izračune.

App Store

App Store

Google Play

Google Play

Zahtjevnost

Zahtjevnost