Težnja za stalnim napretkom prirodna je osobina ljudskih bića. Kako je prirodno uvijek tražiti bolje mjesto za život, prirodno bi bilo i povećati svoju financijsku imovinu. To je vjerojatno razlog zašto preferirate Finax od ostalih oblika aprecijacije bogatstva.

Naš je posao aprecirati vaše bogatstvo onoliko koliko vaš profil rizika to dopušta. Dajete nam priliku i nakon nekog vremena želite vidjeti rezultate. Da biste mogli usporediti naše rezultate s drugim investicijskim rješenjima, morate znati koji ste prinos ostvarili s danim profilom rizika.

Postoje tri standardna načina izračuna prinosa. Najrasprostranjeniji način izračuna prinosa, i tržišni standard, je ponderirani prinos (TWR). Druga su dva načina: novčano ponderirani prinos gdje razlikujemo dvije vrste izračuna – jednostavan prinos i interna stopa prinosa ili IRR.

Kada se prijavite na svoj Finax račun, vidjet ćete dva različita pokazatelja prinosa. Jednostavan prinos, koji koristimo od početka kao osnovni način prikazivanja prinosa, i vremenski ponderirani prinos.

Jednostavan prinos

Vaš jednostavan prinos omjer je vaše dobiti i depozita. Dopustite mi da objasnim. U ovom slučaju dobit se izražava kao razlika između zbroja trenutne vrijednosti ulaganja i povlačenja iz njega i svih depozita. Vaš depozit je 10 000 eura. Vrijednost vašeg računa danas iznosi 12 000 eura.

Depoziti = 10 000 eura

Dobit = vrijednost računa – depoziti

Dobit = 12 000 € – 10 000 € = 2 000 €

Jednostavan prinos = dobit / depoziti

Jednostavan prinos = 2 000 € / 10 000 € = 20 %

Zaista jednostavno. Činjenica da sami možete izračunati jednostavan prinos vas često navodi da ga smatrate glavnim indikatorom izvedbe portfelja; međutim, u slučaju dugoročnog, redovitog ulaganja, ovaj pokazatelj može zavarati. To je isto kao da pitate mog sina kako je bilo u školi, a on odgovara: „Bilo je u redu.“. Imam osnovne podatke, ali u potpunosti mi nedostaju detalji.

Zamislite da i vi i vaš partner/ica ulažete prema danom primjeru. Zaista vam se svidio prinos od 20 % i odlučite uložiti još 10 000 eura. Što će se tada dogoditi? Vrijednost Vašeg računa iznosit će 22 000 eura, ukupni depoziti 20 000 eura, a dobit će ostati na 2 000 eura.

Jednostavan prinos = (22 000€ - 20 000€) / 20 000€ = 10 %

S druge strane, Vaš partner odluči povući ovu veliku dobit i platiti obiteljski odmor. Koliki će jednostavan prinos biti u ovom slučaju? Vrijednost vašeg računa iznosit će 10 000 eura, depoziti će biti 10 000 eura, ali uzimajući u obzir povlačenje, dobit od ulaganja će biti 2000 eura.

Jednostavan prinos = 10 000€ + 2 000€ - 10 000€ / 10 000€ = 20 %

Jednostavan prinos je dobar indikator prinosa kada uložite sva svoja sredstva istovremeno, na početku. Međutim, to nije dobar pokazatelj ako ulažete i povlačite tijekom razdoblja ulaganja – što je slučaj kod vjerojatno 90 % klijenata Finaxa.

Nažalost, jednostavan prinos jedini je način na koji obična osoba može sama izračunati prinos. Istodobno je važno spomenuti da je ulaganje prilično novi trend u srednjoj Europi i investitori obično nisu upoznati s drugim načinima izračuna prinosa.

To je ujedno i razlog zašto smo na početku Finaxa odlučili prinos prikazati samo kao jednostavan prinos – što se činilo boljim za nove investitore.

Otvorite račun i započnite ulagati već danas

Vremenski ponderirani prinos

Da biste shvatili koliko dobro Finax upravlja svojim fondovima i da biste mogli usporediti našu aprecijaciju s izvedbom ostalih investicijskih rješenja (npr. uzajamni fondovi), potreban vam je sofisticiraniji način izračuna prinosa.

Kao što pokazuje primjer jednostavnog prinosa, svi depoziti i isplate imaju značajan utjecaj na vrijednost jednostavnog prinosa. Vremenski ponderirani prinos ne uzima u obzir utjecaj depozita, isplate ili naknade.

Drugim riječima, vremenski ponderirani prinos pokazuje koliko biste zaradili da ste istovremeno uložili sva svoja sredstva umjesto da redovito ulažete. To ćemo demonstrirati na transparentnom računu Ivana Chrenka, najbogatijeg Slovaka koji je ujedno i Finaxov klijent.

Gospodin Chrenko dao je depozit u iznosu od 1 000 000 eura u Finax, a u vrijeme pisanja ovog članka vrijednost njegovog računa bila je 1 150 155 eura.

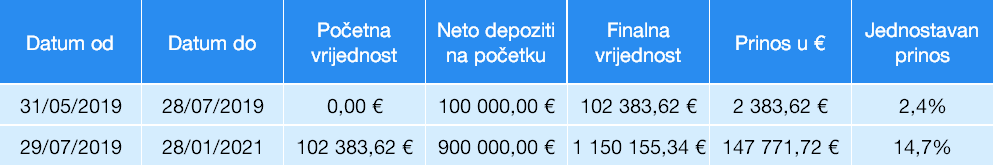

Jednostavna izvedba je 15.02 %. Međutim, kada pogledamo detalje računa, vidjet ćemo da je gospodin Chrenko prvi put dao depozit od 100 000 eura 31. svibnja 2019. godine kako bi testirao Finax, a tek onda dao dodatni depozit od 900 000 eura 27. srpnja 2019. – čineći ukupan iznos depozita milijun eura. Kako možemo izračunati vremenski ponderirani prinos?

1. Moramo izračunati jednostavne prinose za dva vremenska razdoblja:

a) 31. svibnja 2019. – 28. srpnja. 2019,

b) 29. srpnja 2019. – 26. siječnja 2021.

2. Množimo parcijalne jednostavne prinose (a*b)

Za bolji pregled pokazali smo prvi korak u sljedećoj tablici:

Prinos portfelja gospodina Chrenka u prvom je razdoblju bio 2,38 %, a u drugom 14,74 %. Pomnožimo li ova dva broja, rezultat koji dobivamo je vremenski ponderirani prinos njegovog portfelja.

1,0238 * 1,1474 = 1,1747

Ako ovu brojku prevedemo u razumljiv oblik, vremenski ponderirani prinos je 17,47 %. Da je gospodin Chrenko uložio sve odmah u svibnju 2019. godine, njegova trenutna ukupna vrijednost imovine bila bi 1 174 700 eura, dakle, gotovo 25 000 eura više nego što ima danas.

Treba reći da je ovaj izračun bio jedan od jednostavnijih jer smo morali uzeti u obzir samo dva depozita tijekom cijelog razdoblja. Ako redovito ulažete, svaki mjesec, izračunavanje vremenski ponderiranog prinosa je praktički nemoguće.

Zašto ne uključimo ulazne naknade?

Na kraju, naša je dužnost spomenuti zašto aprecijaciju računamo iz neto depozita, tj. iz depozita bez ulaznih naknada (Finax je više ne naplaćuje od početka srpnja 2023.) i, u slučaju financijskih agenata, naknade za investicijsko savjetovanje, ako su klijenti platili agentu takvu naknadu.

Ulazne naknade mogu se razlikovati od klijenta do klijenta. Za ulaganja posredovana od strane agenta, naknadu za savjetodavnu investiciju određuje sam agent i zato ta naknada nema nikakve veze s našom izvedbom.

Tržišna norma u Hrvatskoj je da ulazne naknade nisu uključene u izračune učinka uzajamnih fondova jer mogu varirati ovisno o distributeru. Ako želite usporediti izvedbu naših portfelja s drugim financijskim rješenjima, morate zanemariti ulazne naknade.

Ključne poruke

Ako želite usporediti svoju investiciju u Finaxu s drugim investicijskim rješenjima, koristite vremenski ponderirani prinos. Ako želite znati koliki je vaš prinos od ukupno uloženog iznosa, koristite jednostavan prinos.

U većini slučajeva će vremenski ponderirani prinos biti veći jer sredstva položena kasnije nisu imala vremena aprecirati onoliko koliko i početni depozit.

To je skrivena snaga dugog investicijskog razdoblja. Da ste na početku imali novaca, ne biste čekali ili podijelili svoje ulaganje u manje dijelove, zaradili biste točno onoliko koliko dobijete ako umnožite neto depozite s vremenski ponderiranim prinosom.

Kada sljedeći put razmišljate hoćete li istovremeno podijeliti ili investirati sva svoja sredstva, imajte ovo na umu.

Isprobajte jeftino pasivno ulaganje bez poreza.Pustite Vaš novac zarađivati zarábať

App Store

App Store

Google Play

Google Play

Zahtjevnost

Zahtjevnost