Legelőször kiválasztottuk azokat az indexeket, amelyeket követni fogunk és azok súlyát az egyes stratégiákon belül. A feltüntetett befektetési eszközök tíz alapvető osztálya elegendő a hatékony portfólió létrehozásához, amely átlagon felüli hozamot termel minimalizált kockázat mellett.

A kiválasztott ETF alapok lefedik a világ legnagyobb kulcsfontosságú régióit, ill. gazdasági szektorait is. Az alapokon belül több mint 9500 értékpapírba fektetünk be, ami nagyjából a világ piaci kapitalizációja háromnegyedének felel meg. Magyarországon manapság nagyon nehezen találni hasonlóan diverzifikált (szétosztott) portfóliót. (A zárójelben azon index van feltüntetve, amelyet az adott ETF alap másol).

- Amerikai nagyvállalatok részvényei (S&P 500)

- Amerikai középvállalatok részvényei (S&P 400)

- Amerikai kisvállalatok részvényei (Russell 2000)

- Európai nagy- és középvállalatok (Euro Stoxx 600)

- Európai kisvállalatok (MSCI Europe Small Cap)

- Fejlődő országok vállalatainak részvényei (MSCI EM)

- Globális államkötvények (Citi World Government Bond Developed Markets)

- Európai vállalati kötvények (Bloomberg Barclays Euro Corporate Bond)

- Európai „high-yield“ kötvények (iBoxx EUR Liquid High Yield)

- Fejlődő országok államkötvényei (Bloomberg Barclays Emerging Markets Sovereign)

Szélesebb körű portfólió felesleges - teljesítményével nem haladná meg az intelligens befektetés jelenlegi stratégiáját. Több alap csak megnehezítené az adminisztrációt és növelné a befektetés költségeit. Tehát nem kínálhatnánk a piacon az egyik legolcsóbb befektetési lehetőséget.

Ugyanígy nem tekintjük jó megoldásnak azt sem, ha a befektetések konkrét szektorra vagy régióra korlátozódnak, melyek rövid távon “menők” lehetnek. Célunk egy univerzális megoldás létrehozása volt, amely a befektetett összegtől függetlenül minden befektető számára ideális. Olyan befektetési terméket tettünk le az asztalra, amely úgy, mint ma, hasonlóképpen 10 év múlva is kitűnő és használható lesz.

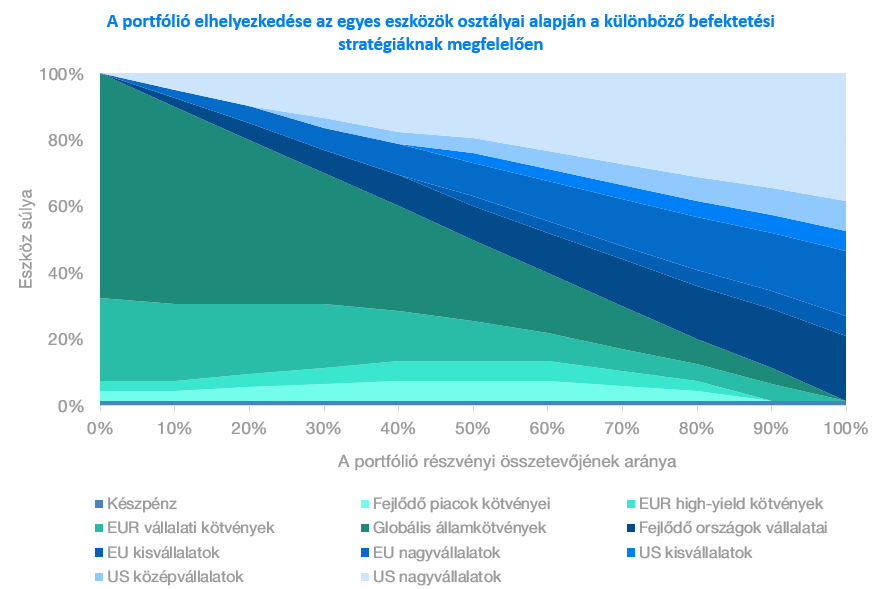

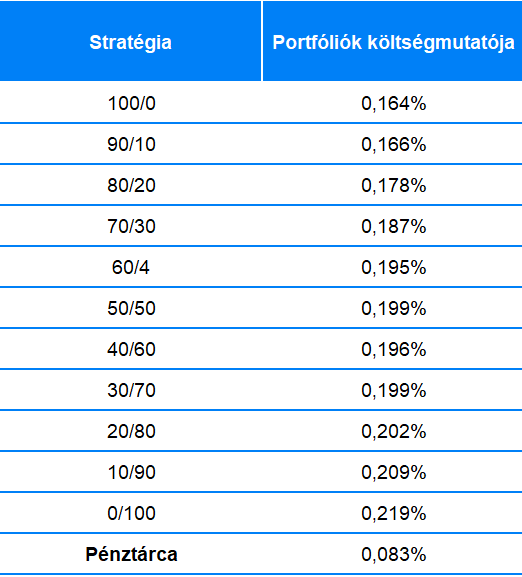

A Finax portfólióiban levő eszközök osztályainak súlyát a piaci kapitalizációban betöltött arányuk alapján határoztuk meg. Továbbá az összetételt az attraktív nyereség s a hozzá kapcsolódó arányos s a lehetőségek szerinti legkisebb, kockázati tényező elérése is befolyásolta. A 11 stratégia egyes ETF alapjainak összetételét a következő grafikon ábrázolja.

A portfóliók konzervatív befektetéseket tartalmaznak államkötvények formájában, biztonságot jelentő, nagy nemzetközi vállalatok stabilitást hozó részvényeit, de a nyereség fűszerét, mint “habot a tortán” a fiatal elsöprő lendületű vállalatok értékpapírjai a fejlődő országok részvényei s magasabb kamatozású kötvények alkotják.

A világon azonban több mint 5 000 ETF alap létezik, ami azt jelenti, hogy egyes indexekhez, mint például az S&P 500, akár lehetőségek százai is elérhetők. Melyek voltak tehát azok a tényezők, amelyek alapján az egyes alapokat kiválasztottuk?

Az első egyértelmű kritérium a pénznem volt, amely az ETF alap kereskedési pénzneme.

A jól beállított befektetés egyik fontos ismérve annak különböző devizák közti megosztása. Ugyan alapjaink EUR elszámolásúak, de az egyes portfóliók USD-s kitettségű értékpapírokat is tartalmaznak, igy biztosítva befektetőink számára a még szélesebb diverzifikációt.

A következő fontos szempont az volt, hogy az adott ETF az osztalékot újra befekteti-e vagy kifizeti-e azt? Ha az alap az osztalékot kifizetné, a régiónkban található legtöbb országban adókötelezettségük keletkezne a befektetőknek, amit a Finaxban igyekszünk elkerülni. Az általunk vásárolt ETF-ek az osztalékot nem fizetik ki, hanem azt újra befektetik az alapba. Igy az az ETF értékének növekedésében mutatkozik meg.

Az adott ETF alapok kiválasztásának további fontos szempontja volt azon képességük, hogy mennyire hűen másolják az egyes indexek teljesítménygörbéit. A tracking difference kifejezés az alap alakulása és az alapjául szolgáló index közötti eltérést jelenti. A megfelelő, a pozitív eltérés (az ETF túlszárnyalja az index nyereségét) vagy ha lehetséges a legkevésbé maradjon le az index mögött.

A sorban a negyedik kritérium az index replikációjának módja volt. A replikációnak két alapvető fajtája létezik: fizikai és szintetikus. A fizikai replikáció azt jelenti, hogy az alap ténylegesen befektet az egyes indexbe foglalt részvényekbe és kötvényekbe.

Ezzel ellentétben a szintetikus replikáció főleg pénzügyi derivatívákon keresztül működik. Az ilyen ETF-ek kockázata jelentősen magasabb. A befektető viseli a derivatíva kibocsátójának kockázatát is, hogy csőd esetén nem fizeti ki az alappal kapcsolatban fennálló kötelezettségeit. A fizikai replikáció biztonságosabb és hosszú távon stabilabb.

Az ötödik kritérium a kezelő volt. Előnyben részesítjük az ismert alapkezelőkön keresztül történő befektetést, mert már több tíz éve jelen vannak a piacon és hatalmas pénzösszegeket kezelnek. A magasabb szintű biztonságon kívül még plusz előnyt jelent az alap nagysága is.

Csak a nagy alapok képesek hosszú távon túlélni és nagy likviditásuk miatt naponta kereskednek a részvényeikkel. Így a piaci helyzettől függetlenül nem jelent problémát megfelelő vevőt találni. A nagy alapoknál a piaci ár pontosan megegyezik az alap eszközeinek nettó értékével.

Majdnem minden ETF alap rendelkezik még belső díjjal is, amit a befektető közvetlenül a kezelőnek fizet. Ezt a díjat az ügyfél jórészt nem látja, viszont általában ezzel a díjjal csökken az ár. Manapság relatív alacsony díjakról beszélünk, viszont azokat is figyelembe vettük az alapok kiválasztásánál. Ebben az esetben azonban nem feltétlenül a lehető legolcsóbb alapokat választottuk ki - fontosabbak voltak számunkra a biztonsági és stabilitási tényezők, mint a 0,05 %-os díjak.

Az egyes alapok kiválasztása természetesen nem végleges és módosíthatatlan. Az ETF alapok “színtere” folyamatosan hónapról- hónapra növekszik és változik.

Mindenesetre továbbra is azon dolgozunk, hogy ügyfeleink a lehető legjobb ETF alapokat tudják megvásárolni. A portfóliókat illető módosításokat úgy fogjuk végrehajtani, hogy ügyfeleinknek ne keletkezzen adókötelezettsége.

App Store

App Store

Google Play

Google Play

Komplexitás

Komplexitás