A diverzifikáció a kockázat megoszlása több kisebb, részbefektetés között. Olyan befektetési stratégia, amelynek célja az adott értékpapírokkal járó kockázatok minimalizálása.

Már biztosan találkozott azzal a szabállyal, amely kimondja, hogy soha nem tesszük az összes tojást egyetlen kosárba. Ha a kosarat elejti, az összes tojást elveszíti. Ha azonban a tojásokat több kosárba osztja szét, az egyik elveszítése nem fogja annyira negatívan érinteni. Mindig marad elég tojása.

A diverzifikáció egyszerű matematikaként működik. Például, ha négy társaság részvényéből egyenletesen állítja össze befektetési portfólióját és hárman közülük egyenként 20% hozamot hoznak Önnek, de egy cég csődbe megy, befektetése eredménye -10%-os veszteség lesz.

Ha azonban befektetését száz cég részvényei között osztaná el, amelyekből 99 átlagosan 10%-kal növekedne és egy cég csődöt jelentene, átlagosan 8,9%-os hozamot érhetne el. Ez a diverzifikáció lényege – a kockázat szétosztása és csökkentése.

A diverzifikáció negatív oldalai

A befektetés világában különböző vélemények uralkodnak a diverzifikációval kapcsolatban. A kockázatcsökkentés szempontjából az egyik leghatékonyabb módszerről van szó. A múltban azonban gyakran kritika érte az elért hozamok mértéke vagy a magasabb költségek miatt.

A befektetési mítoszok egyike, hogy ha többet szeretne profitálni, befektetéseit a legmagasabb elérhető hozam potenciállal rendelkező aktívumokba kell összpontosítania. Ez a feltételezés lényegében igaz, a bökkenő azonban a megvalósítás lehetőségében rejlik.

Akik ezt a kijelentést tették, azok szerint a diverzifikált portfólió átlagos, csak számos kis befektetés közepes hozamát éri el, ami megfosztja a befektetőt a potenciálisan nagyobb hozamok elérésének lehetőségétől. Széles diverzifikációval gyakorlatilag azt a piaci hozamot szerezheti meg, amelyet az aktív alapkezelők portfólió menedzserei eredményeikkel szeretnének elérni, vagy felülmúlni, ezért választanak csak néhányat, a szerintük legjobb eredménnyel kecsegtető befektetések közül.

E cél elérése, tehát a piaci átlagot felülmúló értékpapírok kiválasztása azonban általában csak vágy marad. A befektetési szakemberek túlnyomó többségének nem sikerül még csak piaci átlagos hozamot sem elérnie. A portfóliójuk lemaradásának legfőbb oka az a tény, hogy az aktívumok ára nem előrelátható. A koncentrált portfóliók végül alacsonyabb hozamot eredményeznek, lényegesen magasabb kockázattal.

Korábban a magas költségek jellemezték ezt a fajta kockázatcsökkentési formát. Nagy mennyiségű, több pozíciót célzó befektetés számos tranzakciót igényel, amely mindegyikéhez díjak társulnak.

Az ETF alapok megjelenésével és népszerűvé válásával a kockázat csökkentésének ez a hátránya is megszűnt. Pont a széleskörű portfólióval rendelkező indexalapok tették lehetővé, hogy nagyon alacsony költségek melletti, nagy mennyiségű értékpapírba való befektetést, kiküszöbölve a kibocsátók egyedi kockázatait.

Miért működik a diverzifikáció?

A kezdő befektetők alapvető hibája az, hogy a legismertebb termékekbe próbálnak befektetni. Legjobb esetben különféle befektetési stratégiát alkalmaznak a leginkább növekedni képes részvények vagy befektetési alapok felkutatására, általában viszont tévesen a múltbeli teljesítményt veszik alapul.

A kisbefektetők leggyakoribb befektetési stratégiája, hogy a átnézik a befektetési alapok listáját, és ezek közül azt az alapot választják ki, amely a legmagasabb múltbeli eredményekkel rendelkezik. Ezt az utat követni nem megalapozott, hiszen amennyiben egy termék hozama korában növekedni tudott (vagy éppen csökkeni), az nem garancia arra, hogy a jövőben is ugyanaz a forgatókönyv fog megvalósulni.

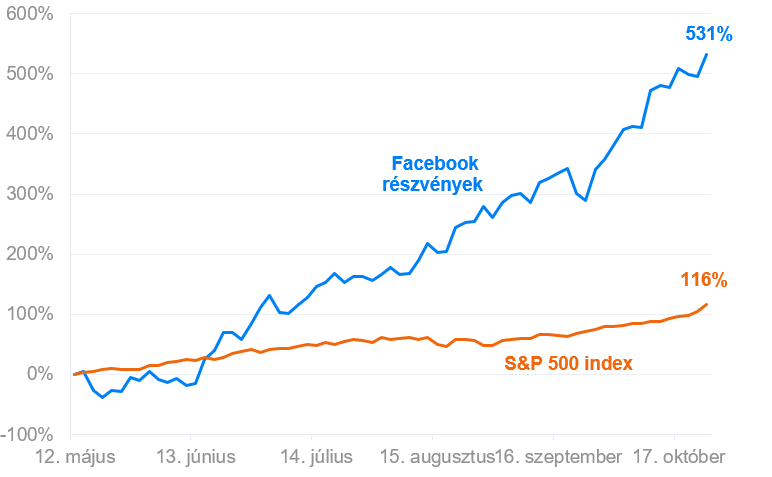

Az alábbi grafikon a Facebook részvényárfolyamainak alakulását mutatja a tőzsdére lépésétől 2012. májusában 2017 végéig, valamint az amerikai S&P 500 index értékének alakulását azonos idő alatt.

Ebben az időben a Facebook volt a meghatározó, uralkodó közösségi hálózat, amelynek jól kidolgozott marketing stratégiájának köszönhetően sikerült hatalmas hozamot elérnie a csaknem kétmilliárd felhasználóval rendelkező hálózatából. Az éves hozamnövekedés magas, kétszámjegyű sávban mozgott, és nem volt ok a kialakult trend változását feltételezni.

Ha egy potenciális befektető a grafikonok és a piacok általános hangulata alapján döntené el, hogy e két lehetőség közül melyikben helyezi el a pénzét, akkor valószínűleg 2018 elején a Facebook részvényei mellett döntött volna.

Az ezt követő évben az összes hasznot felemésztette a sok negatív hír, ami miatt az árfolyam csökkenésnek indult. A felhasználók száma stagnálni kezdett, a felhasználók egyre kevesebb időt töltöttek a Facebook platformján és óriási botrányba keveredett a cég, amikor kiderültek a felhasználói adatok kiszivárogtatásáról szóló hírek.

A Facebookba való befektetés egy év alatt negatív irányt vett, főként váratlan események következtében és értéke majdnem harmadát elveszítette, míg ha az amerikai cégek indexeit nézzük, akkor csak a 8%-os mínuszról beszélhetünk.

Láthattuk, hogy a 2018-as évi tapasztalatok alapján a többség az indexekbe való befektetést részesítené előnyben, mivel a Facebook abban az időben sokat veszített értékéből és megítéléséből is. A Facebook-részvények hozama azonban ez év elejétől meghaladja a 45%-ot, míg az S&P 500 index csak a 15%-ot tudott elérni.

A pénzügyi piacok történelmében a Facebookhoz hasonló részvényeknek és történeteknek akár ezer példáját is megtalálhatnánk. Egy, vagy csak néhány célra koncentrált befektetés mindig nagyobb kockázattal jár.

A diverzifikáció előnyei bizonyíthatóak magukkal a gazdasági ágazatokkal, vagy az egyes régiókba való befektetésekkel is. Szintén érdemes kiemelni az időtávot, mint tényezőt, mert a hosszútávú befektetés a stabil portfólió egyik alapfeltétele annak ellenére, hogy nem lehet pontosan megjósolni a választott eszközök hosszú távú teljesítményét.

Például, jelenleg a befektetők az amerikai részvényeket a múltbeli magas teljesítőképességük miatt részesítik előnyben. A szektorok közül technológiai részvényeket, többek között a biotechnológiai és egészségügyi cégeket választanak, mivel most ezek a legnépszerűbbek. Vajon a következő években is a legsikeresebbek lesznek, és azok voltak az elmúlt 20 évben is? Gondolja, hogy sikerül a befektetőknek elkapni a trendfordulókat?

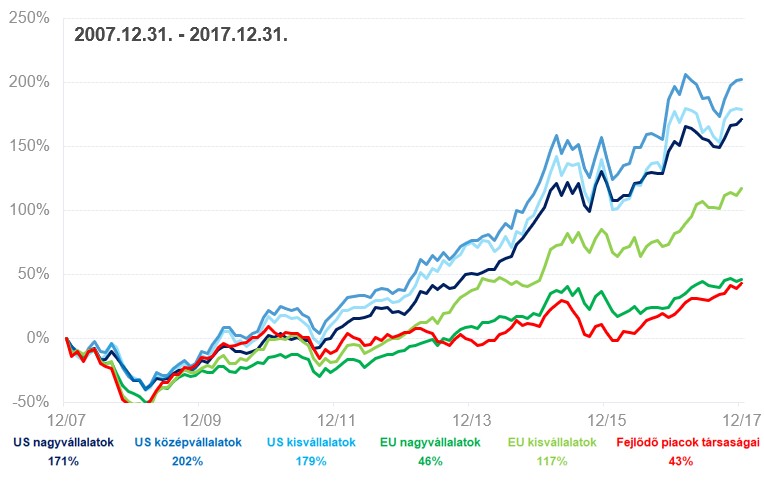

Az alábbi ábra bemutatja az intelligens befektetés által kezelt portfóliók tőkekomponensének alapját képező 6 index értékének alakulását a 2017 végéig tartó 10 év alatt. A diagram pontosan megmutatja, miért az amerikai részvények ma a legnépszerűbbek. Jelenleg ezek a legjövedelmezőbbek.

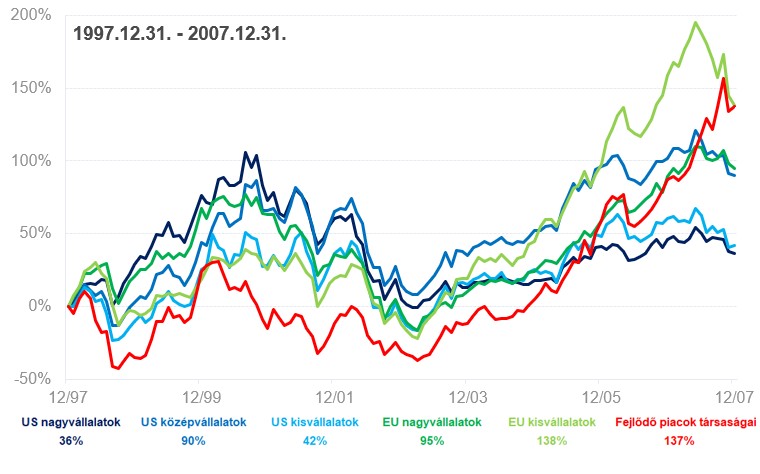

Amint azonban megnézzük ezeket az eszközosztályokat még egy évtizeddel korábban, azaz fejlődésüket 1998 elejétől 2007 végéig, találunk más nyerteseket is. A trendek két évtized alatt teljesen megfordultak.

A gazdasági válság előtti időszakban a feltörekvő országok részvényei domináltak. Abban az időben, amikor a Finax alapítói kezdőnek számítottak a pénzügyi szektorban, tehát 15 évvel ezelőtt, mindenki kereste a feltörekvő piacokat (ún. Emerging markets) és szinte csak ezekbe fektetett pénzt.

Emellett, akkor alakult meg a BRIC (Brazília, Oroszország, India, Kína) gazdasági szövetség (ma már BRICS), amelyet a Goldman Sachs bank ismert közgazdásza segített életre hívni. A BRIC mindenütt ott volt és a BRIC volt a jövő. A BRIC országokból származó eszközalapokban regisztrálták a legnagyobb tőkebeáramlást.

Végül azonban csalódást okoztak a befektetőknek. Az elmúlt évtizedben a feltörekvő országok teljesítőképességben a leggyengébbekké váltak. Az 1997 és 2007 között lemaradó amerikai részvények ma már dominálnak.

A diverzifikáció jelentőségét tökéletesen szemlélteti az általunk kedvelt ún. hozamperiodikus rendszer, amelyet a Callan társaság hozott be a köztudatba. Az első pillantásra bonyolult rendszer könnyen értelmezhető képet nyújt az eszközosztályok alakulásáról az egyes években.

A Finax portfóliói 10 olyan ETF alapból állnak, amelyekre az intelligens befektetési portfóliók épülnek. A táblázat minden oszlopa egy évet mutat meg, a mindig ugyanazon színnel jelölt eszközosztályok oszlopokba vannak rendezve fentről lefelé az adott évben elért hozamnak megfelelően.

A periodikus rendszer lényege, hogy a színek az oszlopok tetején és alján váltakoznak. Minden eszközosztály esetében a sikeres időszakot az gyengébb teljesítményű évek követik. A hozam lista tetején hosszú ideig egyetlen szín sem marad.

Ha minden év elején csak olyan alapba fektetne, amely az előző évben a legmagasabb hozamot érte el, 14 év alatt átlagosan évente csak 1,1%-kal növelné (összegben nem egész 17%-kal) befektetése értékét.

Ha azonban befektetését minden éven egyenletesen elosztaná a múlt év két legjobb alapja között, átlagos évi hozama 4%-kal növekedne (kumulálva 74% 14 év alatt).

Ha befektetését a Finax 100 %-os részvényportfóliójának összetétele szerint osztaná szét, automatizált rendszeres átsúlyozást alkalmazna, akkor ebben az időszakban évente csaknem 7% -os növekedést érhetne el. Ezek a példák egyértelműen megmutatják a diverzifikáció előnyeit a befektetések szempontjából.

Az említett befektetési stratégiák alapvető problémája a múltbéli adatokra fókuszálás, amelynek a jövőbeli fejlődés szempontjából nincs túl nagy jelentősége. Nagyon kevés befektető vagy portfólió menedzser képes elég biztosan előre kielemezni és megjósolni az árfolyam alakulását.

Ezért egyértelmű, hogy a diverzifikáció nemcsak a kockázat minimalizálását szolgálja, hanem a hosszú távú hozamok növelésének és stabilizálásának eszköze is. Fontosabb hatása az elértéktelenedés és a vállalt kockázat közötti nagyon kedvező, jobb arány elérése, amely a megfelelő befektetés alfája és omegája.

Mi a diverzifikáció?

A diverzifikáció alapelve tehát a kockázat egyszerű elosztása több kis részbefektetésbe. A jól összeállított portfólió esetében a kockázat nem egy, vagy néhány helyre koncentrált. Az egyes értékpapírokban való befektetés így alacsonyabb szinten van meghatározva.

Diverzifikációval szinte teljesen kiküszöbölheti a portfóliójából az adott céghez vagy egyéb kibocsátóhoz, szektorhoz vagy országhoz kapcsolódó nem rendszerszerű kockázatokat. Csak a piaci kockázat marad, amelyet azonban mindig a befektetésnek kiteljesedéséhez nyújtott elegendő idő szolgáltat.

A diverzifikáció hatékonyabb az alacsonyabb vagy negatív korrelációjú értékpapír-portfólió összeállításánál. A korreláció a két aktívum fejlesztésében fennálló viszonyt vagy kötődést jelenti. Korrelációs együtthatóval van kifejezve.

Ha például a Facebook részvényeinek átlagosan 1%-kos növekedését az S&P 500 index 0,5%-os növekedéssel követi, a részvények pozitív korrelációval rendelkeznek 0,5-ös együtthatóval. Az államkötvények azonban a Facebook részvényeinek 1%-kal való növekedése esetében 0,2%-kal csökkennek. Negatív korrelációról van tehát szó -0,2-es együtthatóval. A kockázat csökkenése érdekében a diverzifikáció hatékonyabb lenne ebben az esetben.

Ha több, különböző módon fejlődő aktívumba fektet be, amelyek egyike növekszik, míg a másik csökken, vagy mozgásuk különböző, a portfólió értékének általános ingadozása (volatilitása) alacsonyabb. A veszteségek és a befektetés általános kockázatai is kisebbek lesznek.

Milyen diverzifikációt kínál a Finax?

A kockázat elosztása jelentős szerepet játszott a Finax portfóliói összeállításánál. Célunk olyan univerzális stratégia biztosítása a piacon, amely minden időben alkalmas hozamok elérésére. Azt szerettük volna, hogy az Intelligens befektetés kiváló termék legyen nem csak ma, de 10 év múlva is, sőt némely befektető számára ez a lehetőség akár 10 évvel ezelőtt is alkalmas lett volna arra, hogy ma lássa hozamának növekedését.

A portfóliókezelés aktív módját nem valljuk magunkénak, nem akarjuk a jelenlegi trendeket vagy a piaci helyzetet befolyását napi szinten reflektálni, és nem próbáljuk megjósolni az eszközosztályok alakulását. Az ilyen megközelítést szélmalomharcnak tekintjük, amely hosszú távon nem hoz magasabb jövedelmet, amit számos tanulmány és maguk a befektetési megoldások eredményei is bizonyítanak.

A legalkalmasabb befektetési stratégiának a hozam és kockázat szempontjából a passzív befektetést tartjuk. A passzív befektetés piaci hozamokat kínál, amelyeket az indexek összetétele másolásával ér el. A sikeres passzív befektetés feltétele az megfelelő diverzifikáció.

Régiónkban jelenleg nem talál a Finax ajánlatánál jobban diverzifikált portfóliót, a hozam és a kockázat közötti jobb aránnyal rendelkezőt. Már 4 000 forinttól/10 euró kényelmes megoldással nagyjából 9 500 különböző értékpapírt vásárolhat (5 500 részvényt és 4 000 kötvény).

Hozzon létre egy számlát, és kezdjen el befektetni még ma

A Finax-szal biztos lehet abban, hogy mindig olyan eszközbe fektet, amely éppen sikeres és olyan részvényekbe, amelyek a jövőben növekedni tudnak. Csak a Finax-szal szerezhet:

- diverzifikált befektetést a részvények fő osztályaiba (különféle értékpapírok és kötvények), amelynek köszönhetően alacsonyabbak piaci kockázatok

- deviza és kamat diverzifikációt – olyan részvényekbe fektet, amelyek különböző pénznemekben denomináltak, az eurótól, dolláron keresztül egészen a fejlődő országok egzotikus pénznemeikig,

- regionális diverzifikációt – a Finax minden világrész több mint 90 országa értékpapírjaiba fektet,

- szektor diverzifikációt – a portfóliókban a gazdaság minden ágazatának részvényeit megtalálja, szintén az országos értékpapírokat is,

- méret diverzifikációt – egyetlen portfólióval kis ígéretes, de a nagy és elismert multinacionális vállalatok részvényit is megszerzi,

- befektetési stratégiák diverzifikálását - stabilabb osztalékfizető cégek részvényeibe való befektetéssel, vagy éppen olcsó, de ígéretes cégek részvényeivel

Akármire is gondol a befektetésekkel kapcsolatban, a Finax portfólióiban azt tudjuk kínálni Önnek. Bármi is történjen a jövőben a piacokon és a gazdaságban, biztos lehet benne, hogy portfóliója egy része profitot fog elérni az események hatására.

Az Intelligens befektetés passzív stratégiája minden jól kezelt befektetési portfólió alapköve. Ha nem szeretne spekulálni vagy nincs specifikus befektetési célja, alapvetőleg másfajta befektetésre nincs is szüksége. A kockázat szempontjából optimális megoldásról van szó.

Ha már más gazdasági termékbe fektet, de nem biztos abban, milyen kockázatnak és mellé milyen hozamra számíthat, vagy nem elégedett az eddig elért hozamokkal, küldje el nekünk befektetéseit átértékelésre.

Ha nem jól teljesítő befektetéseit áthozza a Finaxhoz, a portfóliókezelési díj árengedményével jutalmazzuk meg. Intelligens befektetése sokkal hatékonyabb lesz.

App Store

App Store

Google Play

Google Play

Komplexitás

Komplexitás