Přestože se už v médiích objevilo mnoho článků a televize se tomuto tématu výrazně věnovaly i ve svém zpravodajství, pojďme si v krátkosti shrnout předtím, než se pustíme do nějakých doporučení pro klienty, co se vlastně stalo.

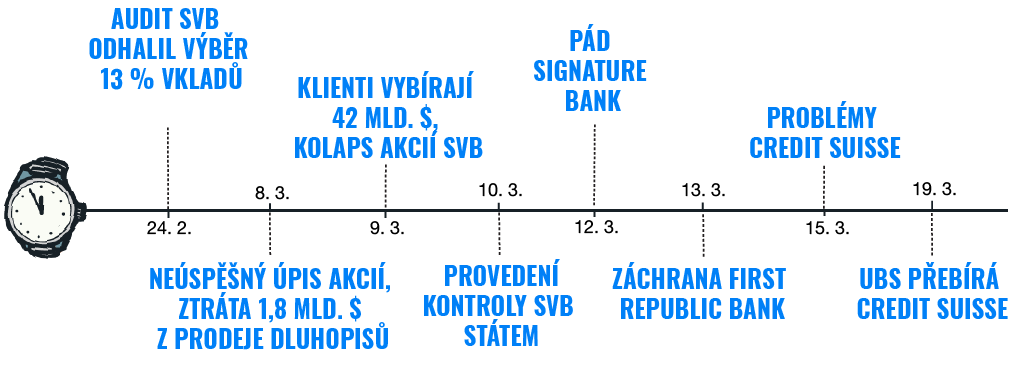

24. únor – Auditorská společnost KPMG podepsala audit banky Silicon Valley Bank (SVB), od konce prvního kvartálu 2022 klienti vybrali 13 % všech vkladů, což má na banku negativní vliv.

8. březen – SVB ohlásila po zavření burz ztrátu 1,8 miliardy dolarů z prodeje státních dluhopisů, aby kryla zvýšené výběry klientů. Z vkladů totiž banka nakoupila americké státní dluhopisy, které vlivem stoupajících úroků klesly na ceně. Bez zabezpečení na tom banka výrazně ztrácela.

9. březen – Akcie bank zažívají obrovský pád. Za den vymazaly hodnotu 52 miliard dolarů. Zákazníci SVB požádali o výběr 42 miliard dolarů svých vkladů.

10. březen – Obchodování s akciemi banky bylo pozastaveno. Banka krachuje. Regulátor přebírá kontrolu nad bankou. Je to třetí největší pád banky v historii USA.

12. březen – Padá další velká banka Signature Bank. Fed (americká centrální banka) vydává opatření, aby se run na banky nerozšiřoval dále.

13. březen – Akcie bank dále padají. Mluví se o kolapsu banky First Republic, kterou však zachrání během pár dní skupina větších bank. Prezident Joe Biden uklidňuje trhy. Ministerstvo spravedlnosti a SEC začíná vyšetřování příčin.

15. březen – Bankovní krize se přenáší do Evropy. Ve velkém padají akcie Credit Suisse, Deutsche Bank, Société Générale a BNP Paribas.

19. březen – UBS (největší švýcarská banka a věčný rival) přebírá Credit Suisse za cenu 3,3 miliardy dolarů, ale držitelé tzv. podmíněných konvertibilních dluhopisů banky táhnou za kratší konec provazu a přicházejí o všechny peníze.

De facto za méně než dva týdny se zde semlel neskutečný sled událostí, který vyvolává dojem, že stojíme na prahu kolapsu bankovního systému.

Do velkých problémů se pravděpodobně nedostaneme

Osobně si ale nemyslím, že březnové události přerostou do finanční krize z roku 2008. Je to dáno specifičností současného problému.

Banka SVB měla velkou část vkladů ze startupového a venture prostředí, které trpí v současnosti nedostatkem kapitálu a propadem hodnoty ocenění. Proto byly vysoké výběry jejich klientů přirozené. Je jen chybou rizikového managementu banky, že své pozice neměla správně zajištěné. Dlouhodobé investice totiž financovala krátkodobými prostředky.

Credit Suisse to měla nahnuté už dlouho před jejím kolapsem. Jak říká Warren Buffett: „Odliv ukázal, kdo v moři plaval nahý.“

Na rozdíl od roku 2008 jsou bilance bank zdravější. Na svých knihách drží více kvalitních cenných papírů s vysokou pravděpodobností splacení, jejichž ceny jsou jen dočasně vyklesány v důsledku prudkého růstu úrokových sazeb. Aktiva bank se oproti roku 2008 výrazně zlepšila a poměr vlastního kapitálu vůči závazkům je výrazně vyšší (banky po uplynulé finanční krizi pracují s podstatně menší pákou).

Z pohledu kapitálové přiměřenosti jsou na tom evropské banky na rozdíl od těch amerických velmi dobře. Zatímco v Evropě splňuje přísná kritéria pro kapitálovou přiměřenost až 2200 bank, v Americe je to jen 14 velkých bank považovaných za systémově důležité (too big to fail).

Zároveň jsou regulátoři velmi dobře poučeni z krize před 15 lety a umí poměrně rychle reagovat, což se zatím potvrdilo hlavně v Americe.

Abych byl spravedlivý, je třeba zmínit i rizika. Situace i po mírném zklidnění může ještě opět eskalovat. Negativní vývoj může nastat v případě stupňujících se výběrů vkladů, tzv. „bank run“ (masivní panický výběr peněz z bank). Dále bankám může uškodit pokračující propad dluhopisů způsobený dalším zvyšováním úrokových sazeb nebo zvýšenou mírou nesplácení úvěrů. Toto vše má potenciál přilít olej do ohně.

Všechno zlé může být k něčemu dobré

Tyto zprávy však mohou mít i dobrý vliv na budoucí situaci ekonomiky. Na konci krize pleská bič vždy nejsilněji a emoce investorů jsou extrémně přehnané. Události z posledních dnů mohou urychlit pokles ekonomiky, omezení úvěrování a s tím související zpomalování inflace. To by znamenalo konec politiky zvyšování úrokových sazeb a jejich postupné uvolňování.

I toto je jeden z důvodů poměrně stabilních trhů. Zmíněné události nevedly k výraznějšímu poklesu akciových indexů kolem světa. Málokdo z nás by předpověděl, že akcie budou od začátku roku zelené prakticky pár dní po kolapsu několika velkých bank.

Jaká jsou rizika držení peněz v bance?

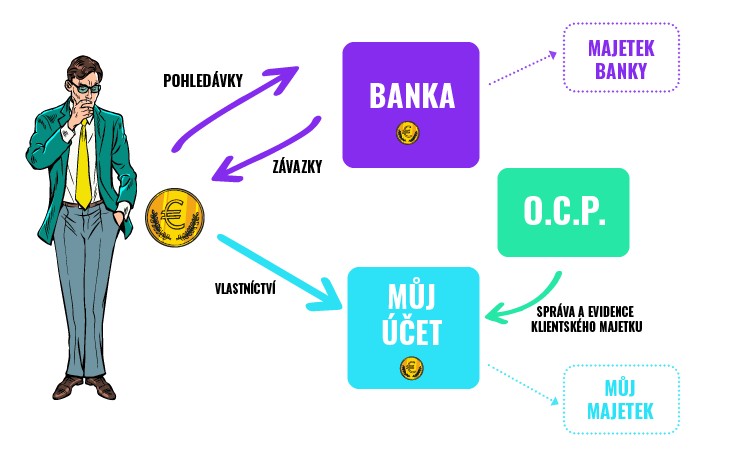

Osobně si myslím, že riziko držení peněz v bance není vysoké. Oproti obchodníkovi s cennými papíry je tu však jeden velký rozdíl, který si většina lidí neuvědomuje.

Peněžní vklady, které vložíte do banky, se stávají majetkem banky a částka, kterou vidíte jako zůstatek na vašem běžném účtu, je jen vaše pohledávka vůči bance. Banka je vaším dlužníkem a vy jste jejím věřitelem. Banka vaše peníze dále používá pro své aktivity, investice nebo poskytování půjček. Pokud by se bance nedařilo a zkrachuje, stáhne s sebou i vaše peníze.

Pokud se podaří majetek banky (budovy, investice, úvěry, vybavení a jiné věci) zpeněžit, můžete se tak dostat k nějaké části svých vkladů. Uložené peníze v bankách jsou proto velmi citlivé a v případě hrozícího krachu banky nebo jen negativních zpráv se každý snaží všechny své vklady vybrat, čímž se urychlí její kolaps.

Na druhé straně, my jako obchodník s cennými papíry spravujeme peníze odděleně od našeho firemního majetku. Peníze, které vkládáte na svůj účet ve Finaxu, nevstupují do naší rozvahy a nedochází tak ke změně vlastníka. Tím jste neustále vy, stejně tak cenných papírů, které za vaše prostředky na váš účet nakoupíme. My vám vedeme jen jejich evidenci a řídíme vaše investice.

Veškerý majetek, který spravujeme, peníze i cenné papíry, jsou vedeny na oddělených samostatných účtech, které jsou označeny jako „Finax Clients“. Pokud by Finax zkrachoval, vašemu majetku se nic nestane, protože je oddělen od majetku obchodníka. Problémy obchodníka nemohou být řešené majetkem někoho jiného, tedy ani klientským majetkem.

Představte si to jako katastr nemovitostí. Finax podobně jako katastr dělá jen evidenci majetku. Zatímco katastr eviduje, komu patří byt, my evidujeme, komu patří akcie. Pokud katastr zkrachuje, vy stále zůstáváte vlastníkem bytu.

Stát lidi chrání

Každý stát chce, aby hospodářství země vzkvétalo, kterého jsou banky neodmyslitelnou součástí – jsou krevním oběhem ekonomiky. Stát má zájem, aby bankovní systém fungoval jako hodinky. Proto vydal přísná pravidla, která musí banky dodržovat, a zároveň vytvořil Fond pojištění vkladů, který je garantován státem a zajišťuje vklady domácností pro případ krachu banky.

Krach bank v našem regionu je vzácný, ne však vyloučen. Není tomu tak dávno, kdy u nás zkrachovala v roce 2022 Sberbank, jelikož si z ní klienti začali po ruské invazi na Ukrajinu a uvalení sankcí na ruské banky houfně vybírat peníze.

V Česku, stejně jako v celé EU, jsou vklady domácností v bankách chráněny do výše 100 000 eur Fondem pojištění vkladů a většina obyvatelstva tak může klidně spát. Kdo má peněz víc, měl by se mít na pozoru.

Finax v případě obchodníků s cennými papíry patří pod jinou ochranu – slovenský Garanční fond investic. Ten však vyplácí náhrady za nedostupný klientský majetek, tzn. v případě, kdy by zaměstnanci obchodníka zdefraudovali (ukradli) peníze, případně by zkrachovali instituce, kde má obchodník své peníze uložené.

To je zásadní rozdíl oproti bankám. U bank mluvíme o krachu, zatímco u obchodníků mluvíme o krádeži. Krach je více pravděpodobný, a proto Garanční fond investic vyplácí náhrady pouze do výše 50 000 eur. V Česku máme obdobnou instituci, a to Garanční fond obchodníků s cennými papíry, který poskytuje náhradu za 90 % nevydaného zákaznického majetku, nejvýše však do částky 20 000 eur.

Zde se může vynořit otázka, co se stane s mými penězi ve Finaxu, když banka, ve které má Finax vedený účet, zkrachuje. I na tyto prostředky se vztahuje ochrana Garančního fondu investic.

Zároveň musím zdůraznit, že našim klientům moc hotovosti v bance nedržíme. Peníze mají na účtech jen v rozmezí od přijetí platby do jejího zainvestování. Následně je jen maximálně 1,5 % hodnoty účtu drženého v hotovosti ke krytí pravidelného účtování poplatku za řízení portfolia (u žádného klienta momentálně tato částka nepřesahuje 50 tisíc eur).

I tato hotovost je rozložena mezi 5 bank v rámci střední Evropy (Tatra banka, Česká spořitelna, BNP Paribas, Raiffeisenbank a OTP bank) a majetkové účty u depozitáře.

Která informace v záplavě zpráv unikla?

Na závěr ještě objasním jednu informaci, která mnohým klientům bank unikla. Majitelé podmíněných konvertibilních dluhopisů Credit Suisse přišli o všechny své peníze. Banky vydávají tyto dluhopisy, aby splnily regulační požadavky na vlastní kapitál. V případě velkého poklesu kapitálové přiměřenosti jsou tyto konvertibilní dluhopisy přeměněny na akcie banky nebo jejich držitelé zcela přijdou o své peníze.

S těmito dluhopisy se setkáte i v Česku. Jmenují se MREL dluhopisy nebo Tier-1 dluhopisy (AT1 nebo CoCos). Banky je označují jako bezpečné dluhopisy, avšak v případě nedostatku kapitálu mohou být konvertovány na vlastní jmění společnosti (majitelé získávají akcie finanční instituce) nebo mohou být zlikvidovány za nulu, tedy investoři mohou přijít o celou investici.

Pokud by se emitující banka dostala do problémů, např. by její vlastní jmění začalo klesat, potřebovala by zvýšit vlastní kapitál a v případě, že by o vydání nových akcií nebyl zájem, tak právě tyto dluhopisy jdou první na ránu.

Zkontrolujte si proto, jestli jste neinvestovali zrovna do těchto dluhopisů. Jak jsem zmiňoval, neočekávám problémy českých bank, ale zvažte, zda je výnos těchto dluhopisů adekvátní k podstupovanému riziku.

Co dělat, pokud se bojíte držet peníze v bance?

Já spím klidně. V bance držím dlouhodobě minimum peněz, protože by se tam stejně jen tak válely. Moje peníze pracují (jsou zainvestované) na účtu ve Finaxu, takže tento problém neřeším.

Pokud nechcete peníze „půjčovat“ bance, je lepší je půjčit státu, protože ten má přece jen větší kredit než banky. Například přes dluhopisové ETF dokážete najednou půjčit peníze několika desítkám států a dostáváte za to výhodný úrok.

Založte si účet a začněte investovat ještě dnes

Rozdíl v riziku je zásadní. Dluhopisovým ETF zároveň získáte diverzifikaci, podobnou likviditu a lepší výnos. Aktuálně nabízejí státní dluhopisy výnos 3 až 4 % ročně, zatímco v bance obvykle dostanete na běžném účtu nula nula nic.

„Bank run“ obchodníky s cennými papíry neohrožuje. Od nich si můžete vybírat peníze kdykoli. Jsou to vaše peníze, je to váš majetek a ten vždy u obchodníků naleznete. Pokud vlivem výběrů přijdou obchodníci o výnosy, tak zkrachují, ale vy o majetek nepřijdete.

Banka naopak s vašimi penězi pracuje, nemá všechny vklady okamžitě k dispozici, proto nese i riziko likvidity. Každou banku položí, pokud se velké procento jejích vkladatelů rozhodne vybrat peníze, jako tomu bylo v případě SVB.

Jak jsem ukázal a vysvětlil, problémy bank nijak neohrožují váš majetek ve Finaxu. Právě naopak, držet majetek přímo v investicích je v případě takové specifické události podstatně bezpečnější, ať už v důsledku obrovské diverzifikace nebo z hlediska přímého vlastnictví cenných papírů.

Jediný dopad událostí v bankovním odvětví se projevil v cenách akcií samotných bank. Hlavním scénářem podle Finaxu zůstává izolace problémů v jednotlivých bankách. Neočekáváme šíření nákazy, i když další turbulence a další oběti nelze i vzhledem k obavám věřitelů a klientů bank vyloučit.

Pády konkrétních institucí zároveň představují vrcholení současného cyklu a blížící se konec jedné etapy, kterou klidně můžeme označit za lehčí bankovní krizi. V budoucnu se budeme všichni dívat na uplynulé události jako na příležitost, stejně jako se dnes díváme na roky 2020, 2011, 2008 nebo 2001.

App Store

App Store

Google Play

Google Play

Náročnost

Náročnost