Svakome od vas tko investira ili namjerava učinkovitije investirati svoju financijsku imovinu, kroz glavu često prolaze misli je li baš sada to pravo vrijeme. To je osobito istinito u razdobljima kada se tržište počinje oporavljati od pada i mnogi ne vjeruju da je situacija dovoljno dobra da dionice još uvijek pronađu nova dna. Mnogi su zbog toga odgodili investiranje tijekom prošle godine.

Mi također nismo iznimka. Također ponekad razmišljamo o tome kada bi bilo najprikladnije plasirati velik dio svoje štednje na tržište. Međutim, godine iskustva na financijskim tržištima naučile su nas da je to uzaludan pothvat.

Ljudi pogrešno pokušavaju tempirati svoje investiranje. Investitori početnici na sve načine žele pronaći dno i vrh tržišta i tako zaraditi što više. Ideja je vrlo privlačna i čini se vrlo logična i bilo bi savršeno da možete upravljati svojim financijskim sredstvima na ovaj način. No, u stvarnosti je to “borba s vjetrenjačama”.

“Investitori su izgubili puno više novaca pripremajući se za korekcije ili pokušavajući ih predvidjeti, nego u samim korekcijama.” Peter Lynch

Peter Lynch je legendarni menadžer koji je upravljao povijesno najuspješniji Magellan Equity Fund u Fidelity Investments. Lynch je doista bio jedan u milijun. Tijekom njegova mandata, fond je zarađivao prosječno 29 % godišnje, više nego dvostruko više od rezultata S&P 500.

Nitko ne može predvidjeti trendove

Preduvjet za uspješno investiranje je je usaditi ovo osnovno pravilo u svoj um. Inače ćete zauvijek biti nezadovoljni svojim investicijama te nećete dobro spavati. Na kraju, nećete zaraditi potencijalni prinos koji vam tržište nudi.

Ako mislite suprotno činite veliku grešku. Postoji nekoliko razloga za ovu neospornu činjenicu. Prije svega to su naše prirodne karakteristike i emocije. Ostali faktori su nedostatak informacija ili nemogućnost osobe da procesuira njihove ogromne količine.

Posljednje, ali ne manje važno, uzrok je sama priroda gospodarstva i društva. Baš kao i u ljudskoj psihi, ne postoje konstantni odnosi u ekonomiji gdje jedna akcija uvijek rezultira određenom reakcijom.

Pretjerano samopouzdanje i strah od gubitka emocije su koje dominiraju umovima većine ulagača, osobito početnika. Riječ je o tzv. kognitivnim ograničenjima uma koja su ujedno i najveći neprijatelj uspješnog investiranja.

Ovi faktori slabijih postignuća aktivnog upravljanja prikazane su u brojnim studijama bihevioralne ekonomije i financija koje ne gledaju na ekonomiju kao egzaktnu ili racionalnu znanost, već kao područje pod utjecajem subjektivnog ljudskog odlučivanja temeljenog na psihološkim motivima.

U praksi to znači da 98 % aktivno upravljanih uzajamnih fondova denominiranih u eurima i usmjerenih na globalne dionice nije u proteklih 10 godina zaključno s prosincem 2022., nadmašilo svjetski indeks dionica S&P Global 1200 Index.

Ovdje govorimo o fondovima kojima upravljaju profesionalni upravitelji koji su cijelu svoju karijeru proveli na financijskim tržištima, koji imaju neograničen pristup informacijama, snažne analitičke alate i tim za podršku.

Preuzmite aplikaciju Finax za pametne investitore na svoj telefon.

Najbolji dokaz ljudske nesposobnosti da predvidi razvoj tržišta bila je sama financijska kriza 2008. Velika većina fondova i upravitelja ju nije očekivala. Gubici profesionalnih upravitelja u pravilu su bili i veći od samog tržišta. Što je još gore, većina njih je naknadno propustila početak bikovskog tržišta (rast) i vjerojatno nitko od njih nije niti predvidio njegovu prošlu dimenziju.

U SAD-u je do kraja 2015. prosječni uzajamni fond koji investira u velike američke tvrtke ostvario godišnji prinos od 8,2 %. Prosječni investitor u ovu vrstu fonda za isto razdoblje ostvario je godišnji prinos od samo 4,7 %. Pitate se, gdje je nestalo tih 3,5 %? Postotak je nestao u nastojanju da se upravlja i tempira investicijama.

Slično je funkcioniralo i tijekom posljednjeg medvjeđeg tržišta. U Bloombergovoj anketi početkom 2023. 70 % investitora je predvidjelo da će dionice ove godine dosegnuti novo dno. Međutim, u stvarnosti je indeks S&P 500 porastao 15 % u prvih 6 mjeseci, što je njegova druga najbolja prva polovica u 23 godine. Danas ankete pokazuju mnogo optimističnije raspoloženje među investitorima.

Znači li to da dioničko tržište ne može ponovno pasti u drugoj polovici godine? Apsolutno ne, svašta se može dogoditi. Ključna lekcija je da očekivanja investitora pokreću tržište koje je uvijek korak ispred njih. Zbog toga često gube potencijalne prinose.

Što vas čini drugačijim od ostalih ljudi? Zašto biste baš vi bili taj izabrani (the chosen one), koji za razliku od ostalih 99 % ljudi, može točno tempirati svoje investicije, kada to ne uspijeva ni mnogo iskusnijima?

Pasivno ulaganje

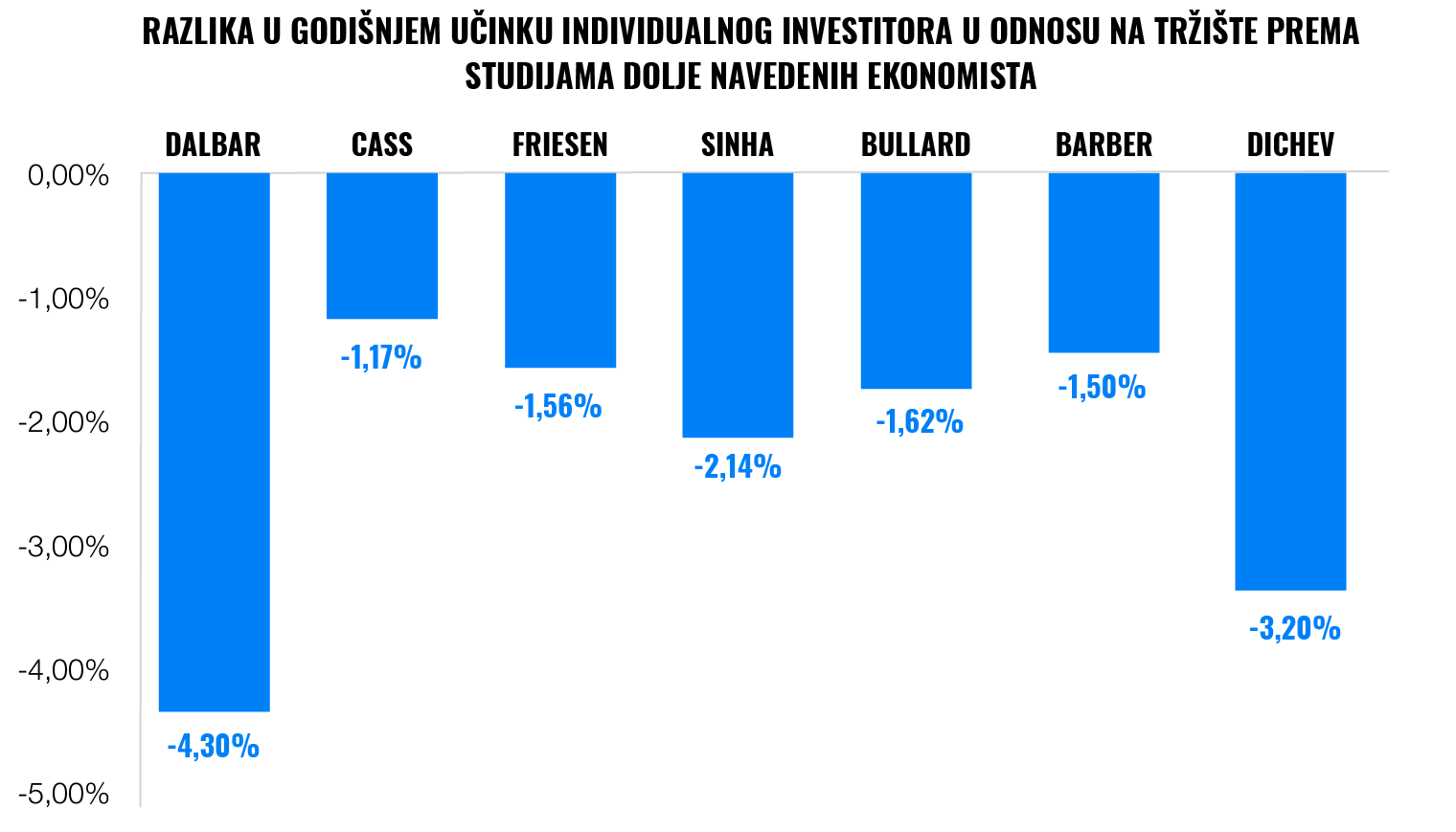

U SAD-u, puno ekonomista je radilo studije koje su se bavile odnosima između ponašanja investitora i postignutih rezultata. Svi su potvrdili da su aktivni investitori dugoročno imali manje prinose od tržišnih. Uz pogrešne odluke iza toga stoje i veći troškovi aktivnog upravljanja investicijama.

Ovo se, također, odnosi na investitore koji češće posjećuju svoje račune kako bi provjerili status svojih investicija. Pri svakom pregledavanju računa javlja se pobuda da se intervenira u razvoj investicije.

Ovu razliku u rezultatima između tržišta i aktivnog investitora poznati financijski pisac i ilustrator Carl Richards označio je pojmom behaviorski jaz (behavior gap), koji se kasnije ustalio u financijama i može se slobodno prevesti kao gubitak uzrokovan ponašanjem.

Gore spomenute studije pokazale su da se godišnji gubitak investitora u odnosu na postignute prihode tržišta (indeksa) zbog nepotrebnih odluka kreće u rasponu između -1,17 % i -4,3 %.

Na osnovu ovih studija, mi u Finaxu smo kreirali Inteligentno Investiranje i odlučili se za pasivno ulaganje. Upravo eliminacija ljudskog odlučivanja i automatizacija u investiranju dovodi do smanjenja rizika i troškova koji su uz dugoročni horizont ključni čimbenici uspješnog investiranja.

Isto tako, ove studije jasno potvrđuju da pokušaji tempiranja tržišta dugoročno vode lošijim rezultatima te su zbog toga uzaludni.

Horizont, pravilna alokacija i algoritam robo-savjetnika

“Za uspješno investiranje, važno je razdoblje provedeno na tržištu, ne tempiranje tržišta.”

Najvažniji i najutjecajniji faktori određivanja uspješnosti investiranja su investicijski period, pravilna alokacija (ulagački sastav), diverzifikacija (raspored rizika) i redoviti rebalans.

Umjesto da pokušavate tempirati kupnju, obratite pozornost na ove parametre investiranja. Mi u Finaxu znamo njihovu važnost, zbog čega stavljamo glavni naglasak na te faktore pri odabiru investicije.

Svaki potencijalni pametni investitor na početku registracije u Finaxu prolazi kroz niz pitanja o namjeravanoj investiciji i svom profilu rizika. Na temelju odgovora, algoritam robo-savjetnika odabire prikladan portfelj za investitora koji točno odgovara njegovom profilu rizika.

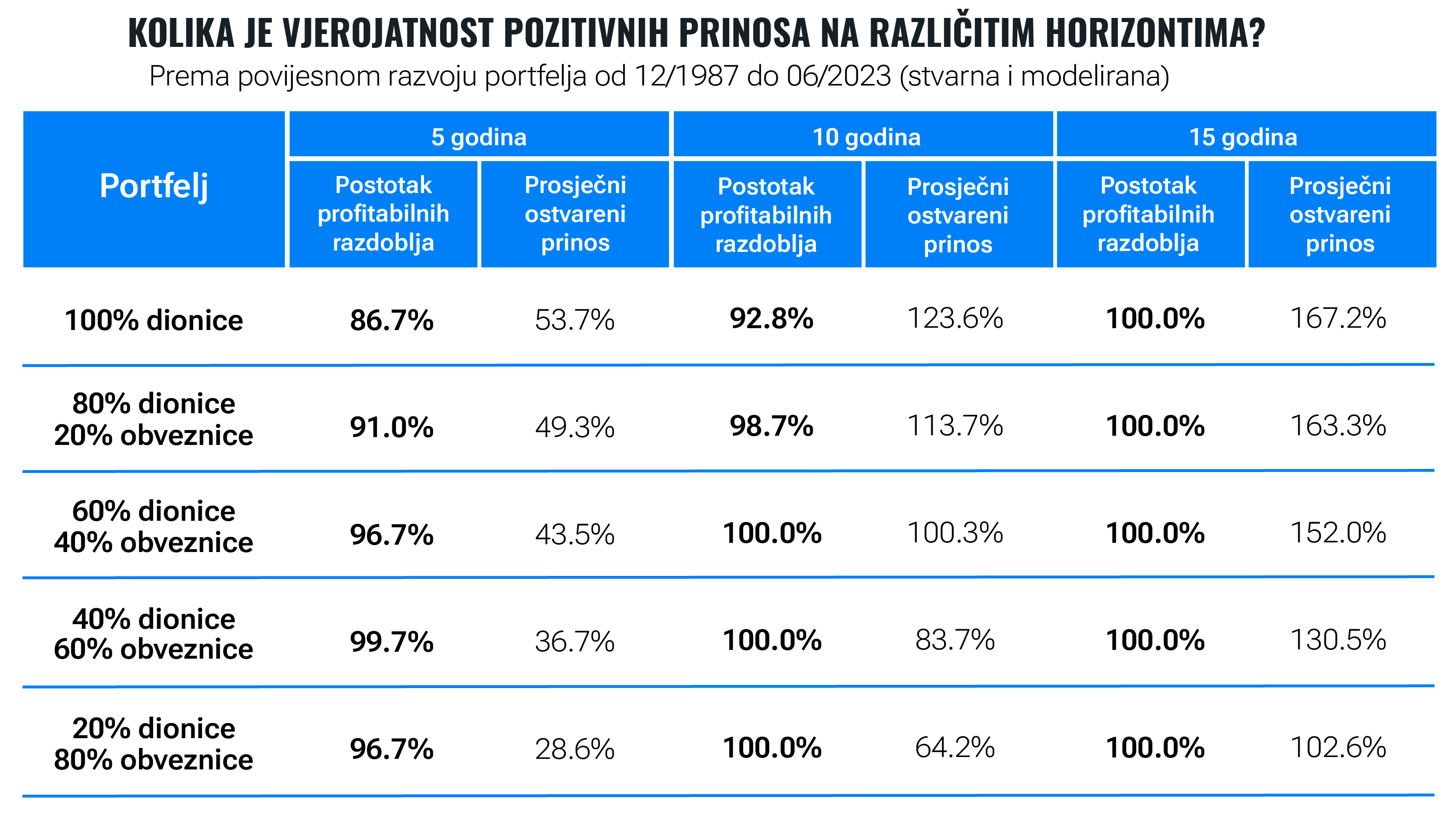

Ako ste oprezna osoba koja se boji pada investicije, dobit ćete konzervativniju strategiju s većim udjelom obveznica. Kolebanja takvog portfelja znatno su manja nego kod strategija s većom zastupljenošću dionica.

Odabir određenog portfelja dodatno je podređen predviđenom trajanju ulaganja. Algoritam je programiran na takav način da je najveća vjerojatnost da ćete postići pozitivan učinak na vašem navedenom horizontu ulaganja prema povijesnim statistikama portfelja Inteligentnog investiranja.

Rizik tržišta - rizik koji je oduvijek bio zbrinut vremenom

Tržišni rizik se odnosi na nesigurnost postizanja očekivanog prinosa. Jednostavno rečeno, pod tržišnim rizikom smatramo pad vrijednosti investicije koja brine većinu nas. Zbog njega, odugovlačite s investiranjem i nepotrebno ne zarađujete.

Tržišni rizik smanjuje se s vremenom, što potvrđuju podaci u tablici u nastavku. Produljenje horizonta postupno eliminira tržišni rizik na nulu, kao što možete pročitati u ovom članku.

Obavijest o prikazanim podacima: Podaci koji se odnose na razvoj Finax portfelja za razdoblje 28. 2. 2018. - 30. 6. 2023. su stvarna izvedba Finax portfelja. Podaci koji se odnose na razvoj Finax portfelja za razdoblje 31. 12. 1987. - 28. 2. 2018. su modelirani i kreirani na temelju povratnog modeliranja podataka. Metodu modeliranja povijesnog učinka opisali smo u članku Kako modeliramo povijesni razvoj portfelja. Prošla prinosi nisu jamstvom budućih prinose te vaše ulaganje može rezultirati gubitkom. Saznajte koje rizike preuzimate prilikom ulaganja.

Što više vremena pustite da vaša sredstva rade, manje su šanse da ćete izgubiti. Isto tako, vaš prinos raste brže tijekom godina zahvaljujući složenom ukamaćivanju.

Prosječni investicijski horizont aktivnih računa u Finaxu, koji su naši klijenti naveli prilikom otvaranja računa je 18,5 godina, što je jako pohvalno. S ove točke gledišta, tržišne fluktuacije su apsolutno zanemarive, a s ovim horizontom naši klijenti nemaju razloga za brigu.

Kada je idealno vrijeme za početak investiranja?

Pravila uspješnog investiranja smo vam otkrili na ovoj stranici. Savjete o tome kako se ponašati kada tržišta padaju naveli smo u ovom članku. Danas ih nadopunjujemo preporukama kada i kako započeti s investiranjem, koje će posebno koristiti osobama koje oklijevaju i razmišljaju nad investiranjem.

Budite aktivni tamo gdje ima smisla - u zarađivanju i štednji novca. Kada je investiranje u pitanju, najbolje je zanemariti kako vlastite emocije i mišljenja o smjeru kretanja financijskih tržišta, tako i savjete i pomoć "profesionalaca".

Kao prvo, nemojte špekulirati s investicijskim instrumentima. Pasivno indeksno ulaganje (ETF fondovi) kamen je temeljac izgradnje bogatstva. Sve ostalo je kompliciranije, riskantnije, skuplje i u konačnici manje isplativo. Sve dok nemate indekse u svom portfelju, nemojte pridavati ni sekunde pažnje drugim instrumentima.

Otvorite račun i započnite ulagati već danas

Ako imate dovoljno dug horizont investiranja, nemojte ustručavati nad investiranjem i ne pokušavajte ga tempirati. Kao što smo pokazali, u tome nećete uspjeti.

Ako ga nemate, što prije pronađite novac u svom budžetu koji ćete moći vezati (držati investirane) na dugi niz godina. Samo dugoročno investirana sredstva mogu ostvariti zanimljive povrate, generirati dodatni novac i povećati vrijednost vaše imovine. Ako je to za vas nepremostiva prepreka, vaše bogatstvo nikada neće rasti.

Ako imate kratkoročnu štednju koju ne možete vezati na duže vrijeme, možete potražiti instrumente s fiksnom kamatom s nižim rizikom i prinosom. U Finaxu smo, primjerice, nedavno predstavili inovaciju Pametni depozit koji je povezan s kamatnom stopom koju je odredila Europska središnja banka. Međutim, nemojte zaboraviti da ćete svoje bogatstvo izgraditi dugoročnim investiranjem.

Što prije počnete, to bolje. To je jedini način kako ući u svijet investiranja. Neka to postane redoviti dio vašeg života. Samo kroz iskustvo ćete razumjeti zakonitosti investiranja i funkcioniranja tržišta.

Uvijek imajte dovoljnu likvidnu financijsku rezervu. Nemojte odlagati investiranje, već iskoristite padove da bi kupili više i pri tome smanjili troškove kupnje.

Sada se zamislite, koliko dugo već razmišljate o investiranju. Kada vam je prvi put pala na pamet ideja da stavite novac na stranu i negdje ga investirate? Međutim, u konačnici ste si uvijek našli neki izgovor, jesam li u pravu?

Jeste li prije 3 godine tijekom pandemije Covida bili uvjereni da će tržišta pasti još niže i da se neće moći naglo oporaviti? Iako smo u međuvremenu doživjeli godinu pada na tržištu, još uvijek ste propustili/izgubili 37 % aprecijacije (11,07 % godišnje, računajući iz stvarnog povrata portfelja od 100/0).

Je li to bilo tijekom odjeka europske dužničke krize prije 10 godina? Danas biste imali 2,5 puta više novca (aprecijacija od 249 %, 8,7 % godišnje, računajući kombinaciju realnog i modeliranog povrata portfelja od 100/0).

Ako želite vrednovati i povećati svoju imovinu, zaboravite na pokušaje tempiranja tržišta. Prestanite oklijevati i počnite investirati.

App Store

App Store

Google Play

Google Play

Zahtjevnost

Zahtjevnost