Nie utrzymasz się z nostalgii

Pamiętasz te czasy, kiedy bułka kosztowała 30 groszy, a za 2 zł mogłeś w sklepie kupić małe chipsy, soczek i jeszcze otrzymać resztę? Teraz wydaje się to surrealistycznie, nie?

W 1995 r. średnia miesięczna pensja wynosiła jednak zaledwie nieco ponad 700 zł, takie ceny były więc wówczas czymś normalnym. Na przestrzeni dwudziestu pięciu lat zarówno pensje, jak i ceny wzrosły. Taki wzrost cen, nazywany jest inflacją.

Jeśli postanowiłeś oszczędzać długoterminowo - na przykład na dodatkową emeryturę - musisz pamiętać o jednym: kiedy przejdziesz na emeryturę, nie będziesz chciał otrzymywać kwoty, która dziś wydaje Ci się całkiem przyzwoita. Jej wartość musi odpowiadać cenom, które spotkasz w sklepach za 30-40 lat.

W 1998 r. średnia emerytura wynosiła 840 złotych (dla porównania, w 2019 roku średnia emerytura wynosiła 2236,84 złotych). Wyobraź sobie, że dziś musisz utrzymać się z takiej emerytury.

Co zrobić, aby ochronić swoją potencjalną emeryturę lub inny długoterminowy cel przed skutkami inflacji?

Zasadniczo ze skutkami inflacji walczyć można na dwa sposoby. Łatwiejszy z nich to coroczne (lub częstsze) zwiększanie wysokości miesięcznych wpłat o wysokość inflacji. Druga opcja - czyli regularne podwyższanie każdej kolejnej wpłaty - jest bardziej wymagająca, ale w długiej perspektywie przynosi lepsze efekty.

Podnoś wysokość regularnych wpłat uwzględniając inflację

W Finax skłaniamy się ku twierdzeniu, że inwestowanie powinno być jak najprostsze i w jak najmniejszym stopniu obciążać klienta.

Przyjmijmy, że właśnie postanowiłeś wpłacać na konto Finax 400 zł każdego miesiąca w ramach oszczędności na swoją emeryturę. To prawdopodobnie maksymalna kwota, na jaką jesteś w stanie pozwolić sobie w ramach swojego budżetu. Twój budżet zmienia się jednak z roku na rok.

Twoje dochody regularnie rosną, gdy pracodawca daje Ci podwyżki. To nazywa się waloryzacją pensji.

Ceny w sklepach również rosną, a zatem kwota, którą oszczędzasz, analogicznie powinna wzrastać w podobnym tempie. Spójrzmy, o ile więcej możesz zaoszczędzić, podnosząc wysokość swoich regularnych wpłat o wartość inflacji lub podwyżek Twojej pensji. To wzrost, jakiego nie pownienieś właściwie odczuć.

Zobrazujmy to na przykładzie 400 zł, które postanowiłeś inwestować miesięcznie w Finax. W ostatnich 10 latach (2009 – 2019) średni wzrost cen w Polsce wynosi ok. 2%. Poniższa tabela ukazuje, jak mogłyby wyglądać Twoje wpłaty przez cały okres oszczędzania. Założmy wzrost płac na poziomie 3,6%.

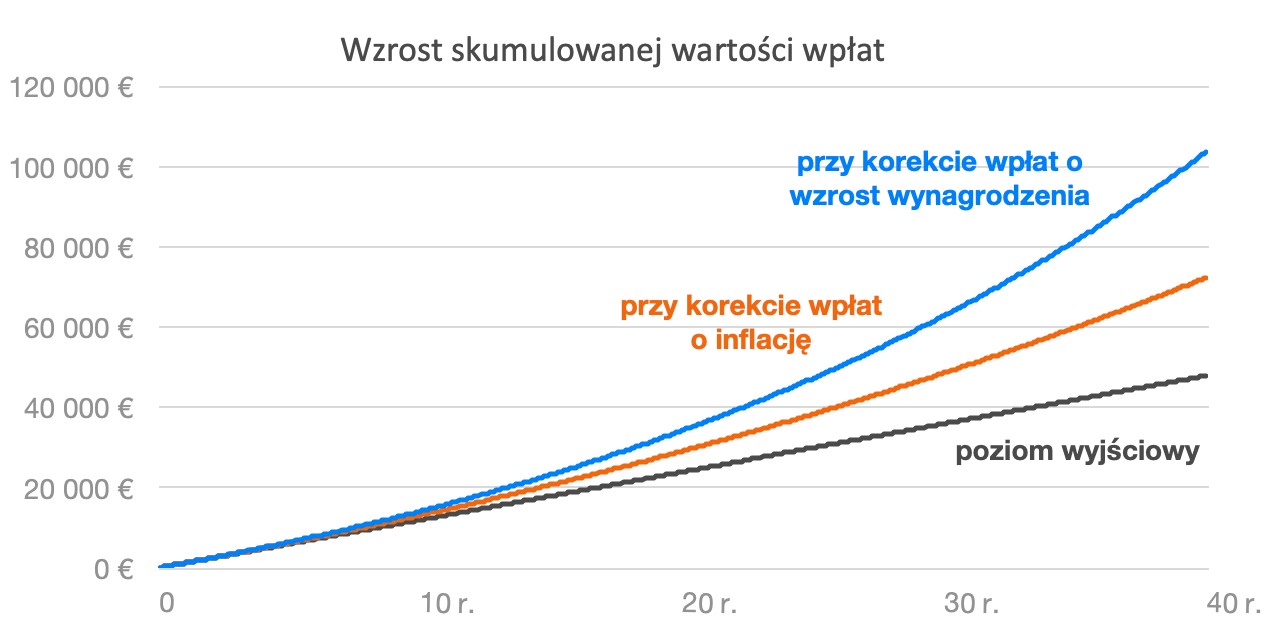

Widać, że jeśli regularnie zwiększasz wysokość swoich wpłat, ich ostateczna suma może wzrosnąć nawet dwukrotnie. W ciągu dziesięciu lat wysokość wpłaty wzrosła odpowiednio z 400 zł/mies. do 478 zł/mies. lub 550 zł/mies. To stosunkowo niewielki wzrost. Tak wyglądałby wykres skumulowanych wpłat.

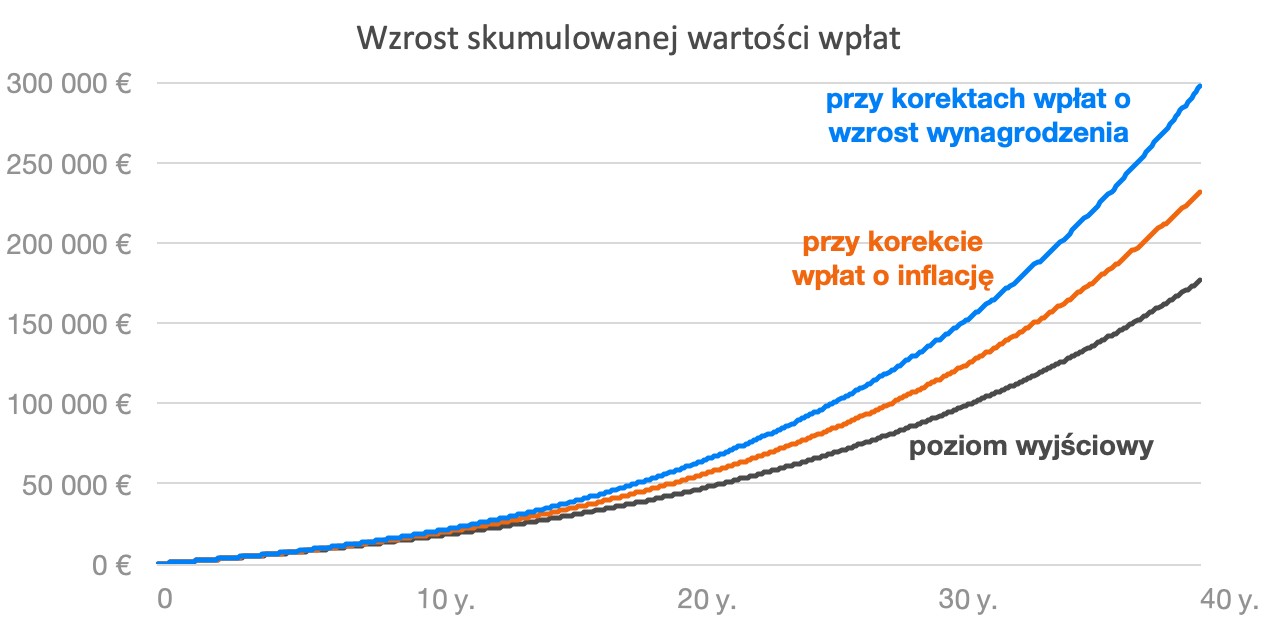

Teraz przyjrzyjmy się naistotniejszej kwestii, czyli w jaki sposób takie zwiększenie wpływa na ostateczny stan konta. Decydując się na regularne podwyższanie wpłacanych kwot, znacząco poprawisz swoją emeryturę lub szybciej osiągniesz wyznaczony cel.

Jeżeli wysokość swoich wpłat na bieżąco korygować będziesz o przeciętny wzrost swojego wynagrodzenia, kwota, którą zaoszczędzisz przez czterdzieści lat, może okazać się niemal dwukrotnie wyższa.

Ten sposób walki z inflacją ma tylko jedną wadę: raz w roku musisz usiąść i przeliczyć, o ile powinieneś zwiększyć swoją płatność, a następnie zmienić wartość stałego zlecenia w banku. Ludzie często o tym zapominają. Z tego powodu w Finax postanowiliśmy raz w roku przypominać naszym klientom o zalecanej podwyżce.

Od początku regularnie podwyższaj kwotę inwestycji

We współczesnym świecie (pomijając okres transformacji z gospodarki socjalistycznej do kapitalizmu) wartość rzeczy podwaja się średnio co 30 lat ze względu na inflację. Jeżeli na przykład chcesz zaoszczędzić dzisiejsze 400 000 zł w ciągu 30 lat, powinieneś zapytać algorytm, ile powinieneś zaoszczędzić, aby za 30 lat dysponować kwotą 800 000 zł.

Niestety, będziesz musiał zaoszczędzić o wiele więcej – to bolesna, ale nieunikniona prawda i nic na to nie poradzisz. Finax dostosował jednak swój algorytm do realiów i obliczając parametry dla oszczędności emerytalnych, uwzględnia poziom inflacji.

Jeśli w arkuszu odpowiedzi wpiszesz kwotę, którą zarabiasz dzisiaj, nasz algorytm poda Ci, ile powinieneś/-aś zaoszczędzić, aby przez 20 lat otrzymywać emeryturę w wysokości 50% obecnego dochodu powiększonego o inflację.

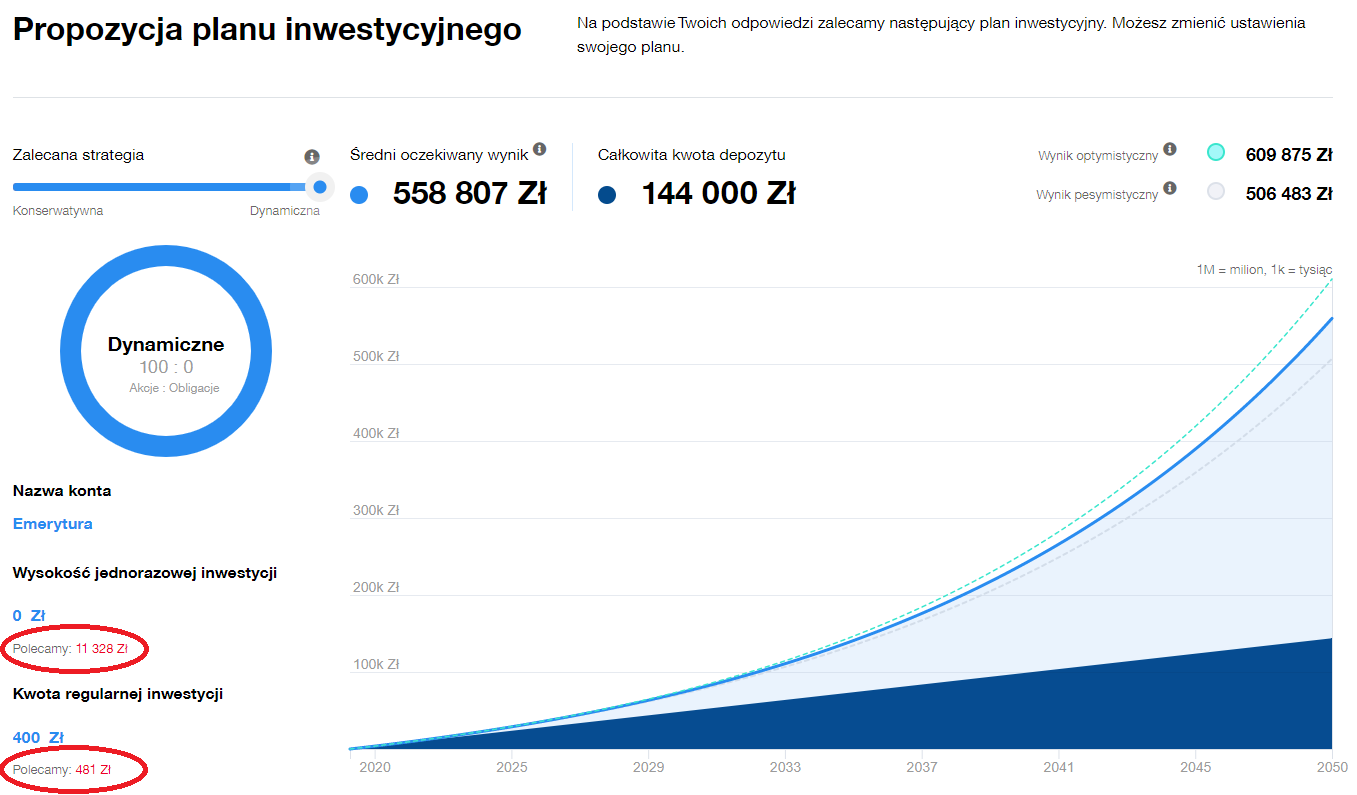

Ten mechanizm może wydawać Ci się skomplikowany, zerknijmy zatem na liczby. Przyjmijmy, że zarabiasz na rękę 4000 złotych miesięcznie i masz przed sobą perspektywę 30 lat do emerytury. W celu utrzymania dotychczasowego standardu życia należy zadbać, abyś na emeryturze otrzymywał/-a tę samą kwotę co obecnie.

Możesz spodziewać się, że około 50% wysokości teraźniejszej wypłaty otrzymasz w ramach państwowej emerytury. Pozostałe 50% powinieneś/-aś jednak zaoszczędzić samodzielnie, na przykład poprzez Finax.

Tuż przed przejściem na emeryturę Twój dochód prawdopodobnie oscylować będzie wokół 8000 zł. Spodziewana wartość emerytury ze wszystkich trzech filarów emerytalnych powinna wynosić wówczas ok. 4000 zł. Algorytm Finax zaprojektowaliśmy zatem tak, aby umożliwić Ci pobieranie pozostałych 4000 zł w ciągu kolejnych 20 lat (waloryzowanych również w tym okresie).

W tym przykładzie algorytm Finax zaleca inwestować 504 zł miesięcznie:

Na koniec krótkie podsumowanie

Najlepszą metodą na walkę z inflacją jest inwestowanie. Wartość pieniędzy trzymanych na koncie bankowym z upływem czasu maleje. Istnieją jednak również pewne dodatkowe narzędzia, dzięki którym walka ta może stać się skuteczniejsza.

Jeśli inwestujesz regularnie lub na określony cel, powinieneś/-aś uświadomić sobie, jaka będzie wartość docelowej kwoty w momencie, w którym skończysz oszczędzać. Każdego roku zwiększaj swoje regularne inwestycje proporcjonalnie do wzrostu płac lub inflacji. Twój stan konta będzie rósł szybciej, a domowy budżet praktycznie nie odczuje obciążenia.

App Store

App Store

Google Play

Google Play

Trudność

Trudność