Pravděpodobně jste si všimli, že při rutinních nákupech musíte platit stále více peněz. Doby vysoké inflace nejsou pro naše peněženky příjemné, jelikož klesá množství zboží a služeb, které si můžeme koupit za peníze na svých účtech (peníze tedy ztrácejí kupní sílu).

Stejně jako u poklesů akciových trhů či hospodářsého zpomalení však platí, že období vysoké inflace jsme již zažili, všechny tyto fenomény jsou přirozenou součástí ekonomického cyklu a lze se proti nim bránit.

Naše nová série se tedy pokusí představit komplexní příručku, jak k současné ekonomické situaci přistupovat z pohledu běžného člověka spravujícího své osobní finance. Dozvíte se odpovědi na otázky typu:

- Co je inflace a proč je v současnosti tak vysoká?

- Jak dlouho se zdrží?

- Na jaké skupiny lidí bude mít největší dopad?

- Jak ovlivní náš příjem (ať už v pracovním věku nebo v důchodu)?

- Jak ovlivní naše úspory a dluhy?

- Jak nastavit svou dlouhodobou finanční strategii, abychom byli chráněni?

Co je to ta inflace?

Inflace znamená všeobecné zdražování zboží a služeb v ekonomice. V médiích se s ní setkáváme v procentuálním vyjádření zvaném míra inflace. Tuto veličinu sledují statistici pozorováním změn cenových indexů. Nejznámějším (a pro nás nejdůležitějším) je index spotřebitelských cen.

Zjednodušeně je to nákupní košík zboží a služeb, které si každý měsíc koupí typická domácnost. Největší položky v něm přitom mají nejvyšší váhu (pokud typická domácnost utratí 30% svého příjmu za nájem, tak bude představovat 30% koše).

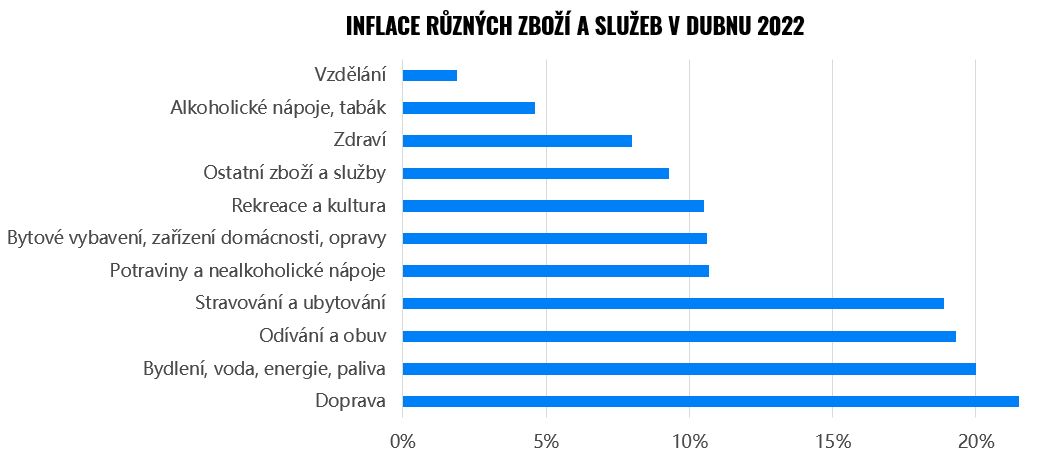

V grafu níže můžete vidět aktuální rozložení zboží v českém spotřebitelském koši. Cenové indexy můžeme sestavit i pro jiné skupiny, chceme-li například sledovat cenovou hladinu nákupů typických výrobců. Ty jsou však důležité spíše pro ekonomy než pro běžné lidi.

Zdroj: www.czso.cz

Každý měsíc Český statistický úřad sesbírá údaje o cenách tohoto zboží a vypočítá celkovou cenu našeho nákupního košíku. Pokud náklady na jeho koupi oproti stejnému měsíci v předchozím roce stoupnou, mluvíme o inflaci. A právě to se nyní děje v celém západním světě.

V dubnu 2022 stouply ceny v Česku v porovnání s předchozím dubnem (tj. proti roku 2021) o 14,2%. Ceny však rostou i v jiných zemích. Nejnovější data z USA hovoří o 8,3-procentní inflaci, Eurozóna odhaduje v dubnu vyšší ceny meziročně o 7,5%.

Zdroj: Český statistický uřad

Inflace je dána váženým průměrem, protože ceny jednotlivých zboží a služeb stoupají různými tempy. Na grafu výše můžete vidět, jaké položky za poslední rok zdražily nejvíce a kterých sektorů se zase inflace tolik netýkala.

Smutným faktem je, že nejrychleji zdražují základní zboží jako nájem, energie, potraviny či pohonné hmoty. Naopak sektoru služeb (s výjimkou restaurací a hotelů) se inflace týká již méně.

Nepřesností této metody měření je ignorování možnosti tzv. okamžité substituce, tedy přizpůsobení nákupů cenovým změnám. Pokud například restaurace zdražuje rychleji než běžné potraviny, můžete místo posezení na terase více vařit doma.

Oproti původnímu nákupnímu koši se tak rozložení rozpočtu mírně změní. Inflace má tedy tendenci přeceňovat reálný nárůst životních nákladů.

Co standardně způsobuje inflaci?

Rychlé zdražování obecně vzniká ze dvou důvodů. Prvním je nárůst poptávky po zboží a službách. Kdykoliv nákupní apetit lidí převyšuje schopnost firem vyrábět stejným tempem, tak výrobci začnou za svou produkci účtovat vyšší ceny.

Představte si to na příkladu: kdyby se do autobazaru nahrnulo 200 lidí, přičemž je v nabídce pouze 100 aut, tak mohou prodávající bez problémů zvýšit ceny, jelikož budou stále schopni vše prodat. Tento typ se nazývá poptávková inflace.

Druhým typem je inflace tažená nabídkou. Ten nastává tehdy, když většině firem náhle zdraží vstupy, které potřebují pro svoji produkci. Známým příkladem je nárůst cen ropy, který vytlačí vzhůru ceny pohonných hmot a energií.

Jelikož energie využívá každá firma (od přepravy zboží až po vytápění kanceláře), většině producentů stoupnou náklady. Aby se nedostali do ztráty, zvýšené náklady přenesou na spotřebitele v podobě vyšších cen zboží a služeb.

Nahlédněte do Dominova účtu.

I vy můžete investovat se stejnými podmínkami.

Proč začalo všechno zdražovat?

Současná vlna inflace je mixem obou typů. Jednou její stranou je rozpadlá resp. poškození nabídkové strany. Pandemie uvrhla klíčové námořní přístavy do karantény a některé firmy v dodavatelských řetězcích do bankrotu, čímž způsobila nedostatky dováženého zboží.

Přimíchejte do toho problémy s nedostatkem čipů (používané k výrobě notebooků či aut), které se nestíhaly vyrábět již před pandemií a karanténní opatření to ještě zhoršila. Napadení Ukrajiny bylo už jen pomyslným posledním hřebíčkem do rakve, protože válka poslala vzhůru ceny energií a komodit, čímž opět dále zvýšila náklady.

Kromě nižší schopnosti dodávat na trh zboží stoupla i ochota lidí utrácet peníze. Několik let měli dostupné půjčky s velmi nízkými úroky. Během pandemie se navíc nahromadily úspory domácností, protože služby jako restaurace či kina byly zavřené a nebylo kde utrácet. Po uvolnění omezení se tak spustila nákupní horečka.

Během posledních let navíc stoupal akciový trh i ceny nemovitostí, díky čemuž se mnoho domácností cítí bohatší. I to v nemalé míře přispělo k jejich apetitu utrácet za zboží a služby.

Z těchto důvodů je zřejmé, že inflace není jen český problém, ale sužuje všechny západní země. Namísto čekání na spásu ze strany politiků, kteří mimo podpůrné dávky moc nezmohou, je tedy lepší vzít situaci do vlastních rukou.

Jak dlouho se s námi inflace zdrží?

Upřímná odpověď je, že nikdo netuší. Záleží na vývoji války na Ukrajině, dopadu ekonomických sankcí, tempu růstu úroků či mezd. Zkrátka věcí, které nelze přesně předpovědět. Většina analytiků si momentálně myslí, že inflace bude ještě chvíli růst a poté v letech 2023 a 2024 zpomalí.

Důvodů pro takové předpovědi je několik. Úroky do té doby porostou, čímž zdraží půjčky a přirozeně klesne poptávka. Úspory nahromaděné během lockdownů postupně dojdou a nákupní nadšení ochladne. Evropské země se pokusí najít spolehlivější dodavatele energií než Rusko, čímž by klesla jejich cena.

Nejdůležitější lekce ovšem je, že na tom v zásadě vůbec nezáleží. Cílem této série blogů je ukázat, že při rozumné dlouhodobé správě osobních financí nejsou krátkodobé inflační šoky problémem. Nevyplatí se proto kvůli nim spekulovat nebo propadat zbytečnému strachu.

Kam uložit majetek v dobách vysoké inflace?

V naší komunikaci s vámi dlouhodobě zdůrazňujeme, že při ekonomických krizích a poklesech trhů není třeba propadat panice a nejlepší je pokračovat v pravidelných nákupech akcií, případně dokoupit ještě více. S vysokou inflací je to podobné jako s poklesy trhů. Jedná se o dočasný stav a nejlepší reakce je vůbec nereagovat na její krátkodobé výkyvy.

Historická data ukazují, že akciové trhy dlouhodobě rostou rychleji než cenová hladina. Celoživotní investování nás před ní hravě ochrání. Na krátkodobé vlny zdražování je dobré mít vybudované úspory a finanční rezervu.

Ano, akciové trhy či cena dluhopisových portfolií mohou dočasně poklesnout. Pokud však budete investovat 20 či 30 let, tohoto náročného období si na grafu výsledných výnosů sotva všimnete a téměř jistě dobře vyděláte.

Chraňte svůj majetek dlouhodobým investováním!

Pokud jste na začátku své investiční cesty (jako mnoho našich mladších klientů), tak při nastavování životní finanční strategie pracujte s dlouhodobými údaji. Pokud si vytvoříte averzi vůči akciím či dluhopisům jen proto, že je jeden rok inflace poráží, tak se v průběhu příštích desetiletí můžete připravit o velký balík peněz.

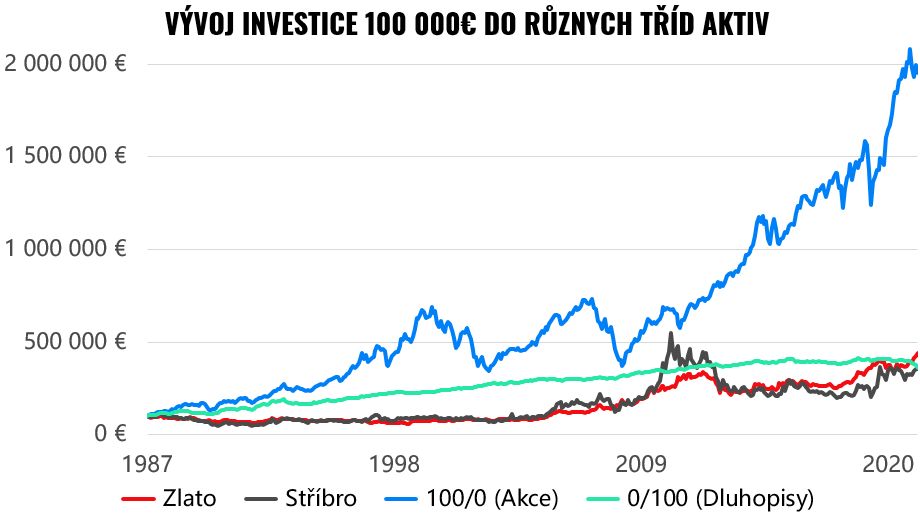

Na grafu výše můžete vidět vývoj hodnoty investice do několika tříd aktiv od roku 1987 do konce dubna 2022 (dvě z nich představují modelované výsledky portfolií, které nabízíme ve Finaxu). Můžete vidět, že zlato a stříbro zažívají v určitých obdobích prudké nárůsty. Většinou jde právě o období vysoké inflace nebo tržních poklesů.

Investoři do nich totiž v nejistých časech rádi utíkají, protože jsou vázány na reálnou zásobu drahého kovu, teoreticky by tedy neměly náhle padnout (nazývají se i proto reálná aktiva). Investoři vstupující na trhy během vysoké inflace mohou nabýt mylné představy, že se vyplatí tato aktiva preferovat.

Z grafu je však zřejmé, že akcie a dluhopisy vydělávají ve všech ostatních obdobích rychleji, zatímco komodity dlouhodobě stagnují. Pokud se jim přesto podaří krátkodobě vyskočit, zanedlouho padnou zpět, čímž vymažou předchozí efekt ochrany před inflací. K předpovídání tohoto vrcholu byste museli mít věšteckou kouli. Je to nemožné.

Snažit se prodat přesně v bodě, kdy komodity dosáhnou vrcholu, by připomínalo spíše gambling. Pro spolehlivé budování dlouhodobého finančního majetku se tedy vyplatí mít vloženou většinu portfolia v produktivních aktivech jako jsou akcie a dluhopisy. Nenechte se oklamat obdobími, kdy se jim nebude dařit. Stačí vydržet a případně i dále nakupovat za “výprodejové” ceny.

Koho inflace ohrozí a komu pomůže?

Ačkoli to může na první poslech znít zvláštně, inflace nemá citelný dopad na všechny skupiny obyvatel. Jsou také lidé, kteří z ní budou profitovat. Analýzu rozdělíme do tří věkových skupin: mladí, lidé ve středním věku a penzisté (resp. příjemci renty).

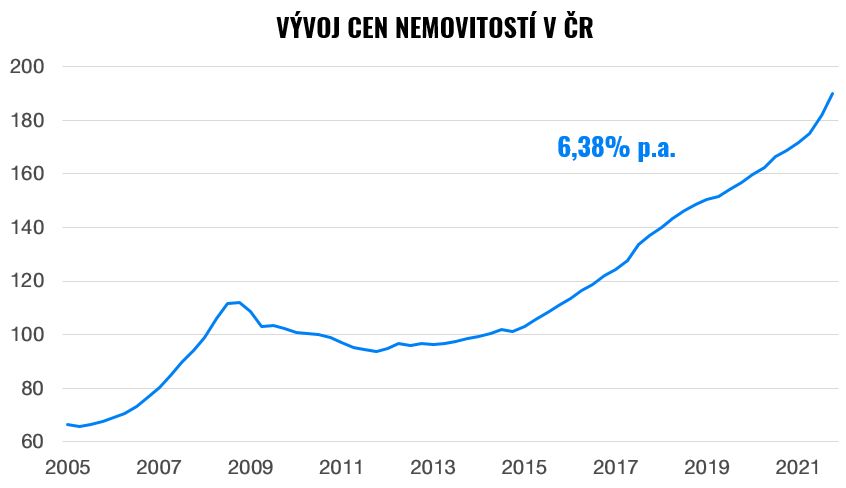

Na mladé lidi bude mít inflace dopad zejména v době, kdy teprve plánují koupit svou první nemovitost. Ceny nemovitostí i cena peněz (úrokové sazby) jsou několikanásobně větší než před několika lety. Pokud už mají po koupi nemovitosti, tak jim inflace pomůže.

Dokázali totiž získat půjčky s výhodnými úroky, které jsou na nejbližší období (3, 5 či 10 a více let) fixované. Jelikož inflace snižuje kupní sílu peněz, tak bance vracejí méně hodnotné peníze, než si půjčili.

Na nemovitost tak dostanou štědrou slevu, jelikož se za celou dobu splácení vzdají nižší kupní síly v porovnání se situací, kdyby inflace nepřišla.

Vysokých cen se také moc nemusí obávat. Nabídky na pracovní pozice většinou odrážejí inflaci vyšší mzdou. Ve spojení s kariérním postupem a růstem produktivity by jejich mzda měla v příštích letech narůst více než všeobecná cenová hladina.

Co se týká lidí ve středním věku, tak inflace bohužel nejvíce zasáhne nízkopříjmové domácnosti. Základní zboží, které zdražilo nejvíce, totiž zabírá větší část jejich rozpočtu v porovnání s domácnostmi s vysokým příjmem. Ty utrácejí více za služby, které inflace zasáhla méně a navíc se dají oželet.

To však neznamená, že se proti inflaci nedokážou bránit. V dalších dílech série podrobně rozebereme dopad na příjmy, dluh a úspory, přičemž vysvětlíme několik mechanismů, jakými se i nízkopříjmové domácnosti mohou bránit.

Příjemcům státního důchodu inflace ublíží, pokud jejich letošní výdaje vzrostou nad úroveň penze. Dávky vyplácené z prvního pilíře se totiž upravují o inflaci, ale s výrazným zpožděním. Každý leden důchody stoupnou o procento “důchodcovské” inflace z prvního pololetí předchozího roku.

Jelikož současná inflace začala až ve druhém pololetí roku 2021, důchody v lednu stouply pouze o 1,3%. V dalším roce by se však situace měla otočit a růst důchodů by měl překonat tempo inflace.

Navíc, pokud součet meziměsíční inflace přesáhne 5%, dojde k mimořádnému navýšení důchodů. U nás se tak stalo v lednu a v dubnu, proto dojde k navýšení starobních důchodů v červnu a v září.

“Důchodcovská” inflace je navíc měřena pomocí jiného spotřebního koše, který je typičtější pro penzisty. Pokud tedy zdraží zboží, které v něm má nízkou váhu (např. pohonné hmoty), tak to nárůst důchodu nemusí odrážet.

Založte si účet a začněte investovat ještě dnes

Krátký teaser na závěr

Věříme, že vám tento přehled pomohl zorientovat se v současné situaci, v jejích důvodech a dopadech. V blízké době můžete očekávat dva další blogy, které se zaměří na dopad inflace ve třech sférách osobních financí: příjem, dluh a úspory.

Každý bude obsahovat podrobné rady, jak se chránit, pokud patříte do skupiny, které se inflace negativně dotýká.

App Store

App Store

Google Play

Google Play

Náročnost

Náročnost