V poslední době pozoruji mezi svými vrstevníky potěšující trend. Mladí lidé se začali zajímat o investování a nechtějí nechat své peníze ležet pouze na bankovních účtech. To jsou dobré zprávy. Není to jen můj odhad, například Finder.com si objednal studii na vzorku z Velké Británie a zjistil, že více než tři čtvrtiny Mileniálů a Generace Z plánují nejbližší rok investovat.

Zdroj: Finder.com

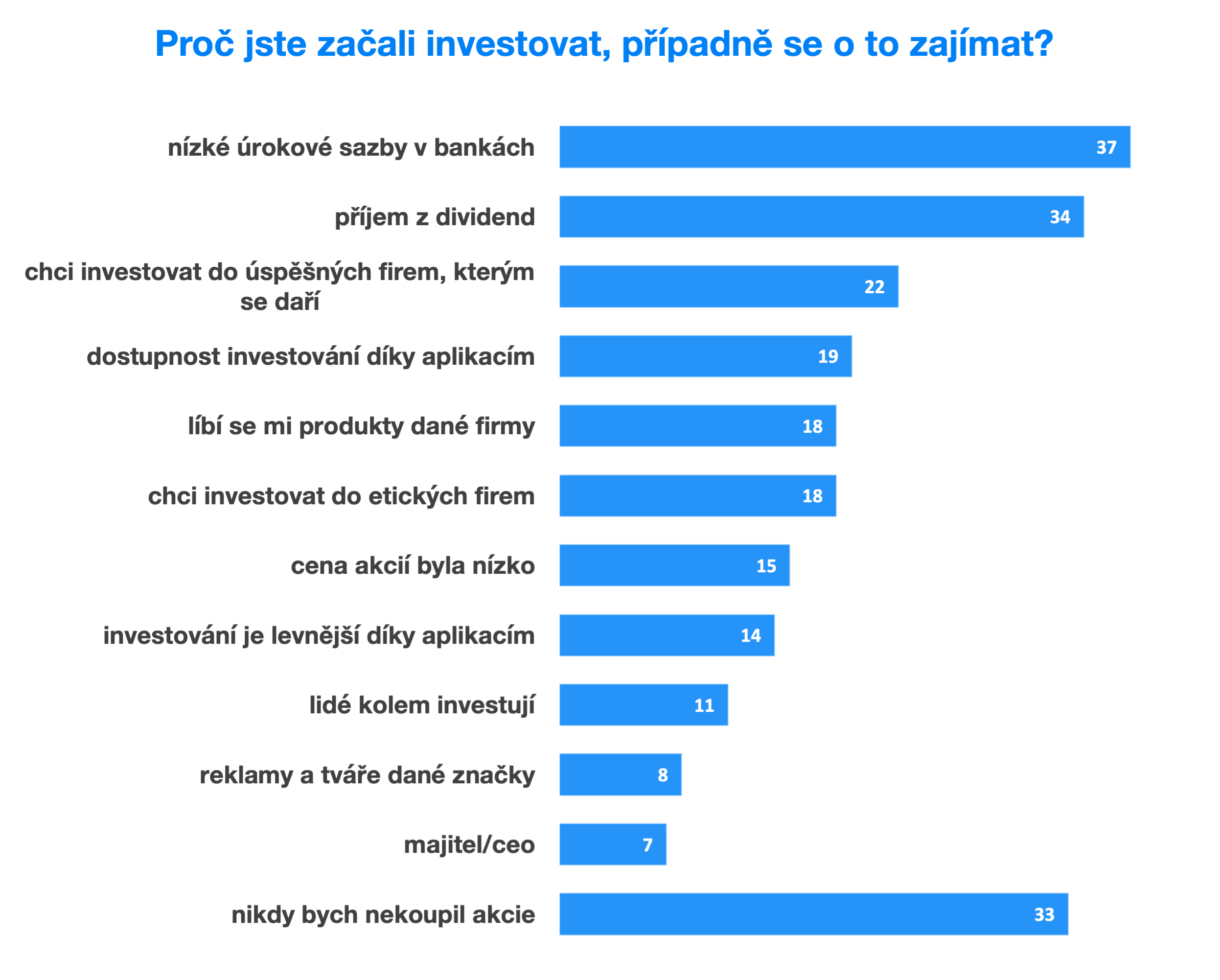

Mezi hlavní důvody podle průzkumu patřily nízké úroky v bankách, ale i dostupnost aplikací na obchodování. Na grafu výše můžete vidět shrnuté důvody zájmu o investování pro všechny generace. Když se však podíváme čistě na Mileniály, tak aplikace představovaly důležitý důvod až pro 44 % z nich.

Právě na tyto obchodovací aplikace se chci v článku zaměřit, protože jejich nástrahy začnete tušit již z běžných konverzací na toto téma. Jednomu kamarádovi právě padl Dogecoin a Ethereum, ačkoli to dosud vypadalo, že porostou. Druhý si otevřel účet na platformě NAGA a nechává si poradit od „zkušených“ streamerů, které akcie tento týden koupit a kterých se zbavit.

Svět investování je dynamický a nejšikovnější v něm získají pohádkové bohatství, třeba jen vychytat ten správný čas a dobře vybírat, no ne? Dívali jsme se přece na Vlka z Wall Street a viděli jsme, že obchodováním se během minut vytvářejí a ztrácejí miliony.

Problém je, že to tak není. Svět inteligentního investování je překvapivě nudný a spíš než směřovat pozornost k tomu, která kryptoměna nyní roste, je třeba se obrnit trpělivostí. Ale o tom později.

Nízké poplatky a modla bohatství

Na začátek se pojďme podívat na to, co mladým lidem usnadnilo přístup k finančním trhům. Mnozí pro tento účel používají online obchodní platformy. Jde o aplikace, které si každý může prakticky okamžitě stáhnout do mobilu a začít obchodovat, a to většinou s minimálními poplatky. Jelikož mladí lidé se smartphony vyrostly, není pro ně problém se rychle v rozhraní zorientovat.

Jednotlivé platformy se mezi sebou mírně liší, některé, jako například Robinhood, vůbec neúčtují poplatky za jednotlivé obchody a získávají peníze z jiných zdrojů. Jiné, jako německá NAGA, poplatky účtují, ale nabízejí svým klientům možnost kopírovat obchody známých investorů (spekulantů) nebo influencerů. Tento fenomén, známý jako social trading, propagovala na Slovensku například Zuzana Plačková.

Bez ohledu na konkrétní aplikaci však investory spojuje demografie a motivace. Míří na ně převážně mladí investoři. Polovina uživatelů aplikace Robinhood má méně než 30 let a nikdy předtím neinvestovala. Někteří si chtějí vydělat na vlastní bydlení, mnoho Mileniálů se však snaží získat peníze na splacení studentských dluhů.

Co se týče motivace, je velmi jednoduché nechat se zlákat vidinou rychlého výdělku. Vzory se stávají lidé jako Plačková, která prý vydělala za 4 dny 865 eur, či dokonce streamer vystupující pod pseudonymem The Roaring Kitty, který na akciích GameStop vydělal 20 milionů dolarů. Intuice sama napovídá, že podobné úspěchy je velmi obtížné replikovat, jinak bychom bydleli ve vilách všichni.

Jakým způsobem obchodují uživatelé těchto platforem?

Oproti tradičním brokerům (tj. subjektům, které mají oprávnění jménem lidí nakupovat a prodávat cenné papíry na burze) vidíme dva rozdíly v chování průměrného uživatele. Prvním je vyšší frekvence obchodování a druhým popularita rizikovějších, spekulativních nástrojů.

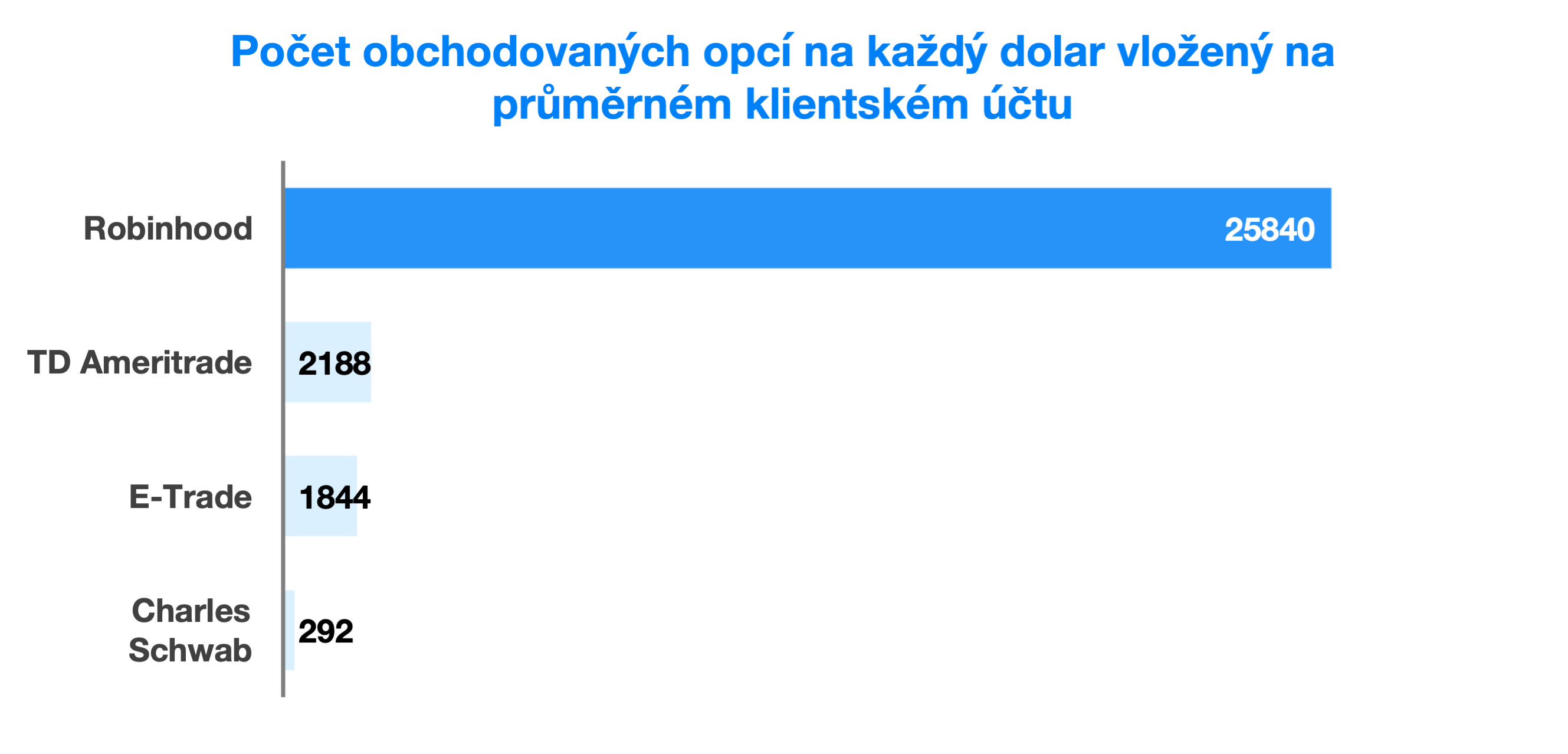

Vyšší frekvence znamená časté prodávání a nakupování konkrétních cenných papírů. Místo toho, aby člověk akcie koupil a držel několik let, se pokouší trefit týdny, kdy budou růst, pak se jich rychle zbavil a vyměnil za jiné. Studie z prvního kvartálu 2020 porovnala objem obchodování mezi průměrným uživatelem Robinhoodu a tradičním americkým brokerem Charles Schwab, přičemž zjistila, že první zmíněný obchodoval 40krát více.

Zároveň jsou tu však populární rizikovější nástroje, například opce nebo kryptoměny. První jmenované zjednodušeně představují sázku na vývoj jiných cenných papírů a druhým extrémně kolísají ceny. Nechci však zavádět – rizikové nástroje se ve velkém obchodují i na Wall Street, tam to však dělají matematické mozky a superpočítače.

Zdroj: The New York Times/Alphacution Research Conservatory

Právě proto tradiční brokeři většinou nezkušeným investorům tyto nástroje zakazovali. Avšak od doby, co si stačí stáhnout aplikaci, zažily rozmach popularity.

Tento vzorec chování se děje ze dvou důvodů. Prvním je filozofie rychlého zbohatnutí. Pro větší zisk se snažíte uhodnout, která akcie bude růst nadprůměrně, a tipnout to správně každý den.

Druhým důvodem je ale to, že platformy své uživatele do častého obchodování přímo tlačí, což mě dostává k další části článku.

Investice jako počítačová hra

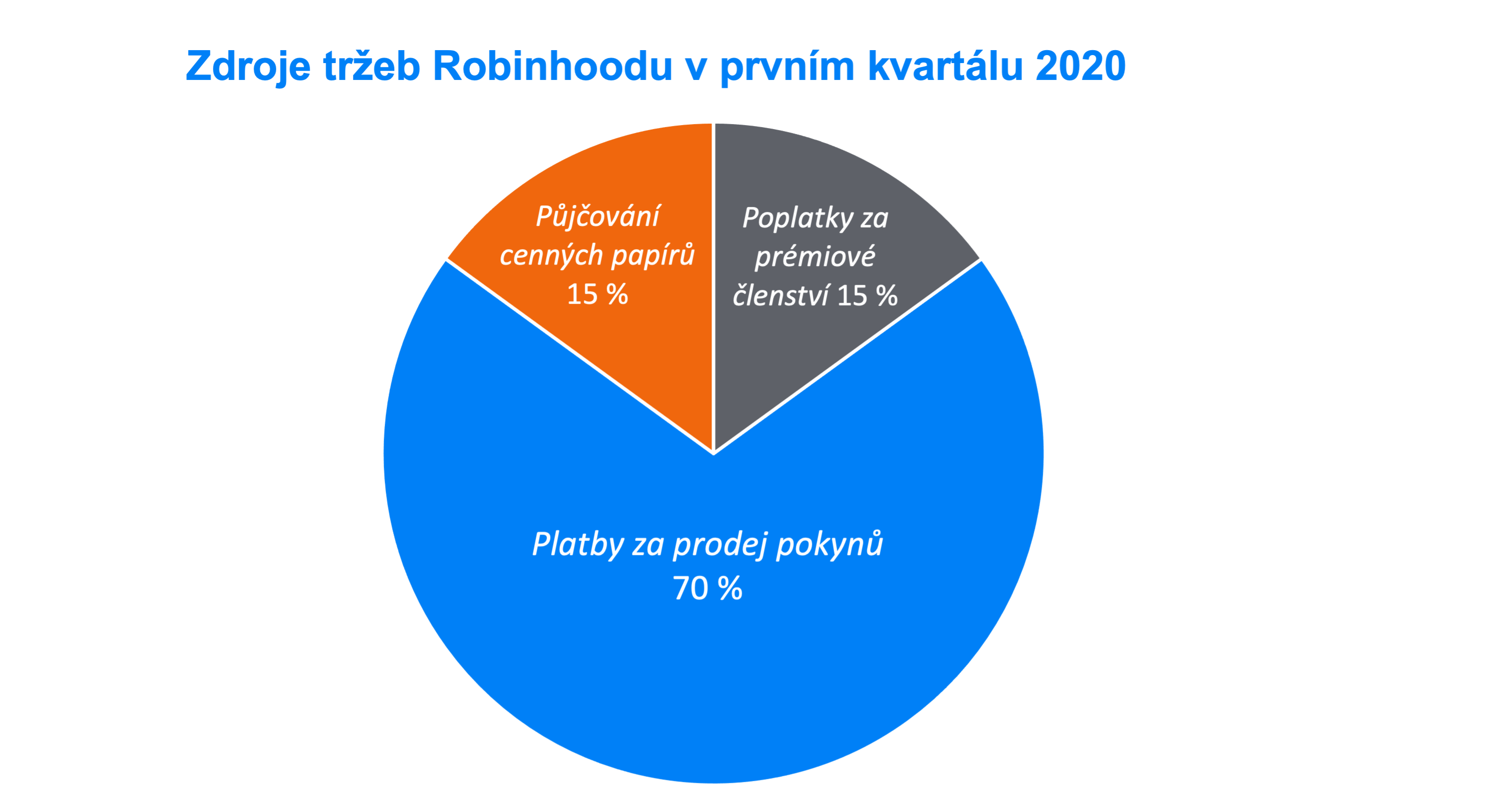

Na začátek se můžete ptát, proč by to platformy dělaly, když to zní tak nebezpečně. Motivace se při různých aplikacích liší. Možná jste už slyšeli frázi, že jejich klienti nejsou ve skutečnosti zákazníci, ale produkt. Zčásti je to pravda, některé platformy mají většinu výdělků z prodávání tzv. Payment for order flow (PFOF).

Zdroj: Hlášení regulátorem a experti na daný trh

Když aplikaci totiž poprosíte, aby vám koupila cenný papír, většinou to neudělá hned, ale chvíli počká a udělá to později najednou s několika dalšími pokyny. Během této prodlevy prodá informace o čekajících pokynech dalším subjektům, které investují na burze, aby mohli koupit daný cenný papír dříve a prodat ho běžným lidem používajícím aplikace za vyšší cenu.

Čím více tedy budou mladí klienti obchodovat, tím více PFOF platforma prodá. Jiné aplikace si však účtují poplatky přímo za každou transakci, což ještě zvyšuje motivaci tlačit lidi do častých obchodů.

V praxi toho dosahují tak, že zákazníky udržují v pozoru ohledně toho, zda jim právě neutíká obchod jejich života a nutí je stále přemýšlet, zda by náhodou neměli na své strategii něco změnit. Když portfoliu klesne hodnota byť jen o 0,01 %, celé rozhraní se rozsvítí červeně a křičí, že akcií se je třeba rychle zbavit a koupit nové.

Když klient sedí v práci nebo na obědě, mobil mu vyhodí notifikaci o nejziskovějších akciích za posledních 24 hodin, aby si je nezapomněl dokoupit. Pokud to udělá, na obrazovce vystřelí konfety, aby byl klient odměněn dávkou dopaminu.

Samostatným způsobem je nabídka kopírování celebrit jako jsou influenceři nebo zkušení investoři. Tito lidé investují velké sumy, případně mají honorář od platformy, který jim umožní vykrýt poplatky z častých obchodů. Pokud však běžný člověk takto investuje nízké částky, jeho výnosy jsou příliš malé na kompenzaci ztráty z poplatků a nakonec jen ztrácí peníze, zatímco platforma vydělává.

Vyzkoušejte levné pasivní investování bez daní.Nechte Vaše peníze vydělávat zarábať

Proč je to nebezpečné?

Hlavním nebezpečím je téměř jistá ztráta úspor, které do platforem investujeme. Studie brazilských day traderů (lidí, kteří obchodují každý den a jejichž chování vysokou frekvenci obchodování připomíná) ukázala, že 97 % z nich se po roce provádění tohoto návyku nachází ve ztrátě. Na vysvětlení si můžeme pomoci ekonomickou teorií efektivního trhu.

Ta říká, že v každém okamžiku jsou všechny dostupné informace promítnuty v hodnotě cenného papíru a další cenový vývoj bude stanoven budoucími událostmi, které nelze předpovědět. Nemožnost odhalit něco, co trhu ušlo, lze zdůraznit tím, že většina investorů, kteří běžným lidem investováním konkurují z křesel v investičních bankách, jsou týmy nejlepších matematiků na světě s asistencí superpočítačů.

Stejně nebezpečné je kopírovat influencery, kteří nemají s investováním zkušenosti a prakticky také vybírají náhodně akcie. Samotná platforma NAGA, ráj sociálního obchodování, přiznala, že více než 74 % účtů drobných investorů utrpí při obchodování finanční ztrátu.

Dopad na jejich životy bývá obrovský. Mnozí do platforem nalijí úspory na svatbu, první bydlení či dokonce půjčené peníze z kreditky.

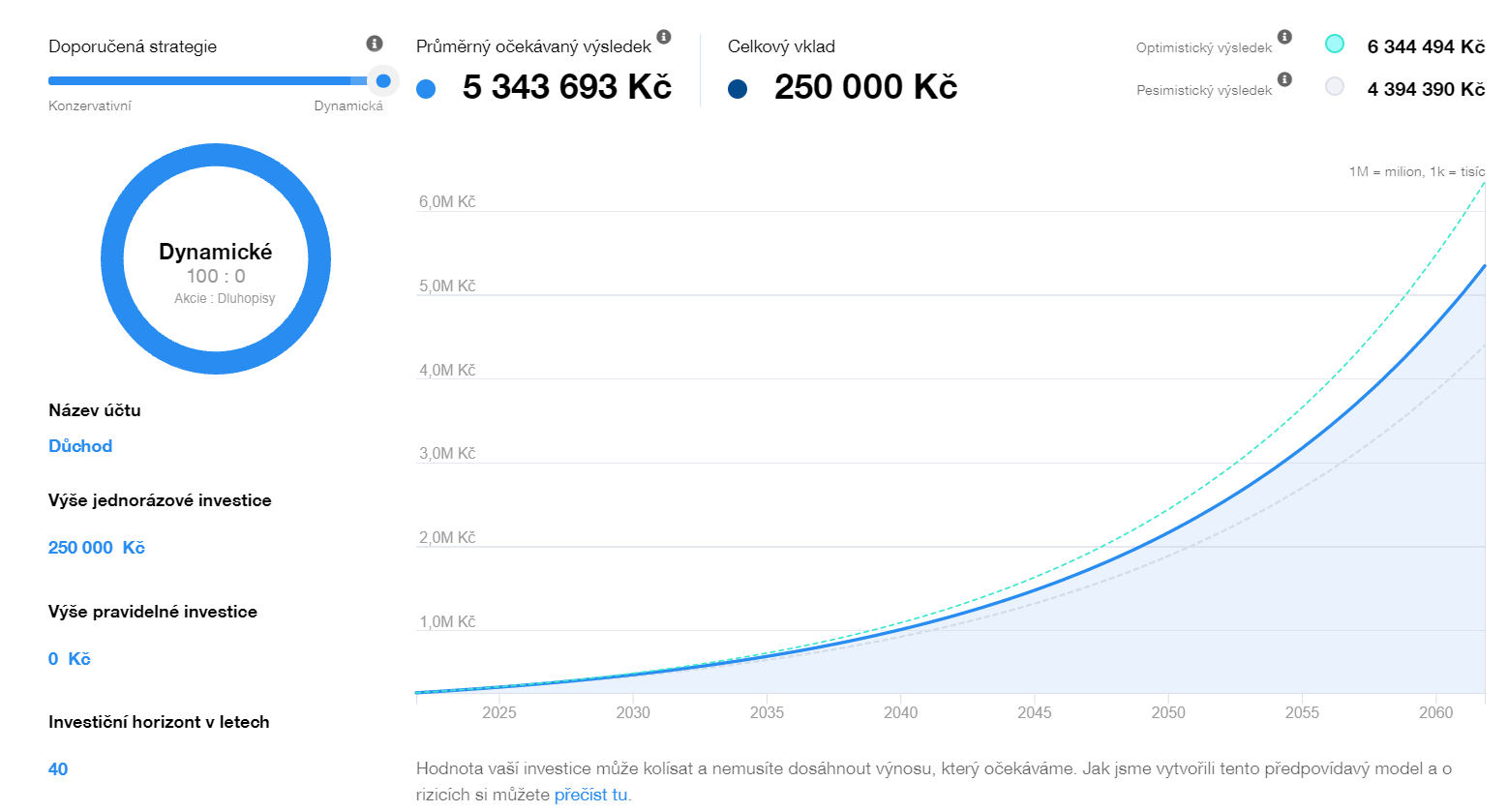

Tato částka však není konečná. Pokud v 25 letech ztratíte 250 000 Kč, ztratili jste i všechny potenciální budoucí výdělky z těchto peněz. Mohly se například dlouhodobě investovat do akciových trhů, což by při průměrném výnosu 8 % ročně za 40 let pomocí složeného úročení vytvořilo slušných 5,3 milionů.

Další škodou je tvorba špatných investičních návyků. Když chce člověk dlouhodobě investovat, aby si například naspořil na důchod, potřebuje koupit diverzifikované portfolio cenných papírů a ideálně ho nechat desítky let na pokoji, i kdyby mezitím přišla krize.

Zvyky jako iluze kontroly nad tržním vývojem nebo dokupování akcií podle aktuálních zpráv každý týden mohou tuto strategii pokazit a dovést zpět k nebezpečné TIPOVAČCE.

Jaká je lepší alternativa?

Naštěstí existují pro mladé lidi lepší alternativy, jak bezpečně zacházet se svými penězi. Hned na začátek je však třeba se zbavit iluzí – nevynesou 20 milionů a pravděpodobně nás sami o sobě nezařadí mezi nejbohatší lidi. Umí ale téměř jistě zaručit, že budeme mít slušný důchod, na koupi vlastního bydlení či financování vzdělání svých dětí.

Způsob, jak se zbavit rizika ztráty, je investovat pasivně na dlouhou dobu. Hodnota celého trhu dosud v horizontu desítek let vždy rostla, protože se zvyšovala produktivita a celkové bohatství světa. Přestože tedy nastaly roky, kdy se hodnota všech majetků propadla, v průběhu dalších let tato ztráta byla dohnaná. Proto je důležité nespekulovat, zachovat klid, nechat portfolio roky na pokoji a později v životě sklidit výnos, který to přinese.

Tento argument potvrzuje i slavná sázka investičního guru Warrena Buffetta proti hedge fondům. V roce 2008 se s nimi vsadil, že index amerických společností S&P 500 za 10 let překoná pečlivě vybíráné portfolio akcií hedge fondů. Buffett tuto sázku vyhrál.

Nejkrásnější na tom je, že toto řešení je stejně dostupné jako zmíněné aplikace. Posílat 10 eur měsíčně na portfolia ETF fondů, které kopírují celý trh namísto konkrétních akcií, se dá i s běžnou studentskou brigádou. Je ale třeba vzdát se vidiny milionů pár let po výšce. Cesta za bohatstvím vyžaduje trpělivost a vytrvalost, na konci však téměř jistě čeká zasloužená odměna.

App Store

App Store

Google Play

Google Play

Náročnost

Náročnost