Több mint 0,4 százalék – az átsúlyozás, vagyis az intelligens befektetők portfólióinak optimális összetételének fenntartása által elért jó eredményekről már írtunk a Miért van szükség a portfóliók időnkénti átsúlyozására című blogban. Idén márciusban leteszteltük az algoritmusainkat, amikor a részvények csökkenése után aktiválódott a portfóliók automatikus korrekciója, és a kötvények kárára részvényvásárlásba fogtunk.

Az átsúlyozás végleges és mindent átfogó eredményeire még várnunk kell, de Michał Szafrański és Jacek Lempart, akikkel már több hónapja együtt dolgozunk, már nem akartak többet késlekedni.

Jacek és én arra a következtetésre jutottunk, hogy hiányzik egy független megerősítés, amely igazolná a Finax szavait. Ezért felajánlottuk a saját auditunkat, azzal a biztosítékkal, hogy a cég know-how-ját diszkréten fogjuk kezelni. Szerettük volna azonban nyíltan közzétenni a teszt eredményeit blogjainkban, valamint sikeres eredmények esetén hitelességünk által megerősítést adó ajánlást nyújtani a Finax számára. Mindent vagy semmit játszottunk... és a Finax beleegyezett! - mondta el Michał Szafrański, a „Hogyan lehet pénzt megtakarítani” című népszerű blog írója és a „Pénzügyi ninja” tanácsadója..

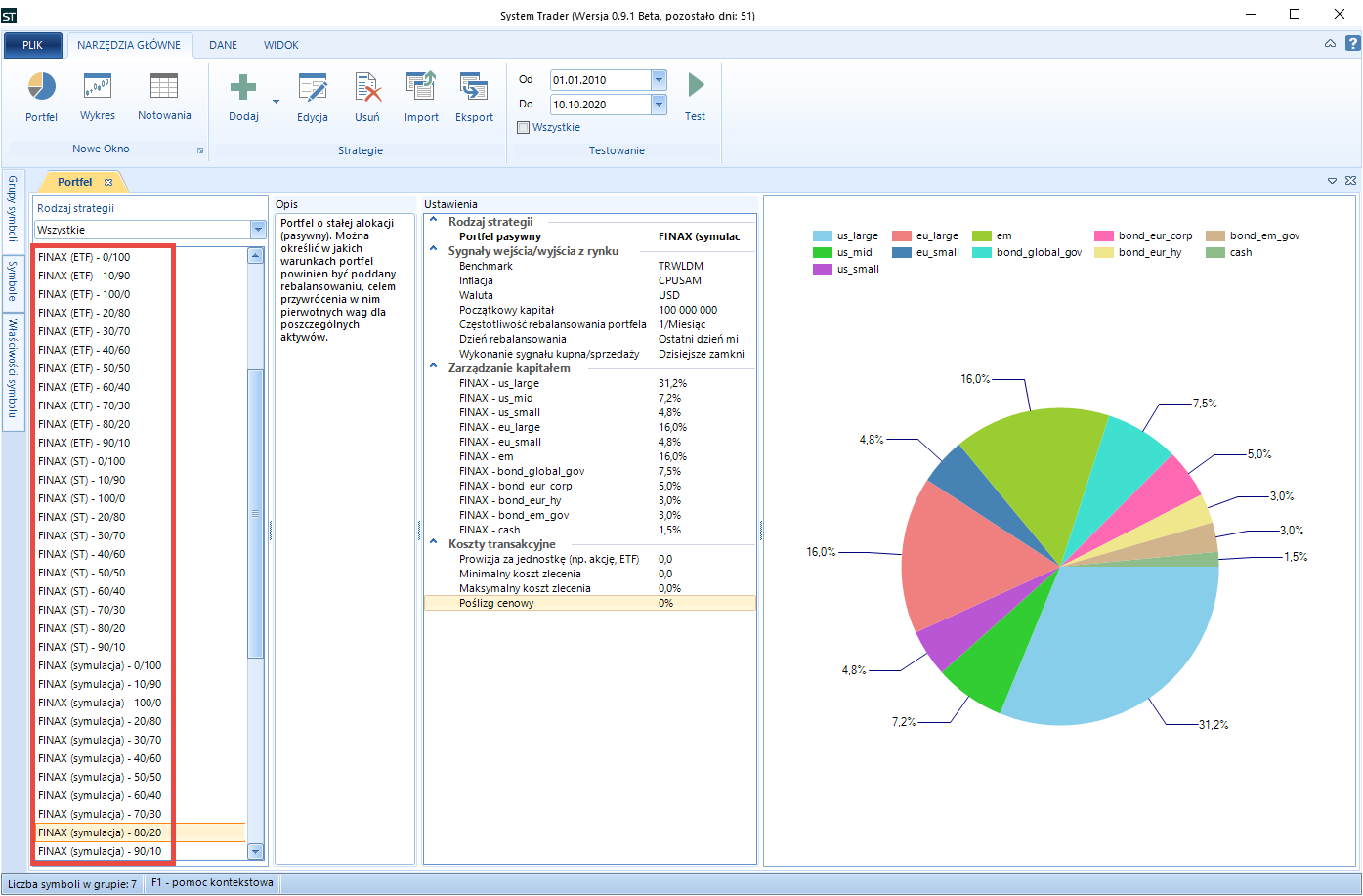

Így hát a Finax portfóliókezelésével kapcsolatos összes dokumentumot, jegyzetet és adatot a blogger-páros rendelkezésére bocsájtottuk. Felfedtük az algoritmusokat, amelyek a portfóliók létrehozásához és az átsúlyozásukhoz szükségesek. Ezután Jacek segítségül hívta a System Trader elnevezésű szoftverét (az alábbi képernyőképen).

Az eredmény? A Finax-modell teljesítményének első független ellenőrzése az elmúlt 30 évben, amelyet marketing anyagainkban is bemutatunk.

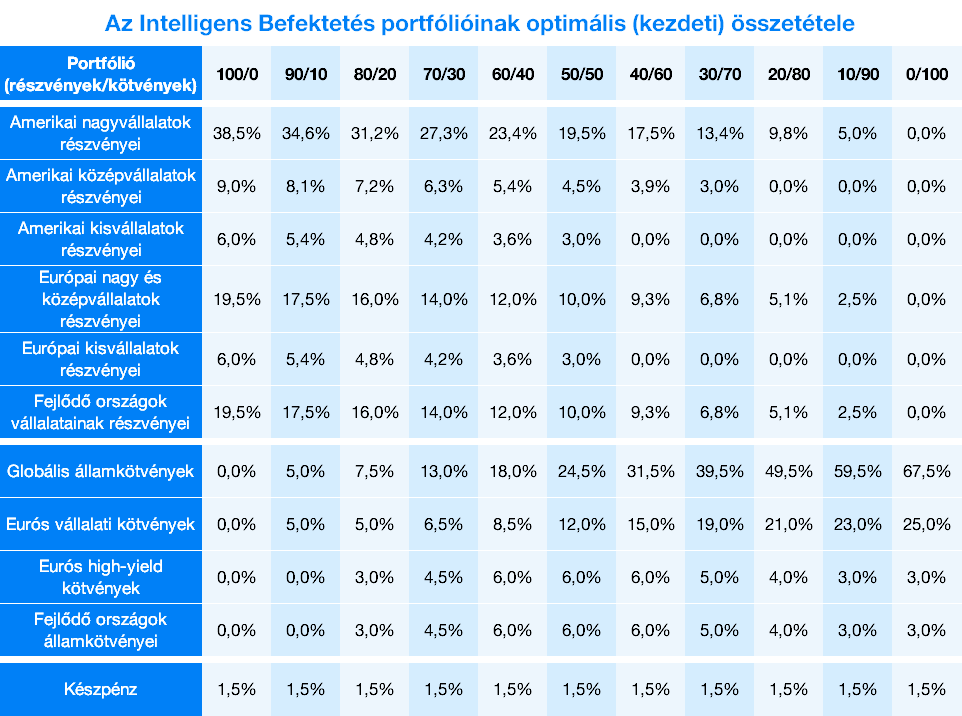

Jacek először átsúlyozás nélkül vizsgálta meg a portfóliók eredményeit. A gyakorlatban ez annyit jelent, hogy az egyes eszközök „vételét” 1987. november végén hajtotta végre a Finax portfóliók optimális összetétele alapján (erről a témáról bővebben a Hogyan modellezzük a Finax portfóliók történelmi alakulását? című blogban olvashat).

Hogyan néz ki az optimális összetétel?

![]()

Jacek számításai azt mutatják, hogy milyen nyereséget tudna elérni a befektető átsúlyozás nélkül. Ez nem néz ki rosszul. A modellezett 100%-os részvényportfólió átlagos teljesítménye az elkövetkező 30 évben akár 9,47 %/év is lehet. A „könyvvizsgálónk” azonban nem vette figyelembe a fizetések esetén felmerülő feldolgozási és adminisztrációs költségeket, az adókitettséget vagy az inflációt.

Ugyanakkor ugyanezeket a feltételeket vette figyelembe a Finax portfóliók átsúlyozásának elemzésénél is. Ezekre az eredményekre nagyon izgatottan vártunk. Kiderült, hogy 30 év alatt az átsúlyozott részvényportfólió átlagos nyeresége 9,96%/év-re nő.

Jacek ugyanezeket a számításokat a Finax 11 portfólióján elvégezte, és ezzel eljutottunk a vizsgálat legfontosabb pontjához: a portfóliók eredményeinek összehasonlításához az összetételük módosításával és anélkül.

Segítünk Önnek elindulni, és megismerni a Finaxot!Kérjen 15 perces ingyenes visszahívást hovor zdarma

Nagyobb nyereség, alacsonyabb kockázat

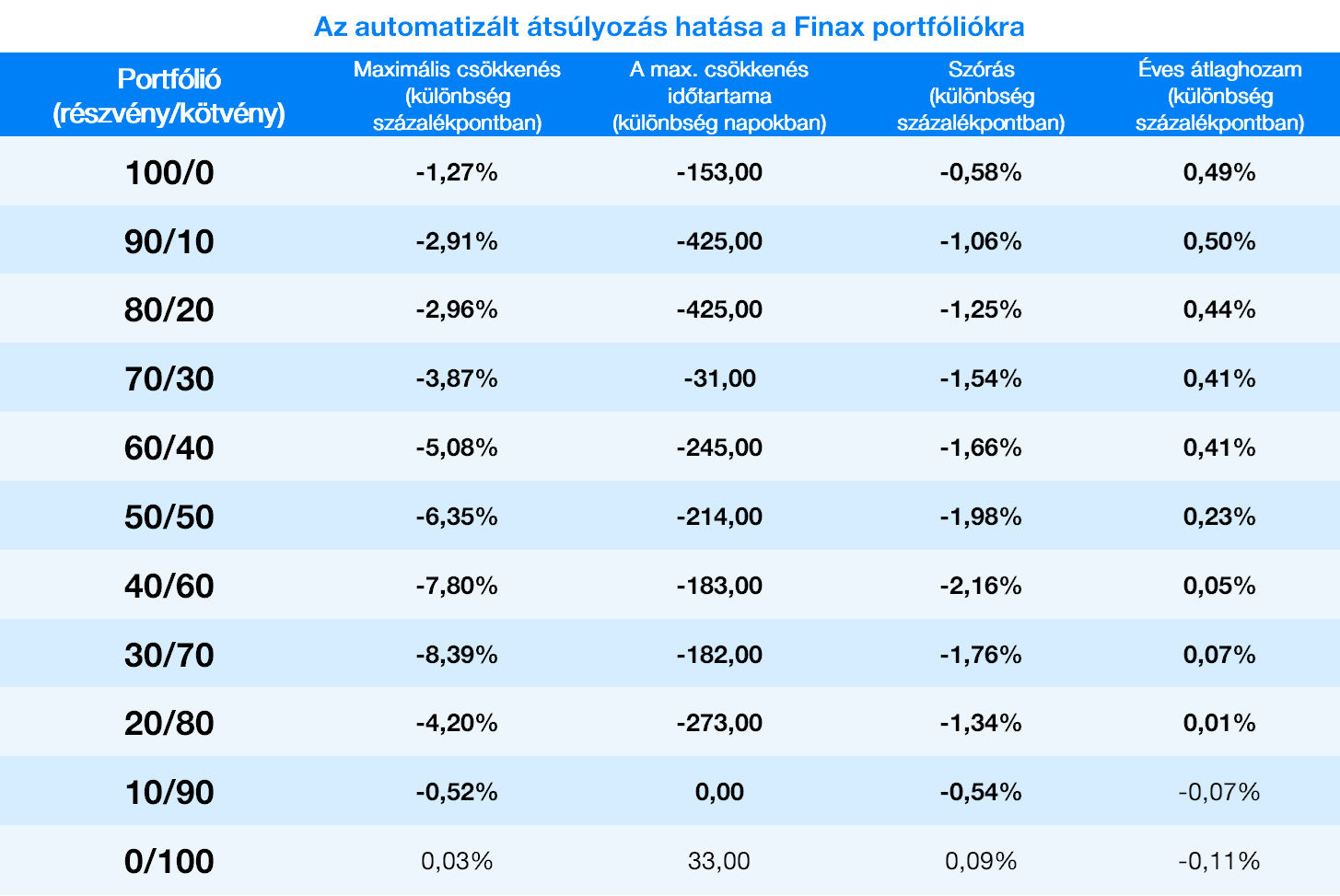

30 év eredményei és 11 Finax portfólió. Az első esetben átsúlyozás nélkül. A második esetben átsúlyozással. Jacek egy táblázatban mutatja meg a különbséget.

Hogyan értelmezzük az eredményeket?

- Maximális visszaesés (drawdown) - ez az oszlop azt jelzi, hogy az átsúlyozás hány százalékkal csökkenti a portfólió visszaesését. Amint láthatja, 11 portfólióból 10 esetben átsúlyozással csökkenthető a befektetés értékének visszaesése.

- A maximális visszaesés időtartama (drawdown) - a rendszeres portfólió-kiegyenlítés csökkenti a veszteségek helyreállításához szükséges időt. A portfóliók átsúlyozása esetén a veszteség időtartama rövidebb ideig tart, esetenként a különbség több mint egy év.

- A szórás, a befektetési kockázat (volatilitás) leggyakrabban használt mutatója. Mint látható, az átsúlyozás hasonló mértékben csökkenti a portfólió volatilitását, mind a részvény, mind a kötvény portfóliónál.

- A legfontosabb dolog – a nyereség. Jacek eredményei azt mutatják, hogy átsúlyozás után a részvényportfóliók CAGR-je (összetett éves növekedési ráta) évi 0,45 százalékponttal növekszik.

Az átsúlyozás hatását a részvényportfóliókra (több mint 60% -os részvény részesedéssel) és a kötvényportfóliókra az alábbi táblázatban mutatjuk be.

A részvényportfóliókban a nyereség átlagosan 0,45 százalékponttal magasabb évente, a szórás 1,22 százalékponttal alacsonyabb, a maximális visszaesés 3,22 százalékponttal alacsonyabb, hossza pedig 256 nappal rövidebb.

Ami a kötvényportfóliókat illeti, ezek a változók szintén az átsúlyozás mellett szólnak, bár a profitra gyakorolt hatásuk minimális.

A befektetőknek meg kell érteniük és értékelniük kell a portfóliók átsúlyozásának szükségességét. A gyakorlatban azonban a megvalósítás során kellemetlenségek is adódhatnak. Míg a tőzsde erőteljesen növekszik, általában minden rendben van. Sokkal rosszabb a helyzet, ha a tőzsdék csökkennek, a piacon pánikhangulat uralkodik és a média megjósolja a világ végét. Ilyen légkörben nehéz részvényeket vásárolni, különösen, ha fontos tőkéről van szó. Akkor nem szabad megfeledkezni arról, hogy a részvénypiacon történő vásárlás az egész piacra vonatkozik indexek formájában, nem a kiválasztott vállalatokra, így a kockázat szétszóródik. Irreális, hogy a globális részvényindexek nem fognak emelkedni - a történelem azt mutatja, hogy a jövőképbe fektetett optimizmus végül győzedelmeskedik. A tőzsdék beépítették a DNS-kódjukba az úgynevezett „visszatérés az átlaghoz” modellt és ez az átlag az évek során folyamatosan nő. A helyi társadalom csődbe mehet - az egész ország is csődöt mondhat, de a globális üzletág előbb-utóbb mindig kilábal a bajból. Ha ez nem történne meg, a portfóliónk értékvesztésének problémája lenne a legkisebb gondunk - írja Jacek Lempart, akinek a Finax vállalat átfogó elemzése a System Trader blogon olvasható.

Finax: átsúlyozás a gyakorlatban

Mint már megírtuk, 2020 márciusában az ügyfélszámlák masszív átsúlyozáson mentek keresztül. Lehetőségünk volt „élőben” tesztelni az automatikus portfólió javítások hatásait. Az átsúlyozás hatásairól szóló cikkben arról olvashat, hogyan működött egy 70% -os részvényalapú portfólió esetében.

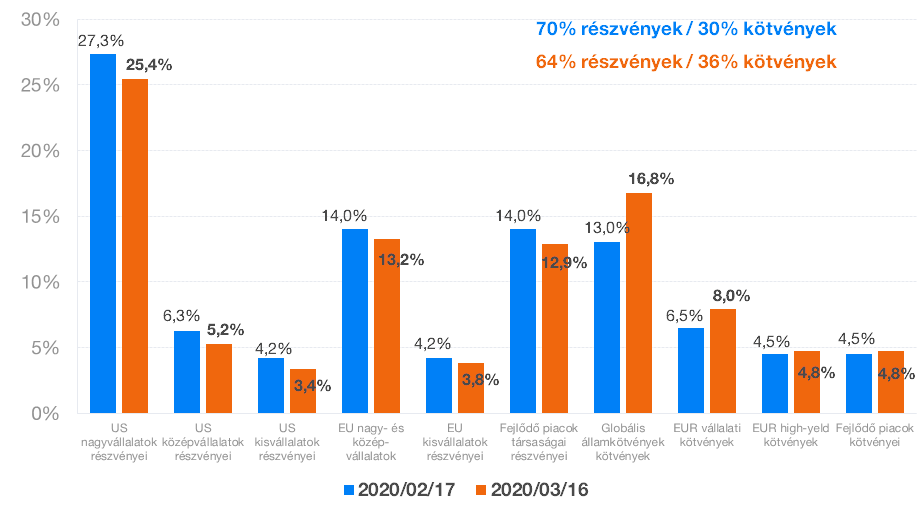

A befektető február 17-én fektetett be, néhány nappal azelőtt, hogy világ tőzsdéi elérték az akkori csúcsot. Nézze meg, hogyan változott ügyfelünk portfóliójának összetétele kevesebb, mint egy hónap alatt:

A kék oszlopok az adott ETF (tőzsdén kereskedett alap) részesedést mutatja a portfólió struktúrájában a befektetés napjának kezdetén, míg a narancssárga oszlopok közvetlenül az átsúlyozás előtti állapotot mutatják.

Ha egy adott eszközosztály súlya a portfólióban egy adott pillanatban meghaladja az optimális értéket - azaz a narancssárga oszlop meghaladja a kéket -, akkor ezen alapok egy része eladásra kerül.

Ha viszont részesedésük csökkent az előírt allokációhoz képest - azaz a narancssárga oszlop alacsonyabb, mint a kék – vásárlással tudjuk ezt növelni, ami lehetővé teszi a portfólió optimális összetételének helyreállítását (amelyet a kék oszlopok szemléltetnek).

Miért is van szükség átsúlyozásra?

Az egyes befektetések minőségét a hozam és a kapcsolódó kockázat arányával mérik. A befektetés alapvető jellemzője az, hogy a magasabb hozam mindig magasabb kockázatot jelent, és fordítva.

A portfólió menedzser célja a lehető legnagyobb hozam elérése, a befektető számára a legalacsonyabb, legelfogadhatóbb kockázat mellett. A hozam növelése és a kockázat csökkentése minden befektetési menedzser álma. Befektetéskor ez a szentírás.

Az átsúlyozás fő feladata a Finax portfóliókezelésénél a kiválasztott befektetési kockázat optimális szinten tartása. Tudjon meg többet arról, hogyan súlyozzuk át a portfóliókat a Finaxnál.

Éljen az átsúlyozás kínálta előnyökkel

Fektessen be az ön kockázati profiljára szabott portfólióval

App Store

App Store

Google Play

Google Play

Komplexitás

Komplexitás