Hogyan működik gyakorlatban az átsúlyozás?

Az eddig példátlan COVID-19 világjárvány nemcsak az emberek személyes pénzügyei minőségét és a befektetők idegeit tette próbára, hanem magukatt a befektetési stratégiákat is, a Finaxot nem kivételezve.

A részvénypiacok hirtelen csökkenése vezetett a Finax portfóliói első nagy átsúlyozásához. Az átsúlyozás 2747 intelligens befektető vagyonszámláján ment végbe, így megvalósítása idejében, az aktív ügyfelek majdnem felét érintette.

Az átsúlyozás időzítése

Az átsúlyozás időzítése a piacok fejlődése szempontjából ezéven tökéletes volt. Az átsulyozási mechanizmus aktivációja március második felében történt, tehát pár nappal a részvényindexek mélypontra kerülése előtt. A befektetési nap 2020.3.16-ra esett.

Abban az időben még mindig kéthetes kereskedési gyakoriságot alkalmaztunk, amely ebben az esetben nem veszélyeztette az átsúlyozás megfelelő időzítését. A legtöbb tőzsdeindex a korona-válságban került a padlóra az átsúlyozás utáni napon vagy néhány nappal később.

Normál körülmények között az átsúlyozást a befektetési napok során végezzük, amikor alapvető ETF vásárlásokat és értékesítéseket hajtunk végre a portfóliókban. Tekintettel arra, hogy számos befektetési számla vonatkozásában ez volt az első hatalmas kiegyensúlyozás, azaz az első igazi éles próba, a végrehajtását egy külön napra fordítottuk. A befektetési napot követő napon, azaz szerdán, 2020.3.17-én került rá sor.

Rendszerünk oldalán, de a befektetési stratégia feltételeit illetően is minden gördülékenyen ment. Az átsúlyozás beállításai a várt módon működnek. Minden további átsúlyozás már a befektetési napok folyamán lesz végrehajtva.

Miért súlyozzuk át a portfóliókat?

Ma, az átsúlyozástól eltelt idő után, reális gyakorlatban ki tudjuk értékelni, milyen hozzáadott értéket képvisel a portfóliók fejlődését illetően. Az átsúlyozás elsőrendű és kétségtelen feladata a portfóliók kockázatosságának megőrzése a befektetőnek megfelelő szinten.

A portfólió időbeni fejlődésével és az egyes eszközosztályok különböző teljesítőképességével összetétele változik, ahogyan ezt a cikkben is, konkrét példán mutatjuk.

Előfordulhat, hogy a dinamikus eszközök részesedése jelentősen növekszik, ezáltal a portfólió kockázatosabbá és az ügyfél számára alkalmatlanná válik. Éppen ellenkezőleg, a részvénybefektetések értékének csökkentésével a portfólió szükségtelenül konzervatív lehet, így bonyolítja az ügyfél befektetési céljainak elérését.

Kötelességünk, hogy a befektetés kockázatát olyan szinten tartsuk, amely megfelel az ügyfél kockázati profiljának és céljának. Az átsúlyozás elsősorban ennek a célnak szolgál.

Mindannyiunkat bizonyosan az érdekli, hogy az átsúlyozás tényleg emeli-e a portfóliók hozamát úgy, mint ahogy azt hirdetjük.

Hozzon létre egy számlát, és kezdjen el befektetni még ma

Az átsúlyozás egy létező Finax ügyfél számlája példáján

Konkrétan egy intelligens befektetőről van szó, aki ez év február elején számlát nyitott nálunk, amikor egyszeri befektetést végzett a Finax portfóliójában, 70% -os részvény- és 30% -os kötvény- elosztással. Az alapok a hónap közepén (február 17-én) voltak befektetve, néhány nappal a világrészvények akkori csúcsra érése előtt.

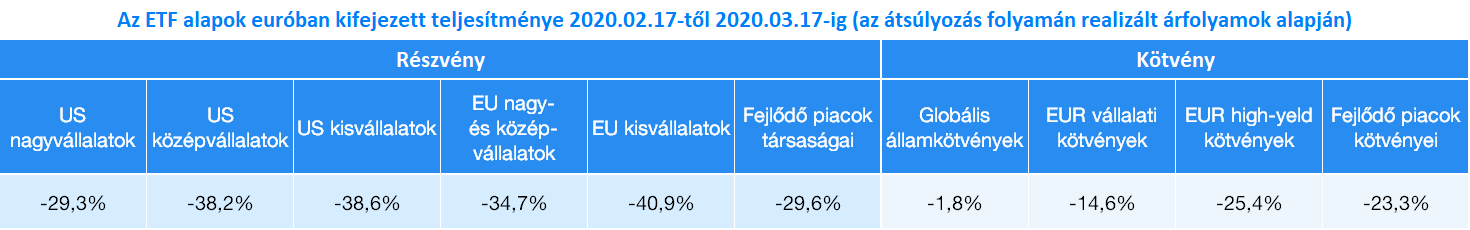

A táblázat az ügyfél portfólióját alkotó 10 egyedi ETF értékének változását mutatja be a következő négy hétben. A pénzügyi piacok mozgásai a koronavírus-világjárvány kitörése eredményeként valóban hatalmasok és eddig ismeretlenek voltak. A modern történelem leghirtelenebb piaci eséséről beszélhetünk.

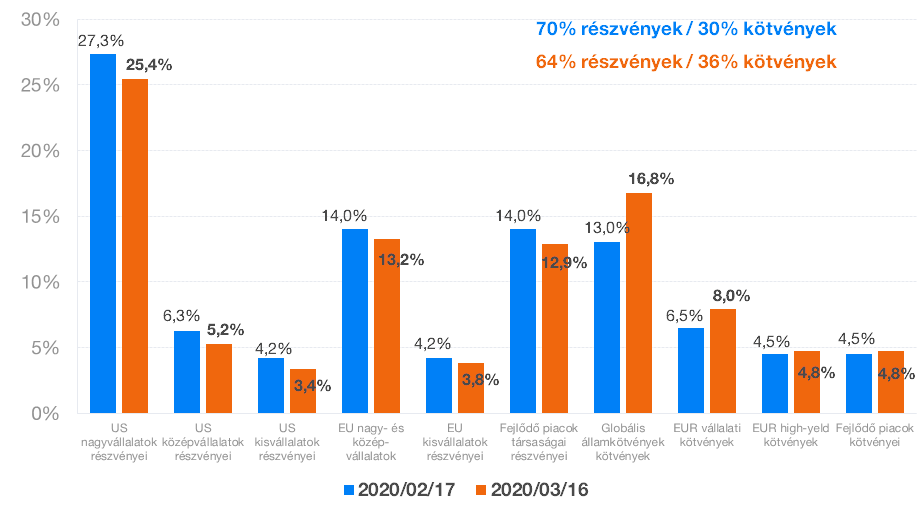

Az alábbi grafikon azt mutatja, hogyan változott a portfólió összetétele ezen mozgások következtében. A változás a folyamat rövid ideje szempontjából tényleg jelentős. Pont a jelentősebb portfólió összeállítás elterelődése vezetett az átsúlyozás aktivációjához már egy hónappal az ügyfél első befektetése után.

Hogyan megy végbe az átsúlyozás?

A grafikonból kitűnik, hogy a négy kötvényalap egy részét eladtuk az átsúlyozás részeként, és mind a hat részvényalap vásárlásához folyamodtunk. A részvényeknek a kötvényekhez viszonyított jelentősebb visszaesése után a részvény alapú ETF az optimális összetételhez képest alulsúlyozódtak, a kötvényalapok pedig túlsúlyozottnak bizonyultak. A részvények aránya 70% -ról 64% -ra esett vissza.

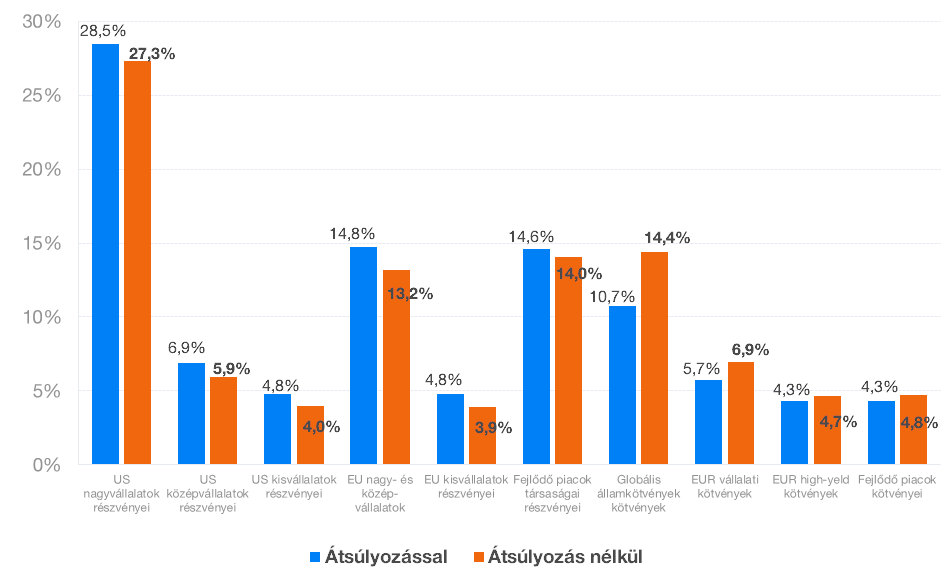

A narancssárga oszlopok jelzik az adott ETF súlyát az átsúlyozás idejében, a kék oszlopok pedig a kezdeti befektetés napján. A kék oszlopoknál jelzett súlymutatók az úgynevezett optimális összetételnek felelnek meg, amelyhez a portfólió összetétele az átsúlyozást követően visszatér.

Azoknál az ETF alapoknál, amelyek súlya magasabb az optimális (kezdeti) allokációval szemben, tehát a narancssárga oszlop meghaladja a kéket, az ETF-ek egy része eladódik és azoknál az ETF-nél, ahol a narancssárga oszlop alacsonyabb a kéknél, az ETF-ek vétele megy végbe, hogy az így módositott eszközelosztás kiegyenlítse a kék oszloppal kifejezett optimális allokációt.

Átsúlyozással természetesen a legveszteségesebb aktívumok vétele történik, azaz azoké, amelyek az előző táblázat szerint a legnagyobb veszteséget mutatták. Így a jelenlegi súlyozás relatív különbsége az optimálissal szemben a legnagyobb (a narancssárga és a kék oszlop közötti különbség). Konkrétan az európai és amerikai kisvállalatok részvényeiről, valamint az amerikai közepes nagyságú vállalatok részvényeiről volt szó.

Eladásra, ellenkezőleg, a legjobban felértékelt és legkevésbé csökkent ETF-ek kerülnek. Ebben az esetben főként az államkötvényekről van szó. Természetesen, olyan ETF-ekről van szó, amelyeknél a legalacsonyabb csökkenés figyelhető meg, ami a súlyuk növekedéséhez vezetett a portfólióban, ahogyan ezt az ábra is mutatja.

Emelte az átsúlyozás a portfólió hozamát?

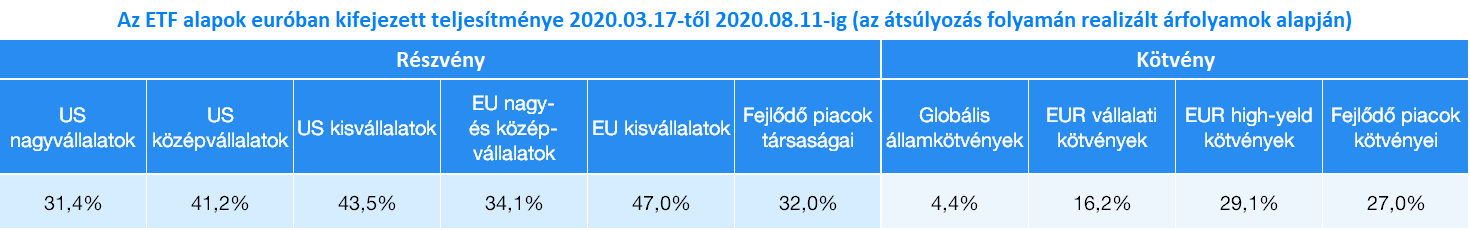

A következő táblázat az egyes ETF alapok eurós hozamát mutatja, amelyek a Finax portfólióit alkotják az átsúlyozás elvégzésétől 3.17-től (megvalósítási ár) 2020.8.11-ig (záró árak).

Már ez a táblázat láthatóan tükrözi az átsúlyozás értelmét és érdemeit a hozamok szempontjából. Minden olyan alap, amely a piacok csökkenésénél a legmagasabb esést észlelte, a piacok visszatérésénél a legnagyobb hozamot jegyezte fel.

Ezzel ellentétben, az azon alapok hozama, amelyek eladása az átsúlyozás idejében történt, az elmúlt 5 hónap alatt a legalacsonyabbak. Az átsúlyozás emelte azoknak az alapoknak a súlyát, amelyek tovább növekedtek és csökkentette az azon alapok súlyát, amelyek teljesítőképessége a további időszakban kevésbé volt meggyőző.

Egyben véghezvitte azt, amire a legtöbb befektető emóciói hatására nem szánja el magát. A piacok esése után eladta a konzervatív eszközeit és olcsó kockázatos aktívumokat vásárolt.

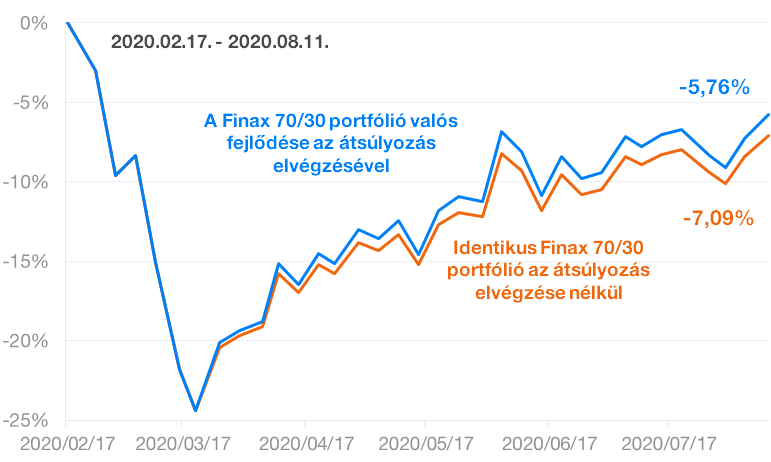

A Finax ügyfele egyszeri befektetésű reális portfóliója teljes fejlődését összehasonlítottuk egy ugyanilyan portfólióval, amelybe azonban semmilyen módon nem avatkoztunk bele. Február 17-én identikusan az ETF alapok vásárlása identikusan történt és a portfóliót átsúlyozás nélkül hagytuk futni.

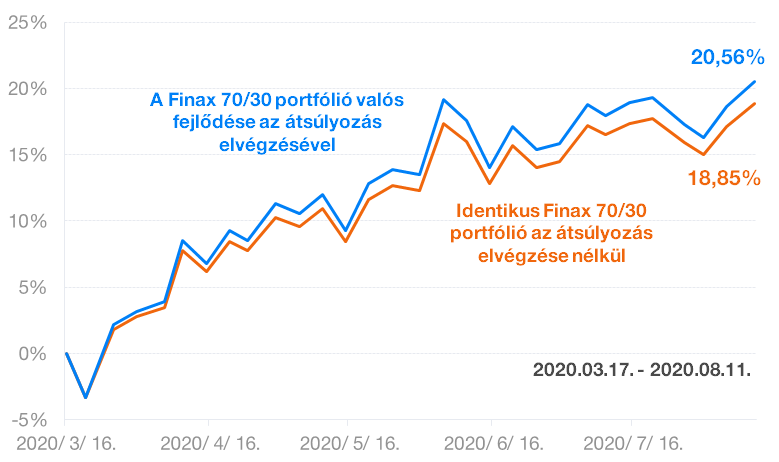

Az átsúlyozás eredménye ilyen rövid láthatáron számunkra is kellemes meglepetést okozott. Az átsúlyozott és nem átsúlyozott portfólió teljesítőképessége közötti különbség kecsegtető 1,33 százalékot ábrázol nem egész fél év alatt.

A két portfólió fejlődését a következő ábra mutatja. A kék görbe a Finax ügyfél portfóliója valós fejlődését mutatja a narancssárga pedig egy ugyanolyan portfóliót a 2020.3.17.-i átsúlyozás elvégzése nélkül.

A grafikonból jól kivehető, hogy az átsúlyozásig mindkét portfólió identikusan fejlődött. Fejlődésükben keletkezett különbséget az átsúlyozás okozta, amely megkülönböztette a portfóliók összetételét. Míg az átsúlyozott portfólióban a kockázatos eszközosztályok súlya növekedett, a nem átsúlyozott portfólióban alulsúlyozott maradt.

A 70/30 portfóliónak még nem sikerült teljesen kitörülni a veszteséget, de az átsúlyozott portfólió láthatóan sikeresebb.

A következő ábra a két portfólió fejlődését csak március 17-től mutatja, amikoris a reális számlán végbement az átsúlyozás. Ettől a dátumtól a teljesítőképesség különbsége 1,71 százalékot mutat.

Érdekes megfigyelni a két portfólió összetételének a különbségét 2020.8.11-ig az alábbi ábrán. Csakis abban különböznek, hogy az egyik portfóliónál automatizált átsúlyozás volt alkalmazva, a másik pedig beavatkozás nélkül fejlődött.

Tegyen szert magasabb hozamra vyššie výnosy

Próbálja ki az alacsony költségű ETF alapokat adóhatékonyan.

Az átsúlyozás működik és kiemelkedő versenyelőnyt jelent a Finaxnak

Az átsúlyozást jogosan tekintik a passzív befektetés szerves részének. Feladata, hogy a portfólió összetételét optimális felépítésben tartsa, és ezzel megőrizze a portfólió kockázati mutatójának megfelelő szintjét. Ezenkívül növelheti a portfólió teljesítményét és csökkentheti kockázatát.

A Finax ügyfele létező számláján egyértelműen megmutattuk, hogy az átsúlyozás tényleg ilyen előnyöket nyújt a befektetéseknek.

Az átsúlyozás eredményéből néhány fontos következtetés ered minden intelligens befektető és potenciális Finax ügyfél számára.

Felhívjuk figyelmét, hogy az átsúlyozás minden ügyfélnél eltérő. A bemutatott példa egy konkrét számla, amely az átsúlyozás szemléltetésére szolgál. Minden egyes olyan számla, amelyen márciusban átsúlyozásra került sor, a végrehajtása idejében eltérő portfólió-összetétellel rendelkezett, az alapok részesedése eltérő volt, ezért maguk a tranzakciók is méretüket, de magukat az értékpapírokat is tekintve, eltérőek lehetnek.

Minden Finax vagyonszámla egyedi, eltérő befektetési dátummal, és ezzel eltérő átlagos ETF-vételárakkal is rendelkezik. Ugyanakkor különféle kedvezmények alkalmazhatók a számlákra, amelyek megkülönböztetik a költségek teljes összegét. Ennek eredményeként az egyéni számlák portfóliójának összetétele eltérő az átsúlyozás idejében.

A hosszú távú befektetések szempontjából ez egy nagyon rövid horizont, amely a piac fejlődésének egy meghatározott időszakát foglalja magában. Az említett példa nem azt jelenti, hogy az átsúlyozás minden éven ugyanolyan mértékben növeli a teljesítményt.

Hosszabb távon az átsúlyozás hatása átlagosabb. Történelmileg évente 0,3% és 0,6% között növeli a hozamot, amint ezt a portfólióink modellezett teljesítménye is mutatja, a befektetési stratégiától és a piacok konkrét alakulásától függően a megfigyelt időszakban. Átfogóbb információk itt találhatók.

Hagyja, hogy pénze pénzt keressen zarábať

Próbálja ki a költséghatékony passzív befektetést.

A Finax befektetési megoldása minősége

Eddig nincs tudatunk arról, hogy valamelyik passzív befektetés verseny eszköze a magyar pénzügyi piacon hasonló ingyenesen automatizált átsúlyozást kínálna.

Mindegyik rendszer algoritmusa, minden befektetési napon végigmegy az összes ügyfélszámlán, és ellenőrzi, hogy a portfóliók összetétele nem ingadozik-e olyan mértékben, hogy aktiválja az átsúlyozást. Sohasem tudjuk előre megmondani, mikor megy végbe az átsúlyozás.

Bár több társaság kijelenti, hogy befektetési stratégiájuk részét képezi a rendszeres átsúlyozás, a gyakorlatban ez csak papíron marad, vagy annak végrehajtási módja túlságosan eltérő és kevésbé hatékony, például rögzített dátumokban történik vagy túl gyakori a portfóliók összeállítása kisebb változásainál.

A rivális portfóliók teljesítőképessége a hatékony átsúlyozás hiánya eredményeként gyengébb lesz, annak ellenére, hogy hasonló felépítéssel rendelkeznek, mint a Finax stratégiája.

Az alacsony illeték nem minden

Példaként bemutattuk, hogy az illetékek a passzív befektetésnél sem, a befektetés eredményét befolyásoló, egyetlen tényezők. Az egyedi átsúlyozásnak köszönhetően a Finax portfóliójövedelme könnyen meghaladja a még olcsóbb termékek felértékelődését is.

A Finax ügyfelének számlája fél év alatt láthatóan magasabb teljesítményt ért el a nem átsúlyozott portfólióval szemben. A magasabb hozam már most teljesen fedi a befektetések évi költségeit.

A Finax portfóliókezelési díja teljes mértékben megfelel a nyújtott befektetési szolgáltatás minőségének. Az átsúlyozás előnyei miatt az elemzett portfólió nettó költsége lényegesen alacsonyabb, mint maga a portfóliókezelési díj.

Fektessen be, akár egy profi! profesionál

Alacsony költségekkel, érzelmek nélkül és adóhatékonyan

Kezelt portfóliók és az egyéni brókeri számlák összehasonlítása

Az átsúlyozás alkalmazása az egyik a fő érvek közül, amelyek a befektetések kezelését professzionális befektetési szakemberek bízása mellett szólnak.

Sokan, a magánbefektetést végző apró befektetők közül nem tudja megfelelően elvégezni portfóliója átsúlyozását. Lekésik vagy elmulasztják az átsúlyozás újabb piaci lehetőségét és szükségességét.

A fegyelem hiánya, az emóciók vezérelte döntéshozás, a portfólió elégtelen vagy túlzott gondozása és az alapvető befektetési szabályok be nem tartása az egyes befektetők hosszú távú gyengébb eredményeinek okai.

A hatékony átsúlyozás akadálya gyakran a kisbefektetők portfóliójának kis mérete az egyedi brókerszámlán vagy a portfólióban szereplő alacsony összegű alap.

Azt is figyelembe kell venni, hogy a portfólió átsúlyozása lényegében az értékpapírokkal való kereskedés. Ezekhez tranzakciós költségek kapcsolódnak. Az egyéni átsúlyozás mindig valamibe kerül, a Finax azonban ingyenesen kínálja.

Néhány Finax ügyfél is megpróbálta időzíteni a befektetését a korona válság idejében, akár pénzeszközeik kivételével a zuhanó piacok idejében alacsonyabb szinten töténő újonnani betét céljából vagy a befektetési stratégia konzervatívabbra változtatásával, azzal a céllal, hogy később visszatérjen a dinamikus portfólióhoz.

Nem észleltünk egyetlen olyat sem, aki sikeres lenne. Azok, akik visszatértek a dinamikus portfólióhoz, ezt a piacok magasabb szintjén tették meg.

Sok kisbefektető gyakran nem érti az érveket, miért nem kifizetődő végül az egyedi befektetés, annak a benyomásnak ellenére, hogy olcsóbb, jobb és biztonságosabb befektetést végeznek. A Finax portfóliójának közelmúltbeli fejlődése tökéletesen megerősíti az intelligens befektetés előnyeit.

A diverzifikáció marad a befektetés sikerességének kulcsparamétere

Az előnyös és jól beállított befektetés másik fontos paramétere, amelyet ebben az évben a pénzügyi piacok is megerősítenek, a portfólió megfelelő diverzifikációja. A befektetők gyakran hajlamosak inkább támogatni és előnyben részesíteni a múltban jobban teljesítő pénzügyi eszközöket.

Ahogyan ezt a jelen cikk is mutatja, a múltbeli teljesítőképesség nem mond semmit a jövőbeliről. A járvány eddigi tetőpontja elérésétől magasabb hozammal rendelkeznek az azelőtt elítélt és teljesítményben visszamaradt eszközosztályok.

A közel 2,5 éves Finax portfólió történelmével azt mondhatjuk, hogy befektetési stratégiáink azon feltételezések szerint működnek, amelyeket sok hónapon át ellenőriztünk és teszteltünk. A Finax páratlan befektetési megoldás marad a magyar piacon.

App Store

App Store

Google Play

Google Play

Komplexitás

Komplexitás