Ani 2. pilier neobišli poklesy

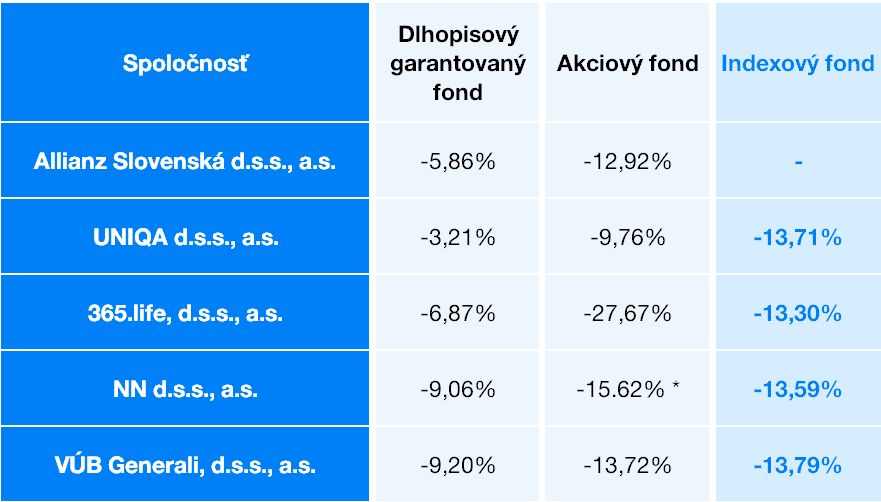

Dlhopisové fondy od začiatku roka zaznamenali v niektorých prípadoch poklesy až okolo -9%. Najmenšiu stratu -5,9% zaknihoval Allianz Dlhopisový fond. Z akciových fondov si najväčšiu stratu pripísal fond 365.life, ktorý zaknihoval až dvojnásobne väčší pokles ako indexové fondy.

Porovnanie výkonností vybraných fondov 2. piliera v prvom polroku 2022

Zdroj údajov: Asociácia dôchodkových správcovských spoločností www.adss.sk. Údaje k 1.7.2022.

*NN Rešpekt – Akciový negarantovaný ESG

Z aktívne riadených akciových fondov je v najmenšom poklese fond UNIQA, a to -9,8%. Spomínaný akciový fond 365.life poklesol o takmer 27%. Pre porovnanie, indexový fond 365.life zaznamenal pokles len na úrovni -13,3%.

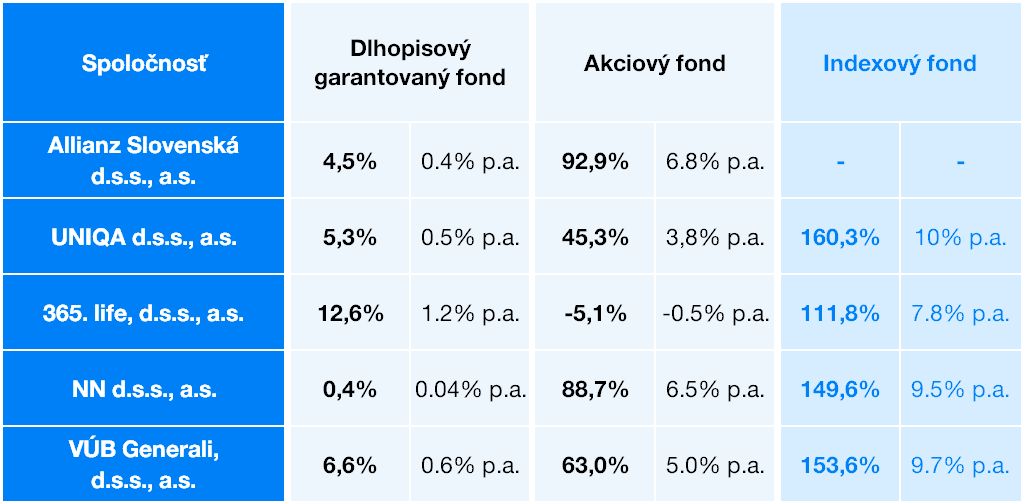

Kumulatívne zhodnotenie a priemerné ročné zhodnotenie fondov od 7/12

Zdroj údajov: druhypilier.datalizer.sk k 13.7.2022

Indexové fondy sú k dispozícii sporiteľom už celých desať rokov, čo predstavuje dostatočný čas na relevantné porovnanie všetkých fondov 2. piliera.

Z porovnania je zrejmé, že ani akciové fondy nemusia vždy priniesť očakávaný výnos. Pokiaľ aktívna správa nemá jasne definovanú investičnú stratégiu, nesie so sebou špecifické riziko, ktorého príkladom je akciový fond 365.life. Za 10 rokov silno rastúcich akciových trhov zaznamenal stratu -0,5% ročne.

V tomto období sa dokonca lepšie darilo všetkým garantovaným fondom. Aj tie však výkonnosťou značne zaostávajú za indexovými fondmi a prinášajú klientom priemerné ročné zhodnotenie na úrovni pol percenta, teda hlboko pod mierou inflácie.

Ani zvyšné negarantované fondy však nepredviedli dych vyrážajúci výkon. Najúspešnejší zarobil v priemere 6,8% ročne, výrazne menej ako približne 10-percentný priemerný výnos trhu za uplynulú dekádu.

Indexové fondy opäť ukázali, že napriek vyššej volatilite (väčším výkyvom v čase) vedia priniesť zaujímavejšie zhodnotenie ako iné typy fondov. Akciové trhy historicky dosahujú priemerné výnosy na úrovni okolo 9% ročne. Tomuto priemeru sa zatiaľ približujú takmer všetky indexové fondy. Netreba ale zabúdať, že ich fungovanie otestoval len silno rastúci trh s pár väčšími či menšími korekciami.

Nie je garancia ako garancia

Hoci sú dlhopisové fondy označované ako garantované, zdanie môže pri tomto slove klamať. Mnoho sporiteľov si vybralo tento typ fondu kvôli pocitu bezpečia. Ich názov evokuje, že sporitelia majú garanciu zachovania hodnoty, teda v prípade jej poklesu stratu dorovná správcovská spoločnosť.

V rámci garantovaných fondov môžeme hovoriť o istej forme garancie, avšak aj tá má svoje pravidlá. Dôchodková správcovská spoločnosť je povinná doplniť hodnotu majetku v garantovanom dôchodkovom fonde vždy na konci sledovaného desaťročného obdobia, pokiaľ na jeho konci skončí fond v mínuse.

Prvé sledované obdobie začalo 1.1.2013, z čoho vyplýva, že prvýkrát budú mať správcovské spoločnosti povinnosť dorovnať prípadnú stratu v januári 2023. Ak bude rozdiel medzi priemernými hodnotami dôchodkových jednotiek z prvého a posledného mesiaca v sledovanom období záporný, o tento rozdiel sa navýši hodnota fondu zo zdrojov správcovskej spoločnosti.

Rovnakým spôsobom sa bude sledovať rozdiel v majetku aj nasledujúce roky. Ďalšie sledované obdobia budú od 2014 do 2024, od 2015 do 2025 a podobne.

Pokles kurzov fondov nie je tragédiou

V prípade sporiteľov, ktorí sú pred dôchodkovým vekom, pokles hodnoty dlhopisových fondov predstavuje nepríjemnú skutočnosť, ktorá sa premietne aj do výšky dôchodku.

Na druhej strane, práve klesajúci trend znamená skvelú správu pre sporiteľov, ktorým zostáva do dôchodku viac ako 15 rokov. Pri tovaroch či službách sú nákupy výhodnejšie, keď sú ceny nižšie. To isté platí aj pri investovaní.

Výhoda 2. piliera spočíva v pravidelnosti vašich vkladov. Z odvodov, ktoré sa hradia do Sociálnej poisťovne formou dôchodkového poistenia, sa časť presúva na váš účet v 2 pilieri. Celý proces je automatizovaný a len vďaka tomu nemajú na váš majetok vplyv emócie. Poklesla vám hodnota účtu o tretinu? Skvelé! Vaše nové vklady sa zainvestujú o tretinu výhodnejšie.

Príspevok na 2. pilier je odvádzaný pravidelne každý mesiac bez ohľadu na to, čo sa aktuálne deje na trhoch. Ak teda hodnota podielov klesá, pre vás to znamená, že za ten istý pravidelný mesačný vklad nakúpite viac podielov vo fonde. Následne, keď začne hodnota podielov rásť, väčší počet podielov predstavuje väčší zisk.

Ak si na dôchodok sporíte v 2. pilieri v garantovanom dlhopisovom fonde a nemáte viac ako 51 rokov, presuňte aspoň časť svojho majetku do negarantovaných fondov (zmiešaný, akciový alebo indexový).

Chcete vstúpiť do II. piliera?

Vyplňte krátky dotazník a my za vás vybavíme všetko potrebné

Mám 50 rokov. Oplatí sa mi teraz presunúť majetok do indexového fondu?

Samotný vznik nároku na dôchodok z 2. piliera ešte neznamená, že ste povinní si nechať tento dôchodok hneď aj vyplácať. Je len na vás, kedy sa rozhodnete poberať dôchodok z 2 piliera. Ak ste ekonomicky aktívny a ešte pracujete, alebo máte vytvorený dostatočný majetok, môžete nasporený majetok v 2. pilieri ponechať zainvestovaný a požiadať o vyplácanie dôchodku neskôr.

V kalendárnom roku, v ktorom sporiteľ dosiahne vek 52 rokov, sa každý rok presunie 10% majetku z negarantovaných fondov do garantovaného. Ak však máte charakter práce, pri ktorom je malá pravdepodobnosť, že budete musieť poberať dôchodok hneď po dosiahnutí 62 rokov, oplatí sa vám nastaviť spomalenie presunu majetku do dlhopisového fondu.

Vtedy sa bude každý rok presúvať len 5% majetku. Tým pádom po dosiahnutí 62 rokov bude stále časť majetku zainvestovaná v negarantovaných fondoch, čo predstavuje vyšší potenciál jeho zhodnotenia.

Ak však máte takú prácu, pri ktorej je veľká pravdepodobnosť, že po dosiahnutí veku 62 rokov nebudete môcť či chcieť pracovať, takýto presun by mohol predstavovať riziko.

Aj 2. pilier čakajú zásadné zmeny

V pomere majetku držanom v garantovaných fondoch žiaľ nenastala takmer žiadna zmena. Stále je približne 60% všetkého majetku v 2. pilieri zainvestovaných konzervatívne. V úvode článku sme písali o nízkom, až žiadnom zhodnotení dlhopisových fondov. Ak tento podpriemerný výnos zarábate desiatky rokov, pripravíte sa o solídny majetok.

Aj túto problematiku sa pokúsi vyriešiť plánovaná reforma dôchodkového systému. Jednou z chystaných zmien je výber typu fondu podľa veku sporiteľa. Tým, ktorí už sporia, sa fond zmení podľa počtu zostávajúcich rokov do dôchodku.

Tento krok má zvrátiť rozhodnutie bývalej vlády, ktorá ešte v roku 2013 presunula majetok väčšiny sporiteľov z negarantovaných fondov do garantovaných, čím mnoho sporiteľov pripravila o zaujímavé výnosy.

Medzičasom časť sporiteľov zmenilo fond naspäť na indexový či akciový, stále je však až príliš veľa majetku uloženého v garantovaných fondoch. S postupným presunom by sa malo začať v prvom polroku 2023. Samozrejme, ak bude reforma schválená.

Ďalšou avizovanou zmenou sú poplatky, ktoré sú spojené so zhodnocovaním majetku v 2. pilieri. Aktuálne sporenie podlieha trom typom poplatkov.

Po tom, ako Sociálna poisťovňa pošle príspevok do správcovskej spoločnosti, zúčtuje sa poplatok vo výške 1% z hodnoty vkladu. Za zvyšnú sumu sa pripíšu dôchodkové jednotky na účet sporiteľa.

Ročný poplatok za správu je na úrovni 0,3% z priemernej ročnej čistej hodnoty majetku v dôchodkovom fonde.

Posledný poplatok je odplata za zhodnotenie. Výška odplaty sa určuje každý pracovný deň podľa vzorca uvedeného v prílohe zákona 43/2004 Z.z. Koeficient je 0,100. Správcovská spoločnosť si teda zoberie až 10% z dosiahnutého výnosu (aj v prípade pasívnych indexových fondov).

Chystané zmeny avizovali zníženie spomínaných poplatkov, aby sa sporenie v 2. pilieri stalo ešte atraktívnejšie a prinieslo zároveň vyššie zhodnotenie.

Jednou z pripravovaných zmien je automatický výber stratégie pri vstupe do 2. piliera. Podľa pripravovanej novely bude na začiatku sporiteľovi nastavený akciový negarantovaný fond. Týmto krokom sa zamedzí, aby mladí ľudia, ktorí majú do dôchodku desiatky rokov, mali časť alebo celý majetok v garantovaných fondoch.

Zmeny by sa mali dotknúť aj výplatnej fázy v dôchodkovom veku. Po dosiahnutí nároku na výplatu dôchodku z 2. piliera sa majetok rozdelí na dve časti. Jedna časť sa použije na výplatu dôchodku, ktorý bude čerpaný počas desiatich rokov formou programového výberu.

Druhá časť sa bude naďalej zhodnocovať a po vyčerpaní prvej časti (po desiatich rokoch) sa použije na výplatu doživotného dôchodku.

Spomínané zmeny by sa mali realizovať postupne, takže v priebehu času ešte uvidíme, ktoré z nich nadobudnú účinnosť ako prvé. Prioritou aktuálne ostáva záchrana majetku sporiteľov v garantovaných fondoch, ktorým ostáva do dôchodku dostatok rokov.

Ak máte záujem o presun majetku do negarantovaných fondov, nemusíte čakať, kým túto zmenu zrealizuje novela. Presunúť úspory do dynamickejších riešení môžete kedykoľvek vo vašej dôchodkovej správcovskej spoločnosti. Väčšina spoločností umožňuje túto zmenu vykonať online.

Ak máte záujem o vstup do 2 piliera, či zmenu spoločnosti, radi vám s tým pomôžeme. Stačí, ak nás budete kontaktovať cez priložený dotazník.

Chcete vstúpiť do II. piliera?

Vyplňte krátky dotazník a my za vás vybavíme všetko potrebné

Tento článok poskytuje marketingové informácie o produktoch spoločnosti Finax, o.c.p., a.s.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť