Čo je poplatok za výkonnosť a prečo ho investori opomínajú?

Vo svete investovania existuje veľmi veľa rôznych druhov poplatkov. Dnes sa pozrieme na poplatok, ktorý je častokrát klientmi prehliadaný. Je to poplatok za zhodnotenie vášho portfólia, resp. vašej investície. Účtujú si ho obchodníci s cennými papiermi, správcovské spoločnosti a dôchodkové správcovské spoločnosti v 2. a 3. dôchodkovom pilieri.

Poplatok za výkonnosť (poplatok za zhodnotenie, performance fee alebo success fee) môže mať rôzne podoby. Spravidla je účtovaný ako percento zo zisku, prípadne ako percento z rozdielu výkonnosti investície a benchmarku – porovnávacej hodnoty, napr. výkonnosti určitého indexu alebo pevne daného percenta.

Z nášho prieskumu, ktorý sme robili v polovici decembra 2021 vyplýva, že výška tohto poplatku sa štandardne pohybuje od 10% do 25% z dosiahnutého výnosu. Zjednodušene, ak napr. vaša investícia za rok zarobí 1000 eur, správca môže poplatkom za výkonnosť z vášho majetku strhnúť od 100 do 250 eur.

Žiaľ, v mnohých prípadoch (najmä v podielových fondoch) je tento poplatok prakticky neviditeľný, pretože sa priebežne strháva z majetku fondu. Jeho výška sa negatívne premieta do čistej hodnoty majetku fondu (tzv. NAV, Net Asset Value), od ktorej sa odvíja hodnota podielovej jednotky.

Investície vo fonde tak môžu v priebehu roka zarobiť v priemere 10%, no po odrátaní poplatku za správu 1,5% p.a. a poplatku za výkonnosť 20% zo zisku bude zhodnotenie fondu len 6,8%, čo je výnos, ktorý ostane investorovi. Poplatky sú jedným z hlavných dôvodov, prečo väčšina retailových investícií zaostáva za výkonnosťou samotných trhov.

Druhý dôvod, prečo klienti nepripisujú poplatku za výkonnosť až takú váhu, vyplýva zo samotnej podstaty poplatku – účtuje sa až v momente, keď investori zarobia. Preto aj klienti psychologicky na neho ľahšie pristúpia. Veď predsa „keď zarobím ja, môže zarobiť aj môj správca“.

Poslaním Finaxu je zvyšovanie finančnej gramotnosti a takpovediac otváranie očí tým, ktorí o investovaní nemajú dostatok informácií, aby sa v širokej spleti produktov a investičných služieb dobre zorientovali.

Poplatok za výkonnosť je jedna z vecí, ktorá mi dlhodobo leží v žalúdku. Preto som sa rozhodol o ňom napísať tento článok. Je totiž len veľmi málo spoločností na trhu, ktoré tento poplatok aplikujú z môjho pohľadu správne. Je načase oddeliť zrno od pliev.

Finax poplatok za výkonnosť neúčtuje.

Čo ma tak naštartovalo?

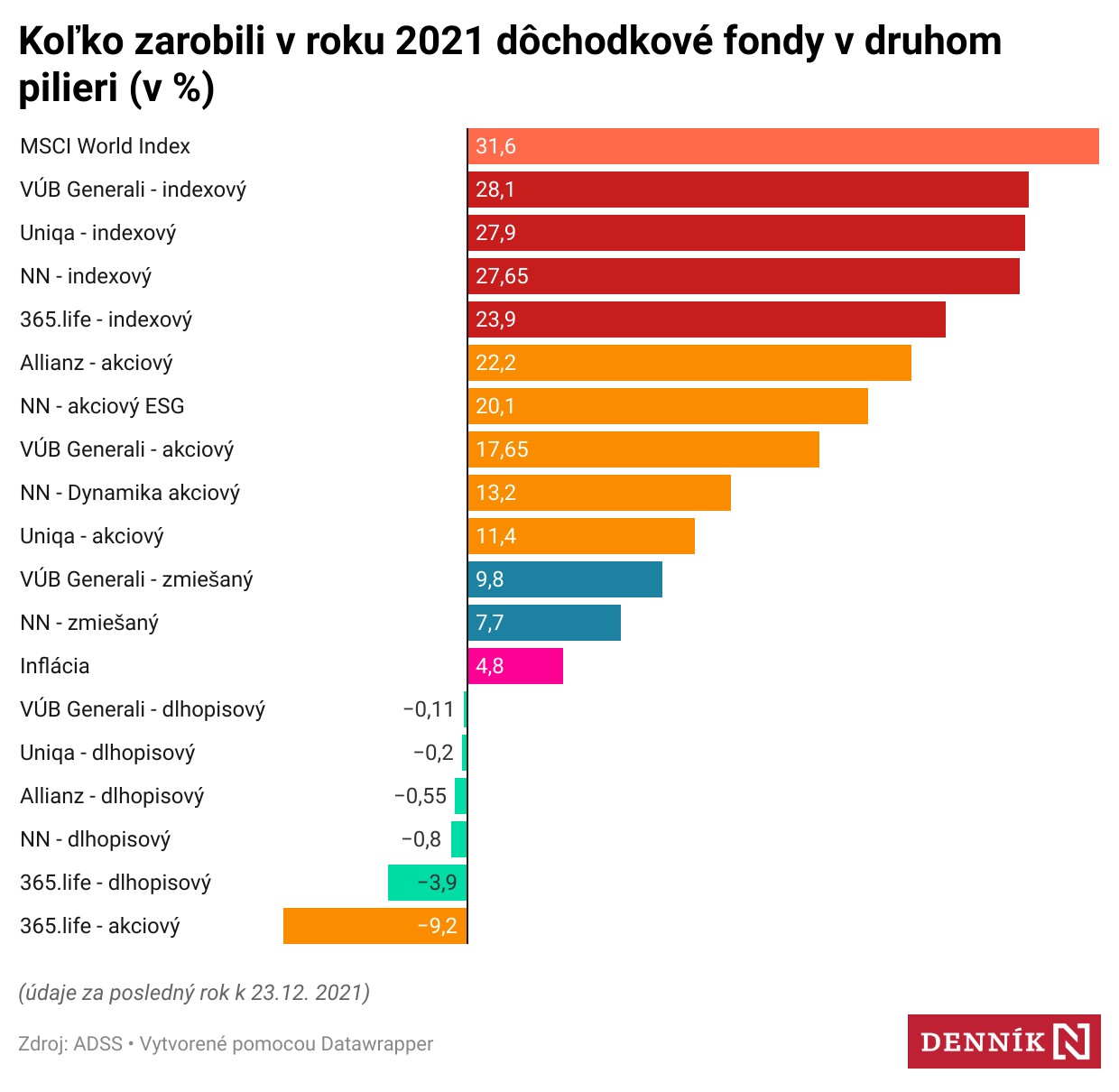

Ako každý rok rozhorčili ma výsledky zhodnotenia indexových fondov v 2. pilieri. Oni boli skvelé, nechápte ma zle, ale treba povedať, že napríklad pri indexových fondoch vykonávajú dôchodkové správcovské spoločnosti prakticky len administratívne práce. Ich jedinou úlohou je zobrať váš príspevok a nakúpiť vám za to fondy kopírujúce globálny akciový index MSCI World.

Indexové fondy sú pasívne spravované fondy. Dôchodkové správcovské spoločnosti sa nijako nezaslúžili o ich zhodnotenie. Preto som toho názoru, že si poplatok za zhodnotenie nezaslúžia. V indexových fondoch je úlohou investičného manažéra dosiahnuť zhodnotenie čo najbližšie indexu a správca nevytvára pre sporiteľov prakticky žiadnu pridanú hodnotu.

Potvrdzuje to aj zhodnotenie indexových fondov, ktoré za indexom MSCI World zaostáva o viac ako 3,5%, a to najmä kvôli 10% poplatku za výkonnosť.

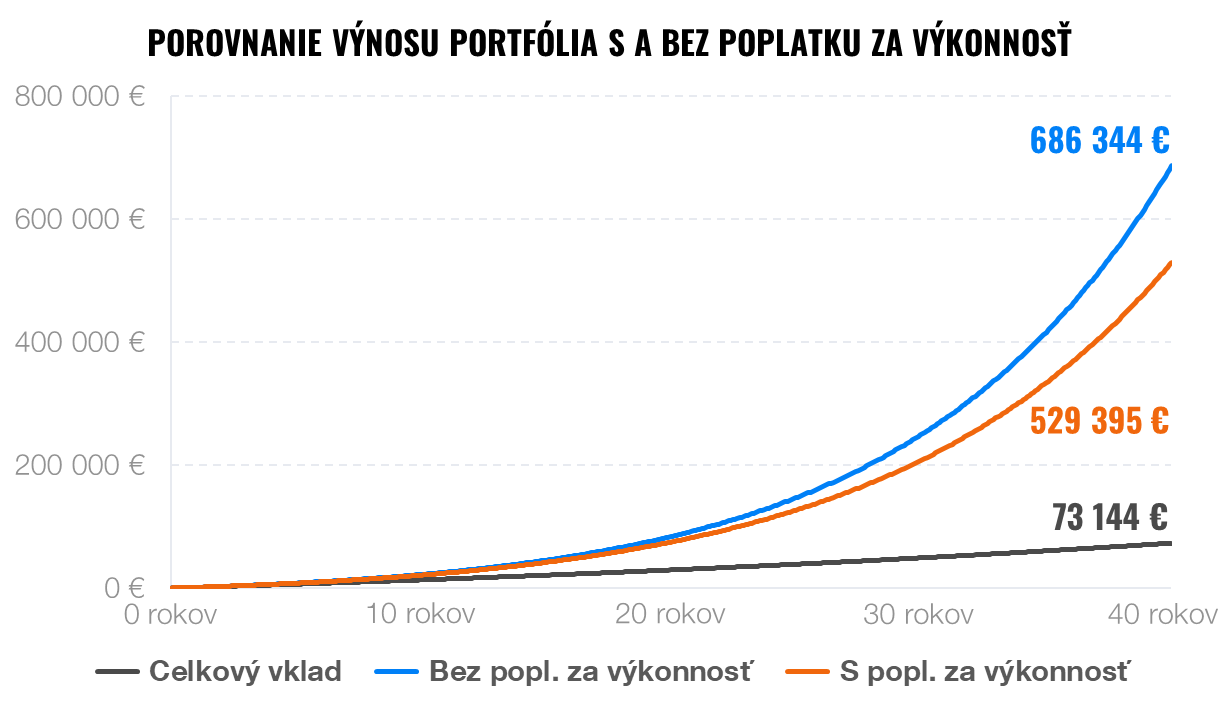

Tento poplatok nás všetkých oberie o obrovské množstvo peňazí na našich dôchodkoch. Priemerný sporiteľ si v 2. pilieri bude sporiť na dôchodok zhruba 40 rokov. Povedzme, že index MSCI World bude v priemerne zhodnocovať 10% ročne, čo zodpovedá výnosu za uplynulých 40 rokov (majte na pamäti, že minulé výnosy nie sú zárukou budúcich výnosov a s investovaním sa spája riziko).

Ak abstrahujem od všetkých ostatných poplatkov a nedokonalostí a zarátam len poplatok za zhodnotenie vo výške 10%, váš čistý výnos dosiahne 9% ročne. Ak by sme do takéhoto fondu dávali 100 eur mesačne, ktoré sa budú zvyšovať ročne o 2% infláciu, celkovo za 40 rokov vložíme sumu viac ako 73 tisíc eur.

Pri zhodnotení 10% ročne by ste na konci sporenia dosiahli sumu 686 tisíc eur. Pri výnose 9% ročne to bude iba 529 tisíc eur! Tento 10% poplatok za výkonnosť by vás teda pripravil o 23% hodnoty nasporených peňazí na dôchodok.

Pri pasívnom investovaní nemá poplatok za zhodnotenie čo robiť. Verím, že s tým štát v pripravovanej novelizácii 2. piliera niečo spraví.

Od prvej myšlienky Finaxu mi ani raz nenapadlo, že by sme na našej ponuke pasívneho investovania postaveného na indexových fondoch ETF uplatňovali poplatok za výkonnosť.

Chcem investovať výnosne a lacno bez poplatku za výkonnosť

Má poplatok za výkonnosť miesto v aktívnom investovaní?

Pri aktívnom investovaní má poplatok za zhodnotenie väčšie opodstatnenie. Poplatok by mal odmeňovať správcu za jeho aktívny prístup k investovaniu a pokiaľ klientovi zhodnotí peniaze, môže si za istých okolností tento poplatok zaslúžiť. Aj aktívne investovanie má však svoje ALE.

Povedzme, že váš správca riadi fond zameraný na americké technologické firmy a váš fond zhodnotil za rok 2021 o 20%. Poviete si parádny výsledok. Váš správca si teda zaslúži poplatok za výkonnosť vo výške 10% a vám ostane stále nadpriemerný výnos 18%.

Výkonnosť amerických technologických firiem je reprezentovaná americkým indexom NASDAQ 100, ktorý zhodnotil v roku 2021 o 27,24%. Váš správca tak vplyvom zlých investičných rozhodnutí zarobil o zhruba 7 percentuálnych bodov menej, ako by zarobil laik, ktorý by nakúpil indexový fond zameraný práve na tento typ akcií. Napríklad iShares Nasdaq 100 UCITS ETF dosiahol v roku 2021 zhodnotenie 26,95%.

Zaslúžil si v tomto prípade váš správca poplatok za výkonnosť? Nie! V prípade aktívne spravovaných portfólií si môže správca účtovať poplatok za zhodnotenie iba z časti, o ktorú porazí benchmark – čiže kôš akcií, s ktorým porovnáva svoju výkonnosť.

Ak by teda v našom príklade správca zarobil 30% a index zhodnotil iba o 27,24%, môže si správca účtovať kľudne aj poplatok 20% z rozdielu 2,76 percentuálnych bodov. Podľa dlhodobých štatistík porazia aktívne spravované globálne akciové fondy v Európe svoje benchmarky len v 2% prípadov. Ak je teda portfólio manažér vášho správcu taký šikovný, odmenu si určite zaslúži.

Druhým prípadom, kedy môže byť poplatok za výkonnosť opodstatnený, sú fondy absolútneho výnosu. Tie sa snažia dosahovať konštantný výnos v určitej rizikovej triede bez ohľadu na vývoj trhu a jednotlivých aktív. Pokiaľ správca dokáže skutočne generovať pravidelne kladné zhodnotenie, napr. aj pri klesajúcich akciových trhoch, úspech jeho aktívneho prístupu si zaslúži odmenu.

Správcovia používajú aj ďalšie triky

Príkladom účtovania poplatku za výkonnosť z celkového dosiahnutého zisku sa žiaľ výpočet trikov používaných správcami nekončí. Správcovia sú vynaliezaví a v honbe za svojimi ziskami vymysleli ďalšie nástrahy, ako prejsť cez rozum nič netušiacim investorom. Aké to sú?

Zle nastavený benchmark (porovnávacia výkonnosť) – častým príkladom za posledných 5 rokov je investovanie do amerických akcií. Správca investuje viac ako 90% zdrojov do amerických technologických gigantov ako Apple, Google, Facebook, Microsoft a im podobným firmám. Tieto akcie mali vyššiu volatilitu (kolísavosť investície) a aj výnos v uplynulých rokoch. Ako benchmark si však správca zvolil široko diverzifikovaný a aj menej volatilný index S&P 500.

Kým index S&P 500 za posledných 5 rokov (2016 – 2021) zhodnotil o 133%, index NASDAQ 100 zhodnotil o 247%. Ak správca zhodnotil technologicky zameraný fond o 200%, čo je síce menej ako výnos NASDAQ 100, ale stále viac ako S&P 500 a účtoval by si poplatok za zhodnotenie iba z rozdielu voči výkonnosti indexu S&P 500, podľa môjho názoru si tento poplatok nezaslúži kvôli zle nastavenému benchmarku.

Časové obmedzenie benchmarku. V roku 2000 sa prepadli hlavné americké indexy o desiatky percent. Technologickému indexu NASDAQ 100 trvalo 15 rokov, kým sa vrátil naspäť na úroveň z roku 2000.

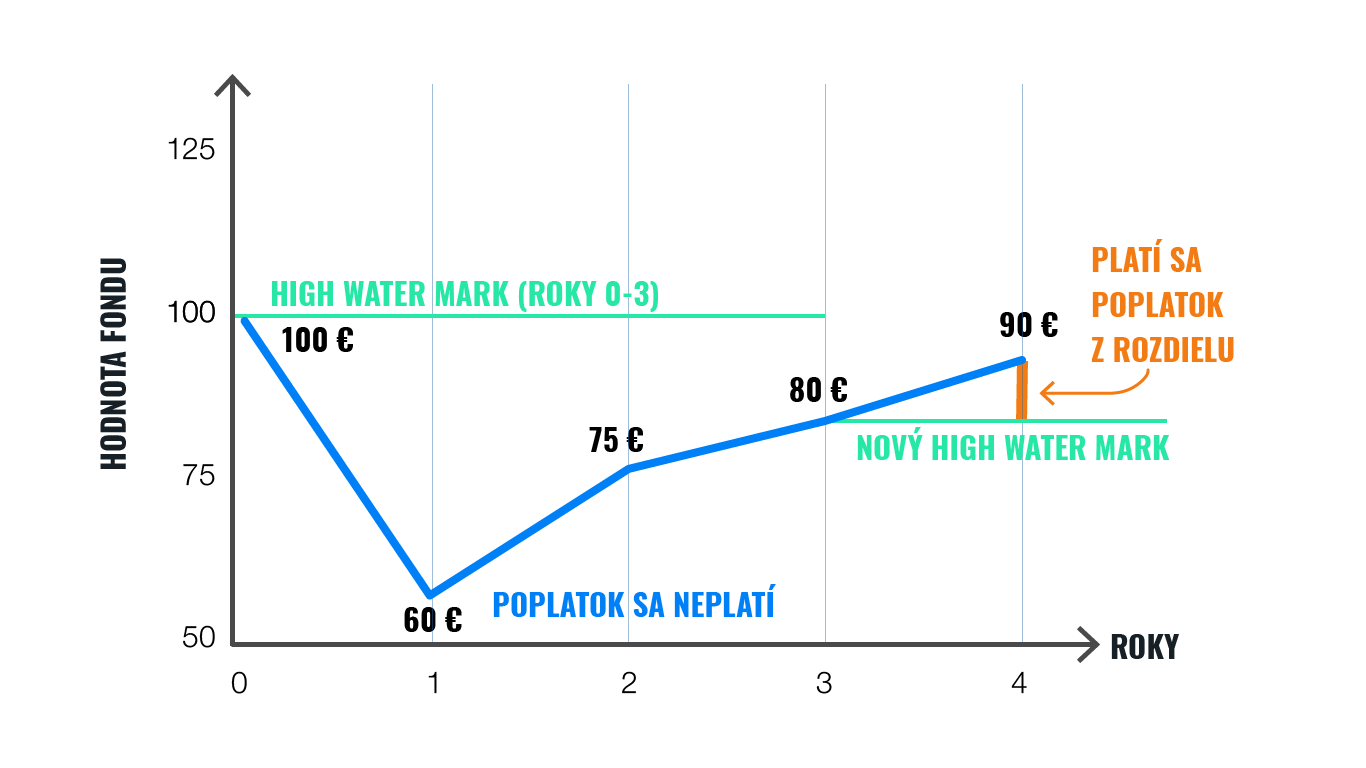

Ozrejmím, ako funguje poplatok za výkonnosť v prípade fondov. Povedzme, že hodnota fondu na začiatku je 100, čo je najvyššia dosiahnutá hodnota (tzv. high-water mark). Ďalší rok cena klesne na 60 a v treťom roku bude cena rásť, až sa vyšplhá na záverečných 110. Vy zaplatíte poplatok za zhodnotenie len z rozdielu aktuálnej ceny a predchádzajúcej najvyššej ceny, tzv. high-water mark (110 – 100).

V rokoch 2000 až 2014 však mnoho spoločností pochopilo, že takto nastavený systém poplatku za výkonnosť nie je pre nich výhodný, pretože museli čakať veľa rokov, kým predchádzajúcu maximálnu úroveň opäť prekonali. Preto si správcovia nastavili high-water mark ako najvyššie dosiahnutú hodnotu napríklad len za posledné tri roky.

Uvediem príklad. Investovali ste do fondu pri hodnote 100, ktorý v prvom roku padne na 60. Tentokrát ale prepad trvá dlhšie. Ďalšie dva roky sa cena pomaličky spamätáva, no stúpne iba na 80, čo vytvorí nový high-water mark na konci tretieho roku. Štvrtý rok zhodnotí z 80 na 90 a vy zaplatíte poplatok za výkonnosť z rozdielu (90 mínus 80), napriek tomu, že ste stále v strate -10.

Takto sú nastavené napríklad niektoré fondy Tatra Asset Managementu (Tatra banka), Eurizon Slovakia (VUB), či IAD. Správcovia si tak v budúcnosti budú môcť účtovať poplatok za výkonnosť, aj keď vy budete v strate alebo váš fond ani nedosiahol nové maximum.

Slovenské reálie – Partners Investments

V jednom z našich článkov sme sa venovali portfóliám najväčšieho slovenského obchodníka s cennými papiermi, spoločnosti Partners Investments. Tento obchodník účtoval pri ich vzniku poplatok za riadenie dynamických portfólií 1,6% ročne + DPH, kým ich hlavný konkurent Finax účtoval poplatok iba 1% p.a. + DPH.

Od 1.1.2020 začali pri pravidelnej investícii účtovať poplatok už iba 1% p.a. + DPH a pri jednorazovej investícií dokonca iba 0,8% p.a. + DPH. Výrazné zlacnenie správcovského poplatku, v prípade jednorazovej investície dokonca až na polovicu, spravilo ich portfóliá na prvý pohľad cenovo konkurenčné aj voči Finaxu.

Mnoho klientov si však nevšimlo, že Partners Investments zaviedol od 1.1.2020 aj nový poplatok za výkonnosť vo výške 10%, k čomu je nutné ešte pripočítať aj DPH.

Podľa skutočného účtu s dynamickou jednorazovou investíciou v spoločnosti Partners Investments sa toto konkrétne portfólio v roku 2021 zhodnotilo o 14,55%. Napočítaný poplatok za výkonnosť vrátane DPH predstavuje 1,55% priemernej hodnoty účtu počas roka. Celkové náklady za správu sa tak v minulom roku vyšplhali na 2,51% vrátane DPH.

Druhý účet konkrétneho klienta Partners Investments, dlhodobé investičné sporenie s pravidelnou mesačnou investíciou do dynamickej stratégie, dosiahol výnos 20,53% v roku 2021. Dynamická stratégia pre pravidelnú investíciu má väčšiu akciovú pozíciu a v iných ETF ako pre jednorazovú investíciu, čo je dôvodom vyššieho zhodnotenia.

Zo zhodnotenia bol klientovi vypočítaný poplatok za výkonnosť predstavujúci 1,7% vrátane DPH voči priemernej hodnote účtu počas roka, ktorý ešte zníži čistú výkonnosť portfólia. Ak pripočítame poplatok za správu 1,2% vrátane DPH, dostávame celkové náklady investície v roku 2021 na úrovni 2,9% s DPH.

V konečnom dôsledku tak klienti spoločnosti Partners Investments zaplatili v roku 2021 na poplatkoch viac, ako by zaplatili pred zmenou cenníka, práve vplyvom poplatku za výkonnosť. Nehovoriac o tom, že poplatok za zhodnotenie pri pasívne riadených portfóliách nemá čo robiť.

Pre porovnanie transparentný účet Dominika Hrbatého vo Finaxe s portfóliom 80% akcie a 20% dlhopisy, zodpovedajúci riziku Dynamickej stratégie Partners Investments pre pravidelné investície, zarobil v minulom roku čistý výnos 21,88%.

Účty Dominika Hrbatého sú zverejnené na nasledujúcom linku. Každý tak má možnosť nazrieť do jeho investícií a sledovať, ako sa darí portfóliám Finaxu a ako vyzerá naša webová platforma.

Dominikov transparentný účet

Ak by aj Finax uplatňoval poplatok za výkonnosť rovnakým spôsobom ako Partners Investments, za rok 2021 by sme z Dominikovho prvého účtu zaúčtovali tento poplatok v hodnote 3416 eur. Jeho čistý ročný výnos by tým klesol na 19,26% zo súčasných 21,88%.

Kedy je teda poplatok za zhodnotenie akceptovateľný?

Z môjho pohľadu je poplatok za zhodnotenie akceptovateľný za nasledovných podmienok:

- Je účtovaný iba pri aktívnej správe, ktorá sa snaží poraziť férovo stanovený benchmark.

- Je účtovaný iba zo zhodnotenia nad benchmark.

- Výnos nad benchmarkom bol dosiahnutý pri porovnateľnom riziku pasívneho investovania do benchmarku.

- Nie je žiadne časové obmedzenie na najvyššie dosiahnutú hodnotu (High-water mark).

Prieskum poplatku za výkonnosť na slovenskom trhu

Vo Finaxe sme sa snažili pozrieť na dostupné investičné riešenia na Slovensku a uplatňovanie poplatku za výkonnosť v nich. Prešli sme väčšinu kľúčových verejne ponúkaných podielových fondov a riadených portfólií obchodníkov s cennými papiermi.

Na slovenskom trhu nájdeme správcovské spoločnosti, ktoré vo fondoch neúčtujú výkonnostný poplatok. Spomedzi väčších hráčov spomeniem Asset Management Slovenskej sporiteľne, 365.invest, UNIQA investiční společnost, ČSOB Asset Management, Franklin Templeton alebo KBC Asset Management.

V ponuke ostatných správcov nájdeme fondy s poplatkom za výkonnosť. Účtujú ho aj obchodníci s cennými papiermi na ponúkaných riadených portfóliách.

V priloženom súbore je zoznam podielových fondov a riadených portfólií, v ktorých sa uplatňuje poplatok za výkonnosť. Podľa predchádzajúcich kritérií sme zaradili spôsob účtovania poplatku za výkonnosť do troch kategórií: zle účtovaný, neférovo a férovo účtovaný poplatok za výkonnosť.

Zoznam fondov a stratégií s poplatkom za výkonnosť

Zo spôsobov výpočtu poplatku za výkonnosť je zrejmé, že v prvom rade ním správcovia sledujú zvýšenie svojho príjmu a nie motiváciu manažéra investície k dosahovaniu lepších výsledkov. Najčastejšie identifikovaným dôvodom neférového poplatku za výkonnosť je buď chýbajúci benchmark, nevhodný benchmark, chýbajúci alebo veľmi časovo obmedzený high-water mark.

Uplatňovanie týchto spôsobov účtovania poplatkov za výkonnosť vytvára silný predpoklad zaostávania dlhodobej výkonnosti týchto investičných riešení za trhom. Ak vám záleží na vašom majetku a chcete jeho budovanie maximalizovať, určite sa týmto investičným produktom oblúkom vyhnite.

Z prieskumu vyzdvihujeme jedine poplatok za výkonnosť v prípade fondu Conseq Active Invest Dynamický, ktorý však stráca lesk na vysokom poplatku za správu portfólia.

Akceptovateľné účtovanie poplatku za výkonnosť, i keď nie dokonale férové a spravodlivé, nájdeme ešte pri fondoch Amundi, BNP Paribas, Eurizon a pri riadených portfóliách obchodníka s cennými papiermi Across Private Investments.

Diabol sa skrýva v detailoch

Ak máte svoje investície inde ako vo Finaxe, v prvom rade vám odporúčam spraviť si ich audit, či platíte poplatok za výkonnosť. Ak vám je účtovaný, okamžite by ste mali spozornieť a podrobne si naštudovať, za akých podmienok vzniká správcovi na neho nárok.

Žiaľ, prevažná väčšina slovenských správcov nedodržuje všetky zásady férového uplatňovania tohto poplatku a vy by ste mali vyhodnotiť, aký veľký dopad bude mať účtovanie tohto poplatku na budúcu hodnotu vašej investície. Nemyslite pritom v rokoch, ale v desiatkach rokov, pretože zložené úročenie pracuje v tomto prípade vo váš neprospech.

Nezabudnite, ak by ste sa vašu investíciu rozhodli ukončiť a preniesť do Finaxu, pošlite nám o tom doklad a my vás odmeníme za vaše rozhodnutie zľavou. Bude to pre vás pekná náplasť za všetky starosti s ukončením starej investície. Viac o zľave a jej uplatnení sa dozviete v našom blogu.

Chcem investovať výnosne a lacno bez poplatku za výkonnosť

Tento článok poskytuje marketingové informácie o prebiehajúcich zľavách a produktoch spoločnosti Finax, o.c.p., a.s.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť