- Aký je vplyv inflácie na úspory a majetok?

- Nie je lepšie radšej všetko minúť, keď peniaze strácajú hodnotu?

- Ako ochrániť úspory pred znehodnotením infláciou?

- Kam dnes investovať úspory, aby ich nezožrala inflácia?

- Koľko peňazí mám investovať? Všetky?

- Ako mám investovať, aby ma inflácia neprekvapila?

Inflácia má zásadný dopad na osobné financie a rodinné rozpočty, a to v troch rovinách:

- Úspory a majetok – za rovnaké peniaze si v budúcnosti kúpime menej tovarov a služieb.

- Spotreba – pri rastúcich cenách si z príjmu môžeme dovoliť menej.

- Dlhy – dlžníci na inflácii získavajú.

Ak chcete prežiť obdobie inflácie s čo najmenšími škodami na svojich úsporách a s limitovaným dopadom na svoje výdavky, musíte si tieto tri fakty dopadu inflácie na svoj rozpočet uvedomiť, osvojiť a mať neustále na pamäti.

Dnes sa povenujeme prvému dôsledku inflácie, a to jej vplyvu na úspory. Zároveň si povieme, ako čo najefektívnejšie ochrániť majetok pred infláciou.

1. Vplyv inflácie na úspory a majetok

Dopad rastúcich cien na peniaze, ktoré držíme, si uvedomuje väčšina z nás. Pokiaľ ceny tovarov a služieb, ktoré si pravidelne kupujeme, vzrastú, zákonite si ich za držanú hotovosť kúpime menej.

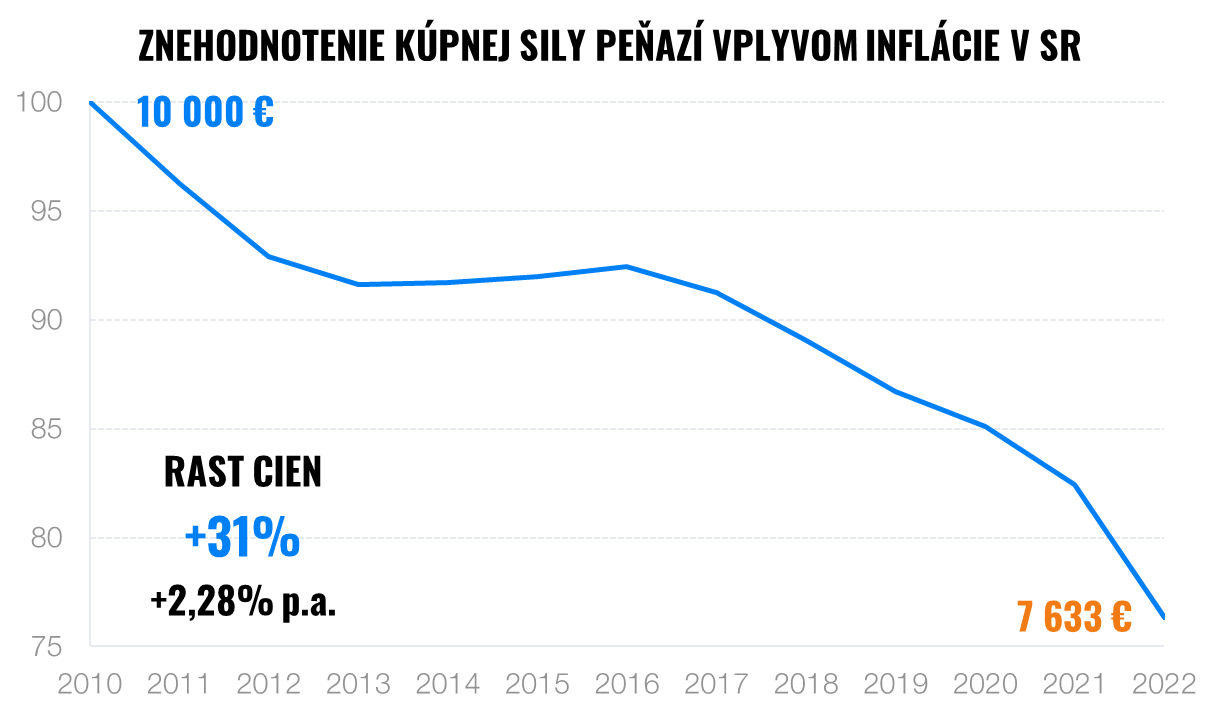

Ak by sme počítali, že rast cien sa v roku 2022 ustáli na 8%, tak od roku 2011 ceny spotrebiteľského koša priemerného Slováka podľa Štatistického úradu vzrástli o 31%.

Pretavené do hodnoty peňazí, za 10 tis. eur si dnes kúpite rovnaké množstvo tovarov, ktoré by vás na začiatku roka 2011 stálo 7633 eur. Graf presne vystihuje znehodnocovanie kúpnej sily peňazí vplyvom inflácie za uplynulých 12 rokov.

Inak povedané, pokiaľ ste počas tohto obdobia držali peniaze na bankovom účte alebo v hotovosti, kúpite si za ne dnes o 23,7% menej tovarov. Alebo pokiaľ sa vám nepodarilo zhodnotiť vaše úspory v priemere aspoň 2,28% ročne, stratili ste. Reálna hodnota vašich úspor poklesla.

2. Mám radšej teda všetko minúť, keď sa peniaze znehodnocujú?

Táto úvaha je pomerne racionálna. Je rozumné realizovať spotrebu skôr, ako bola plánovaná, napr. rekonštrukciu bývania, kým sú materiály lacnejšie. Prečo čakať na vyššie ceny?

Inflácia stimuluje okamžitú spotrebu. Ľudia často takto uvažujú a konajú. Je to úplne prirodzené. Napriek tomu, že sme veľkí fanúšikovia šetrenia, v niektorých prípadoch odporúčame uskutočniť vaše plány rýchlejšie, ak dáva tento krok ekonomický zmysel.

Kúpte napr. nehnuteľnosť, ak máte v pláne obstaranie vlastného bývania v horizonte pár rokov a vaša finančná situácia to už dovoľuje. Úroky hypoték pravdepodobne porastú ďalej a rovnako sú pravdepodobnejšie vyššie ceny nehnuteľností v budúcnosti ako dnes.

Bez ohľadu na infláciu si však na vás vaše veľké výdavky počkajú, či už ide o váš dôchodok, štúdium vašich detí, zmenu bývania, rozbehnutie vlastného podnikania alebo plnenie vašich iných snov. A vďaka inflácii budú tieto životné udalosti nákladnejšie. Ak všetky úspory miniete, budúce problémy budú len a len drahšie a väčšie.

Preto ani pri dnešnej dvojcifernej inflácii nie je rozumné a pre váš život vhodné minúť všetky vaše úspory.

Riešením je udržanie miery úspor aj pri rastúcich cenách, tzn. ušetriť každý mesiac rovnakú sumu, čo pri inflácii predstavuje ďaleko väčšiu výzvu. Tejto téme sa budeme venovať viac v ďalších blogoch.

Zároveň je potrebné ochrániť už nasporené peniaze pred ich znehodnotením.

3. Ako ochrániť úspory pred znehodnotením infláciou?

Odpoveď je opäť pomerne jednoduchá, ale ťažšie realizovateľná. Stačí úspory a finančný majetok zhodnotiť výnosmi väčšími ako inflácia. Potom vám aj reálna hodnota majetku po zohľadnení vyšších cien porastie.

Na to však potrebujete určité znalosti a skúsenosti, ale hlavne vaše osobné presvedčenie a porozumenie, lebo najúčinnejšou zbraňou proti znehodnoteniu úspor infláciou sú investície.

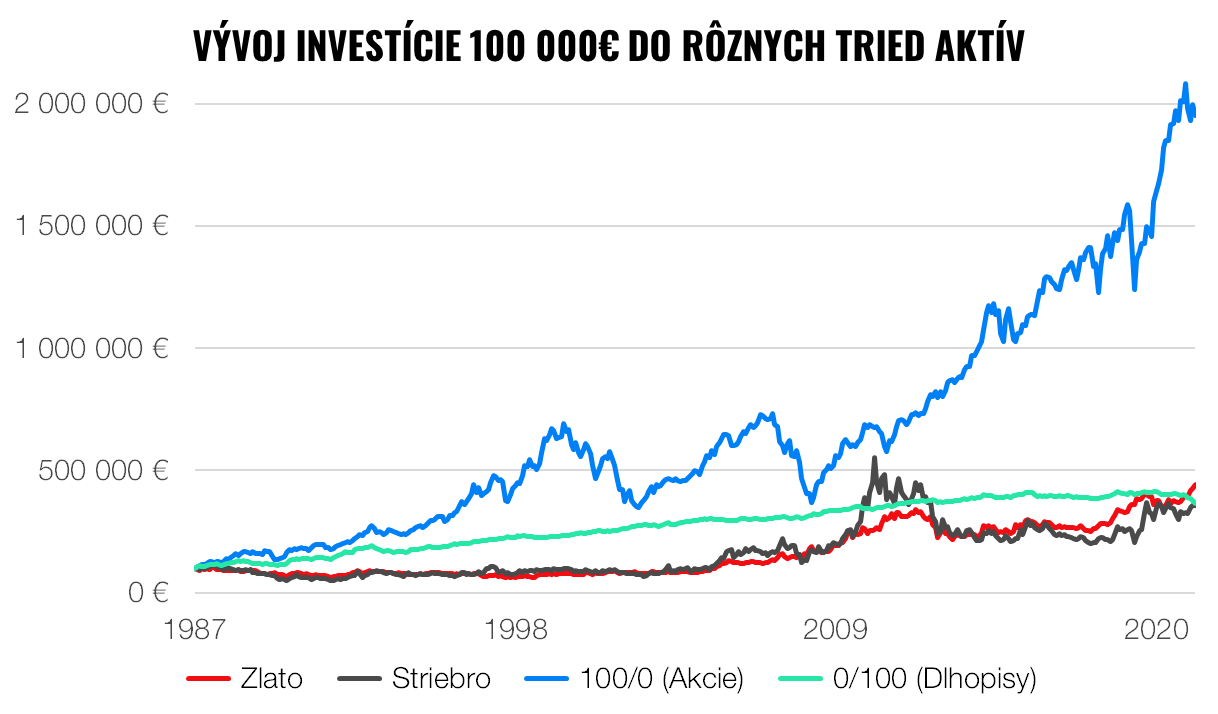

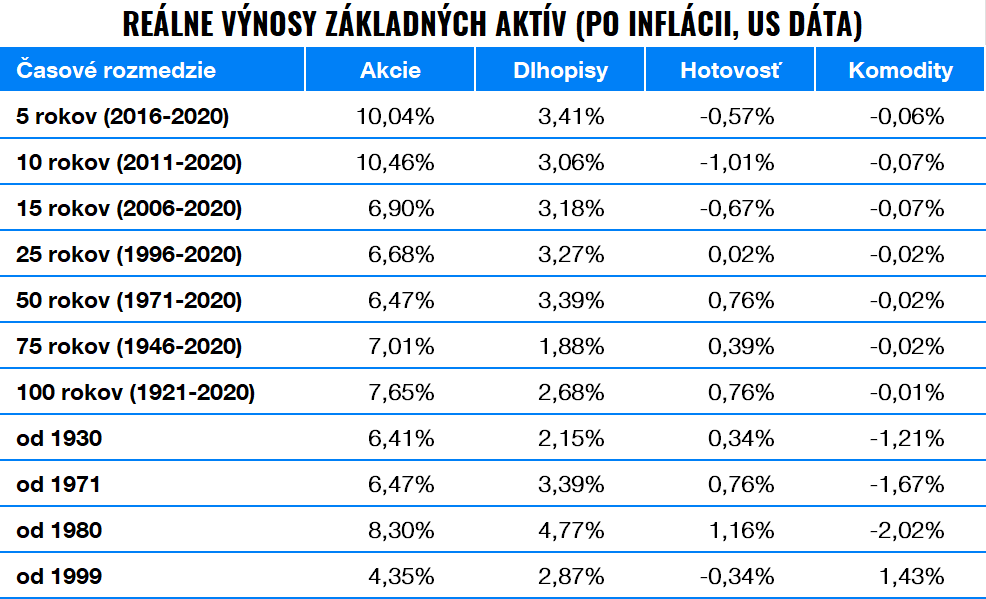

Z dlhodobého hľadiska suverénne vyhrávajú investície do akcií. Žiadny iný nástroj historicky neporáža mieru inflácie s takým výrazným náskokom ako svetové akcie.

S investovaním do akcií sa však spája riziko. Cenou za vyššie výnosy je práve riziko prejavujúce sa v kolísaní ich cien. Akcie nerastú konštantne. V krátkom čase je ich vývoj nepredvídateľný a často aj klesajú. Krátkodobé straty nie sú ničím výnimočným.

Na dlhých horizontoch však rastú súbežne s rastom globálnej ekonomiky a ziskami svetových firiem. Len v minulom roku dokázali americké firmy vygenerovať zisky v objeme 2,8 bilióna dolárov (2 800 000 000 000 USD!). Prečo si neodkrojiť kus tohto koláča, keď je to také jednoduché?

Rastúce ceny v ekonomike znamenajú väčšie tržby týchto firiem za vyrobené a predané produkty a vytvorené služby. Tieto spoločnosti vlastnia majetok vrátane nehnuteľností, čiže ocenenie akcií dobre odráža rast cien v hospodárstve.

Založte si účet a začnite investovať ešte dnes

4. Kde mám teda dnes investovať úspory, aby mi ich nezožrala inflácia?

Pokiaľ ste sa na vysokú infláciu prebudili dnes a narýchlo hľadáte spásu pre vaše celoživotné úspory, máme pre vás zlú správu.

Nájsť dnes investíciu, ktorá s väčšou istotou a prijateľným rizikom v krátkom horizonte, napr. v najbližšom roku, prekoná 11,8-percentnú infláciu, je utópia. Na ihrisko prichádzate v nadstavenom čase za stavu 0:3.

Vložíte peniaze do komodít na vrchole po dvojročnom 200-percentnom raste? Ako ukazuje nasledujúca tabuľka, z dlhodobého hľadiska sa komoditám vôbec nedarí porážať infláciu. Skúsite extrémne rizikové kryptomeny s pochybnou hodnotou a bez reálneho využitia?

Zdroj: Deutsche Bank

Na nehnuteľnosť potrebujete väčší balík peňazí alebo hypotéku. A tiež nesú nemalé riziko s cenami na maximách, rastúcimi úrokovými sadzbami a slovenským ekonomickým výhľadom. Nezabúdajme na administratívu a náklady okolo a potenciálne rizikovú likviditu.

Žiaľ, na okamžité porazenie inflácie neexistuje čarovný prútik. Rastúce ceny v krátkom horizonte s istotou nedokážete poraziť.

No v minimálne strednodobom horizonte sa inflácia dá pohodlne prekonávať. Musíte siahnuť po akciových investíciách, ktorých výnosy dlhodobo rast cien v ekonomike prevyšujú najvýraznejšie. Ich riziko môžete znížiť doplnením dlhopisov.

To ale neznamená, že s istotou každý rok dosiahnete zisk vyšší ako inflácia. Pokiaľ ale vydržíte, tak za pár rokov kumulované výnosy pohodlne porazia rast cien tovarov a služieb v tomto období.

Ak budete na infláciu myslieť vopred, zvíťazíte. Pripravení nie sú prekvapení.

K úspešnému investovaniu potrebujete len dať investícií dostatok času, mať jasný finančný cieľ (napr. dôchodok), dostatočnú trpezlivosť a emočnú odolnosť. Porážanie inflácie je dlhodobý a kontinuálny proces.

Upozornenie: Všetky údaje viažuce sa k historickému vývoju portfólií Finax sú modelované a boli vytvorené na základe spätného modelovania dát. Spôsob modelovania historickej výkonnosti sme popísali v článku Ako modelujeme historický vývoj portfólií. Minulé výsledky nie sú zárukou budúcich výnosov a výsledkom vašej investície môže byť aj strata. Informujte sa, aké riziká podstupujete pri investovaní.

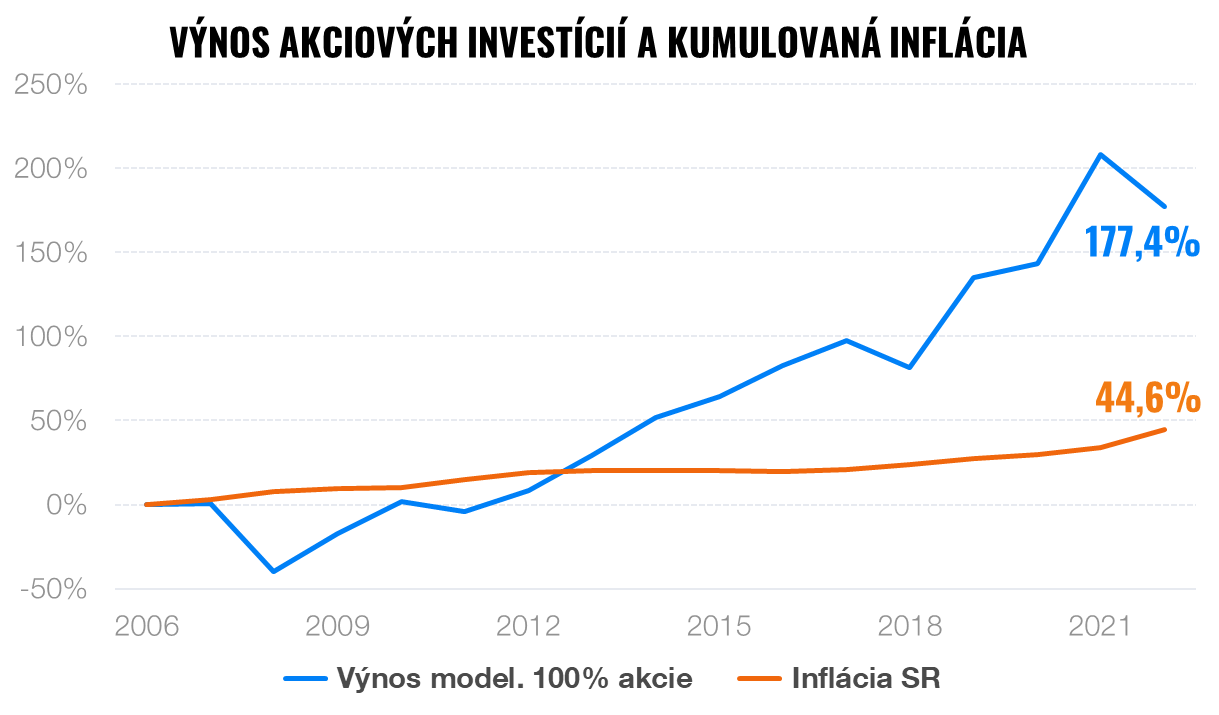

Graf ilustruje vývoj modelovaného 100% akciového portfólia Finax v porovnaní so znehodnotením peňazí na Slovensku (kumulovaná inflácia) za uplynulých 16 rokov. Vývoj už počíta aj s doterajším tohtoročným poklesom akciových trhov o 10% a s predpokladanou infláciou 8% v tomto roku.

Horizont grafu v minulosti pokrýva viaceré nepriaznivé obdobia ako finančnú krízu v roku 2008, európsku dlhovú krízu v roku 2011 s potenciálnym krachom Grécka a rozpadom menovej únie (eura), zvyšovanie úrokov v USA v rokoch 2016 až 2018 alebo pandémiu koronavírusu v roku 2020.

Ako vidíte, my investori máme nadrobené. Doposiaľ nadobudnuté výnosy našich investícií pohodlne pokrývajú súčasnú vysokú mieru inflácie, aj so zohľadnením tohtoročného poklesu akciových trhov.

Inflácia pre naše úspory a náš majetok nie je problémom. Spíme pokojne, lebo zhodnocujeme majetok vyššou mierou, ako je dlhodobý rast cien.

Nahliadnite do Dominovho účtu.

Aj vy môžete investovať s rovnakými podmienkami.

5. Koľko peňazí mám investovať? Všetky?

Na túto otázku neexistuje jednoznačná odpoveď, no aj tu platia určité pravidlá, ktoré vám pomôžu prežiť infláciu bez rán, ale aj iné náročné životné situácie. Úplným základom je plánovať a poznať svoje možnosti, teda príjmy a výdavky. A samozrejme neminúť celú výplatu.

Potom otázka investovania peňazí závisí od horizontu použitia peňazí.

Prvý pilier zdravých financií je železná rezerva. Na bežnom a sporiacom účte si nechajte sumu pokrývajúcu vaše výdavky v jednom až troch mesiacoch. Zvyšnú rezervu vo výške troj až šesťmesačných životných nákladov investujte do vyváženého portfólia (akcie tvoria menej ako polovicu, väčšiu časť predstavujú dlhopisové investície).

Úspory na blížiace sa ciele, ktoré plánujete realizovať do troch rokov, držte na sporiacich účtoch alebo konzervatívnych investíciách s prevahou dlhopisov. Žiaľ, s týmito peniazmi infláciu neporazíte. Viete ich viazať prikrátky čas na to, aby ste s nimi podstúpili väčšie riziko.

Ostatné peniaze bez váhania investujte, aby vám ich nezničila inflácia. Nenechajte ich zbytočne hniť na účtoch alebo pod vankúšom. Aktuálne každý mesiac na nich strácate.

Prostriedky určené na výdavky o 4 až 7 rokov, potrebujú vyvážené portfóliá namiešané z akcií a dlhopisov. Každý dlhší cieľ, ako dôchodok, štúdium detí a pod., môžete investovať dynamickejšie, s výraznejšou prevahou akcií. S týmito strednodobými a dlhodobými investíciami bez problémov pokoríte infláciu.

Ak máte napr. väčší obnos peňazí, ktorý chcete do roka použiť na kúpu nehnuteľnosti, tieto peniaze už neinvestujte, radšej kúpte nehnuteľnosť čo najskôr. Ak ju však chcete kupovať o zhruba 5 rokov a postupne si šetríte 20% z ceny nehnuteľnosti, tieto peniaze určite investujte.

6. Ako mám investovať, aby ma budúca inflácia neprekvapila?

Neprekonaným investičným nástrojom súčasnosti sú indexové fondy ETF. Čo sú tieto fondy a prečo sú ideálnou investíciou pre začínajúcich i skúsených investorov?

Fondy ETF investujú do celého trhu. Nehľadajú čerešničky medzi akciami, nehľadajú ihlu v kope sena, ale kupujú celú kopu, celý trh, všetky tituly obchodované v konkrétnom regióne alebo podľa špecifických kritérií.

Riziko tak rozkladajú medzi stovky až tisícky akcií alebo dlhopisov, teda ho znižujú. Vďaka tomu sa plne podieľate na raste globálnej ekonomiky a profitujete zo ziskov svetových spoločností. Tento investičný prístup je aj výrazne lacnejší oproti iným riešeniam a z investovania odstraňuje špekulácie.

Vďaka týmto parametrom sú dlhodobé výnosy fondov ETF maximum, čo väčšina investorov môže dosiahnuť. Pomer výnosu na jednotku podstúpeného rizika majú indexové fondy vysoký. Na Slovensku sú navyše výnosy po jednom roku držania fondov ETF oslobodené od dane.

Aby toho nebolo málo, Finax vám pomôže s nastavením investície, či ste začínajúci alebo skúsený investor. Na základe jednoduchého investičného dotazníka vám automaticky prispôsobíme riziko investície, vášmu horizontu, sklonu k riziku a skúsenostiam.

Staňte sa investorom už dnes a chráňte majetok vytvorený vašou prácou.

Investovanie nikdy nebolo jednoduchšie. Porážajte infláciu za 10 minút.

Čo je Inteligentné investovanie od Finaxu?

Založte si účet a začnite investovať ešte dnes

Tento článok poskytuje marketingové informácie o produktoch spoločnosti Finax, o.c.p., a.s.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť