V předchozím blogu věnovaném cenám nemovitostí jsme se zamysleli nad úvahou, která se čím dál častěji objevuje mezi našimi klienty: Je momentálně ideální čas prodat investiční nemovitost na maximech nebo blízko nich a prostředky přesunout do finančního majetku, primárně akcií nebo ETF, které zaznamenaly v letošním roce výrazný pokles?

Dnes tyto úvahy dále rozvíjíme o zajímavý fakt, který si málo investorů do nemovitostí s hypotékou uvědomuje. Hypotéka zajímavě zvyšuje čistý výnos vlastních zdrojů investovaných do nemovitostí, ale jen do určitého momentu. Efekt páky v čase se snižující se jistinou úvěru postupně opadá.

Upozornění: Všechny údaje vážící se k historickému vývoji portfolií Finax byly vytvořeny na základě zpětného modelování dat. Způsob modelování historické výkonnosti jsme popsali v článku Jak modelujeme historický vývoj portfolií. Minulé výsledky nejsou zárukou budoucích výnosů a výsledkem vaší investice může být i ztráta. Informujte se, jaká rizika podstupujete při investování.

Jaký je dlouhodobý výnos nemovitostí?

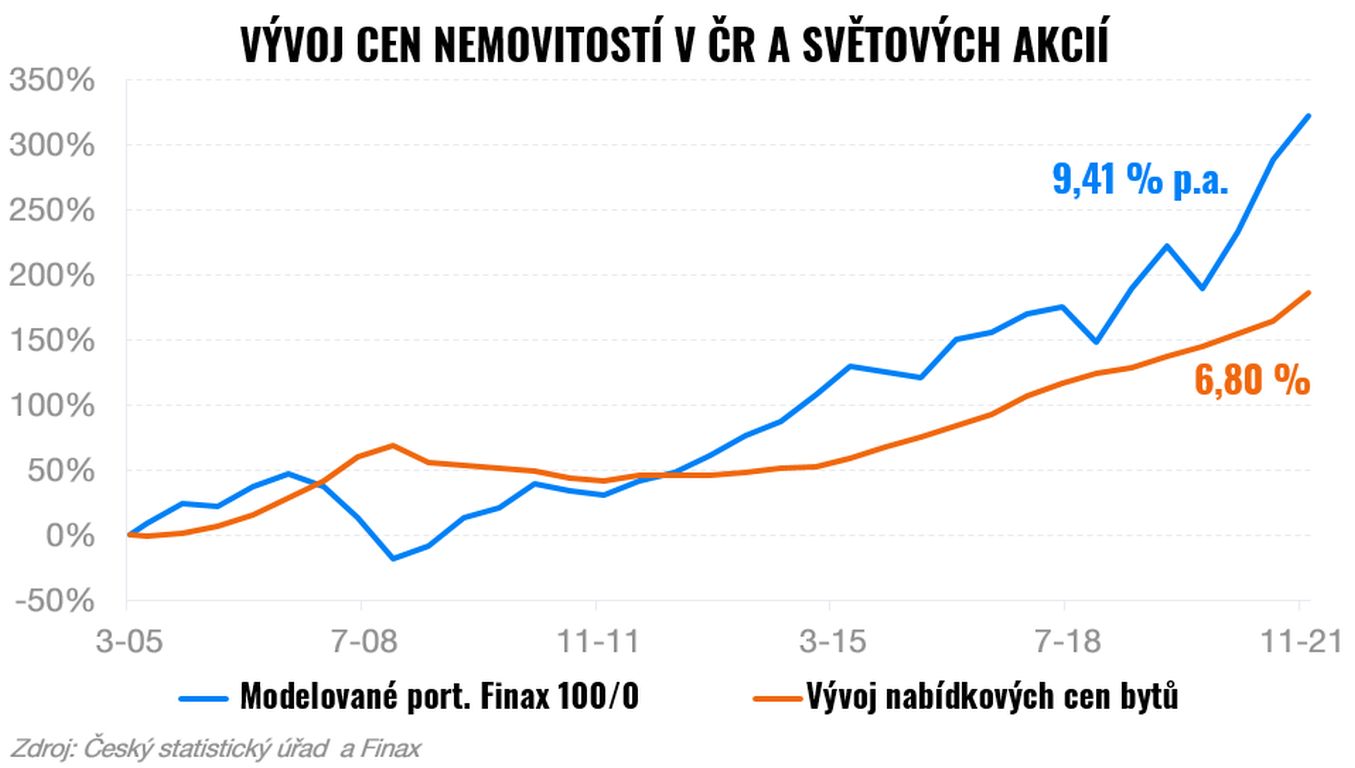

Nemovitosti mají obecně dlouhodobě nižší výnos než akcie. V Česku bude mnoho lidí pocitově zpochybňovat toto tvrzení. Je totiž hned několik důvodů, které tento názor podporují.

V první řadě naše země procházela v uplynulých třiceti letech transformací ekonomiky z centrálně řízené bez významnějšího soukromého vlastnictví na tržní ekonomiku se silnými majetkovými právy.

Zároveň prudce rostla kupní síla obyvatelstva. Výstavba bytů se po pádu předchozího režimu utlumila. Řadu let jsme byli zvyklí na extrémně levné externí financování koupě nemovitosti. K bezprecedentně nízkým úrokům vedl také silný konkurenční boj bank.

V neposlední řadě za slušným růstem cen nemovitostí stojí jejich extrémní obliba mezi Čechy. Většina lidí ale při posuzování výhodnosti investic do nemovitostí zapomíná na všechny náklady a daně s nimi spojenými. Cena samotných staveb se v čase přibližuje k nule, jelikož každá má omezenou životnost. Hodnotu si udržují jen pozemky.

Pro objektivní posouzení investic se musíme podívat do zemí, kde má tržní ekonomika a svobodný realitní trh delší historii. Tam zjistíme, že průměrný historický výnos nemovitostí se pohybuje kolem 5 % ročně, zatímco u akcií je to přes 9 % ročně.

Nechte Vaše peníze vydělávat zarábať

Vyzkoušejte levné pasivní investování bez daní.

Výhodnost investice do nemovitosti záleží do velké míry na způsobu financování její koupě. Při koupi v hotovosti se realitní investice nevyplatí, jelikož akciový trh nabízí vyšší dlouhodobé výnosy, a navíc je i méně náročný na obsluhu. Při nákupu nemovitosti na hypotéku s nízkou úrokovou sazbou se však reality stávají velmi atraktivní a konkurenceschopné.

Hypotéka zásadně zvyšuje výnos investice do nemovitostí

Finančníci označují nákup aktiva za půjčené peníze jako tzv. pákování. Stejně jako ve fyzice delší páka zvyšuje aplikovanou sílu, tak ve financích zvyšuje nákup na půjčku potenciální výnos (ale také možnou ztrátu). Nemusíte totiž šetřit vysokou částku, a proto za standardních 20 % nákupní ceny si pořídíte celou nemovitost, u které jsou výnosy vázané na 100 % její hodnoty.

Jednoduchý příklad zhodnocení vlastněné nemovitosti pořízené na hypotéku:

Koupili jste nemovitost za 5 milionů korun, z nichž 1 milion jsou vaše peníze a 4 miliony vám půjčila banka ve formě hypotéky. Cena nemovitosti za rok vzrostla o 5 % na 5,25 milionů. Nárůst ceny o 250 tisíc vůči vámi vloženému 1 milionu korun představuje výnos 25 %.

Ke zhodnocení si standardně připočtěte potenciální nájemné, od kterého ale musíte odečíst náklady spojené s provozem nemovitosti, úroky z úvěru, zaplacené daně a odvody, náklady na údržbu a hlavně čas, který musíte této investici věnovat.

Každopádně, i po odečtení zmíněných nákladů výnos investiční nemovitosti s pákou v podobě hypotéky zůstane v prvním roce velmi slušný, a to je přesně pointa atraktivity investování do realit s hypotékou.

A i v dalších letech vám se splácením úvěru pomůže inkasované nájemné a vy později v plné částce prodáte zhodnocenou nemovitost. V poměru k původnímu vkladu to může být slušný procentuální výdělek.

Na základě tohoto závěru byste tedy mohli oponovat, že při efektivně využité hypotéce stačí i 4-5% růst ceny nemovitosti, abyste výnosy porazili akciový trh. Síla financování hypotékou se však v plné míře projevuje během prvních let investice a později slábne.

Klesající výnos se stárnoucí nemovitostí (hypotékou)

Obecně platí, že čím je páka větší (čím je podíl úvěru na ceně nemovitosti větší), tím více se vám znásobí výnos, který byste vydělali bez páky díky zhodnocení nemovitosti.

Síla páky závisí na poměru nesplacené jistiny půjčky k tržní ceně nemovitosti, tzv. LTV poměr (loan to value, poměr dluhu k hodnotě). Čím je LTV vyšší, tím je páka účinnější.

Je důležité si uvědomit, že LTV nezůstává v průběhu investice na stejné úrovni. Na jedné straně postupně splácíte jistinu, čímž klesá zbývající hodnota dluhu. Vedle toho cena nemovitosti (vaší investice) stoupá. Stále menší část investice je tedy kryta zbývajícím dluhem.

LTV poměr se proto v průběhu investičního horizontu snižuje. Spolu s ním postupně přirozeně klesá i páka, čímž je výnos v čase menší a menší.

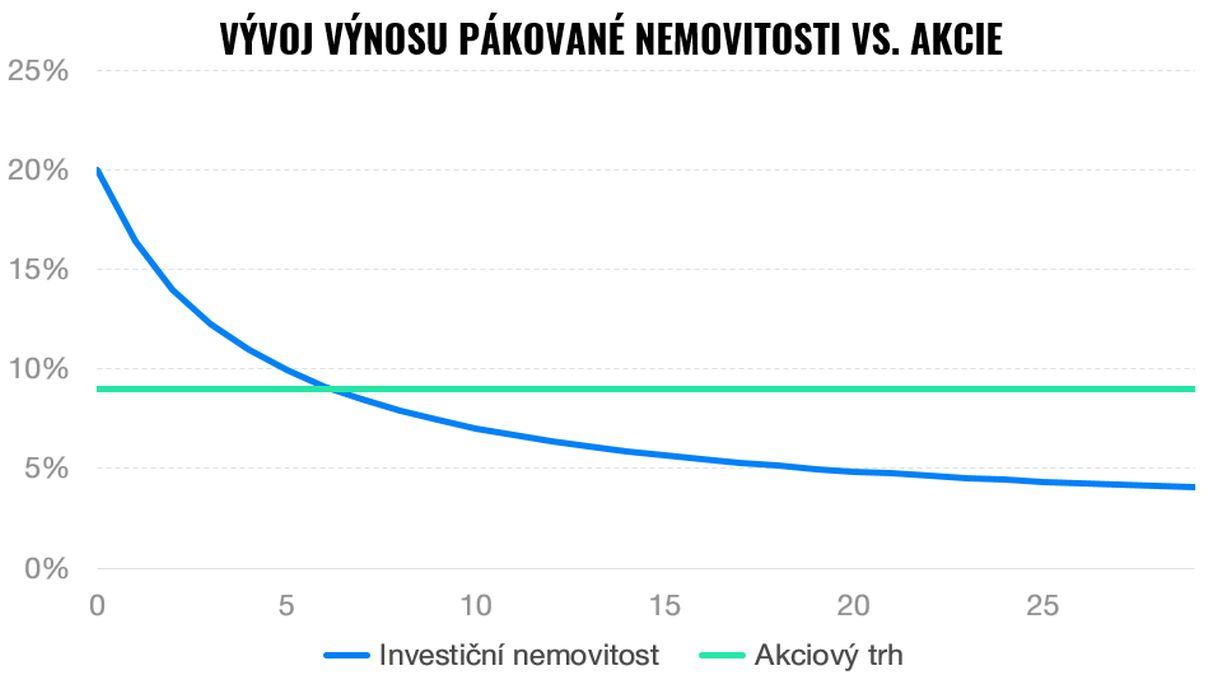

Při koupi investiční nemovitosti proto většinou dosahujete nejvyššího výnosu hned na začátku investice. Během prvních let je páka mimořádně vysoká a výnosy se mohou dostat až na desítky procent. Následující roky ale potenciální zisky výrazně klesají, postupně až pod úroveň jiných investic.

Pojďme se podívat na čísla.

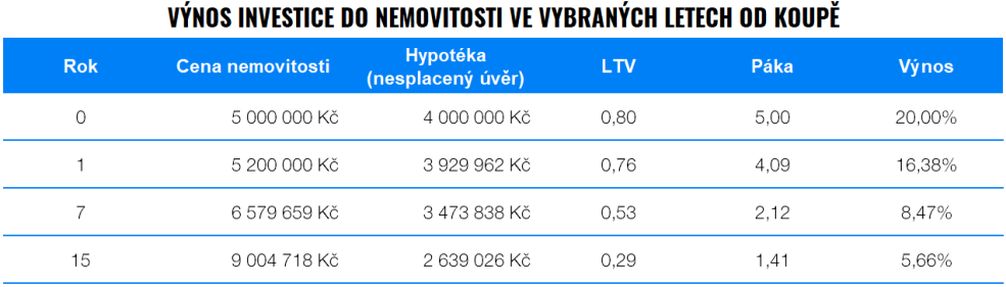

V tabulce níže naleznete zmíněné parametry v několika vybraných letech. Ve výpočtech počítáme s nákupem investiční nemovitosti s počáteční hodnotou 5 000 000 korun.

Financována je hypotékou s úrokem 4,5 % p.a., přičemž 20 % z ceny jsme uhradili z vlastních zdrojů (1 milion korun). Na začátku je tedy poměr dluhu k hodnotě investice (LTV) 80 %.

Dále počítáme se 4% dlouhodobým ročním růstem cen českých nemovitostí. Tento odhad je založen na studii, která analyzovala data o realitním trhu ve Spojeném království v letech 1901-1970. Toto číslo již zahrnuje i příjem z pronájmu, který bývá kvůli provozním nákladům a dnes i vyšším splátkám dluhu zanedbatelný.

Během prvního roku byste vydělali solidních 20 %. Hned další rok by však výnos klesl o téměř 3,7 procentních bodů a už v sedmém roce by vaše investice vydělávala méně než průměrný výnos na akciovém trhu. V pozdějších letech bude výdělek ještě nižší.

Porovnání s akciovým trhem po celou dobu trvání investice naleznete v následujícím grafu. Akciovému trhu přisuzujeme průměrný dlouhodobý roční výnos na úrovni 9 %.

Přestože nemovitost díky páce během úvodních šesti let překonává akciový trh, v sedmém roce jsou už jejich výnosy podobné a později už investice do nemovitosti zaostává čím dál více.

Vliv na sílu páky má i její cena (úrok)

Při posuzování vlivu páky na výnos nemovitosti nesmíme zapomínat ani na úrok z hypotéky. Čím je samozřejmě cena úvěru nižší, tím je pozitivní efekt páky vyšší.

Pokud např. platíte na hypotéce úrok 3 % ročně, při 80% financování koupě nemovitosti úvěrem, můžete si od zhodnocení celkové ceny nemovitosti necelých 2,4 procentních bodů ročně rovnou odečíst.

Pokud ovšem platíte úrok 5 % ročně, náklady na úvěr vám zhodnocení nemovitosti sníží až o téměř 4 procentní body v prvním roce, což se promítne i do čistého výnosu vašich vlastních zdrojů, které jste do koupě nemovitosti investovali.

Při posuzování výnosnosti investiční nemovitosti proto musíte zohlednit i aktuálně rostoucí úrokové sazby na hypotečních úvěrech, které vedle cen realit na svých maximech a potenciálně klesající páce také snižují současnou atraktivitu nemovitostí.

Co se staršími investičními nemovitostmi s hypotékou?

Pokud vlastníte nemovitost starší 6 let, výnosy vám v případě zpomalení růstu její ceny nenakopne ani páka. Vyplatí se proto uvažovat nad jinými způsoby, jak vydělat více.

Existují dvě cesty, jak toho dosáhnout:

- Permanentní navyšování hypotéky vůči zhodnocené (aktuální) ceně nemovitosti a následné zainvestování získaných peněz do jiných aktiv, čímž posílíte páku.

- Druhou cestou je prodej starší nemovitosti a investování získaných prostředků do indexových fondů ETF. Zajistíte si tak pasivní výnos, který je v průměru po pěti letech investování vyšší než u nemovitosti.

Štědrá sleva za přesun investice z nemovitostí do Finaxu

Pokud vás základní investiční matematika dovedla k úvahám prodat investiční nemovitosti na současném vrcholu, nezapomínejte na atraktivní slevu, kterou Finax nabízí za přesun investice. Rozšířili jsme seznam aktiv, která akceptujeme pro získání slevy za přesun, i o nemovitosti.

Pokud doložíte dokumenty o prodeji nemovitosti a získané prostředky se rozhodnete investovat přes Finax, až 50 % z hodnoty přesunuté investice vám budeme 2 roky spravovat zdarma.

Více informací o slevě za přesun investice.

App Store

App Store

Google Play

Google Play

Náročnost

Náročnost