Choć media przekręciły nieco jego wypowiedź, sam Burry skrytykował ETF-y za zaniżanie cen na rynkach, nadmierne wykorzystywanie instrumentów pochodnych oraz inwestorów, którzy ze względu na pasywne podejście mieliby nie inwestować w akcje mniejszych spółek.

Przyjrzyjmy się zatem, przed czym właściwie ostrzegają krytycy. Jakie wady pasywnego inwestowania dostrzegają? Jakie wskazują ryzyka? I czy podnoszone przez nich kwestie mogą stanowić realne zagrożenie?

Załóż konto i zacznij inwestować już dziś

Czy fundusze ETF to bańka finansowa?

Takie stwierdzenie samo w sobie pozbawione jest sensu. ETFy to jedynie narzędzie inwestycyjne, które pozwala inwestować w różne klasy papierów wartościowych, takie jak akcje, obligacje lub instrumenty pochodne.

Nie jesteś pewny(-a), czym są fundusze ETF, a ich działanie wydaje Ci się skomplikowane? Nie martw się. Z pomocą przychodzi Przemek Barankiewicz z Finax i... klocki lego.

O bańkach możemy mówić wyłącznie w odniesieniu do określonych klas aktywów – nie zaś funduszy, które w nie inwestują. Jeżeli fundusze ETF miałyby być bańką, cały rynek musiałby również nią być. Oznacza to, że aktywnie zarządzane fundusze inwestycyjne ucierpiałyby równie mocno i byłyby narażone na to samo ryzyko zbyt wysokiej wyceny aktywów, którymi dysponują.

Możemy oczywiście zadać sobie pytanie, czy dane aktywa są finansową bańką. Poziomy cen konkretnych akcji i obligacji to jednak temat na zupełnie oddzielną dyskusję. My skupiamy się dziś natomiast na wadach funduszy ETF oraz potencjalnych zagrożeniach, jakie mogą się z nimi wiązać.

Na ironię losu zakrawa fakt, że fundusze indeksowe nazywane są bańką przez właśnie tych, którzy na co dzień zarządzają funduszami akcyjnymi. To jak zakładać, że rosnące ceny ropy nie odbiją się na czyimś portfelu, bo zamiast silnika benzynowego ma diesla.

Osiągaj lepsze wyniki vyššie výnosy

Wypróbuj tanie fundusze ETF.

ETF-y zniekształcają rynek

Często wymienianą w odniesieniu do ETF-ów wadą jest ich negatywny wpływ na funkcjonowanie rynków finansowych. Podstawą funkcjonowania rynków jest możliwość dopasowania do siebie rozbieżnych oczekiwań inwestorów, co pozwala na ustalenie obiektywnych cen aktywów.

Jeden z uczestników rynku może zakładać, że cena akcji spadnie, oceniając obecną wycenę jako zbyt wysoką. Drugi może natomiast spodziewać się wzrostu, uważając, że cena jest zbyt niska. Giełda połączy te dwie przeciwstawne perspektywy i pozwoli określić cenę, po której pierwszy z inwestorów gotów jest sprzedać, a drugi kupić. W taki sposób dochodzi do realizacji transakcji. Odpowiednia wycena to podstawowa rola rynku. Pasywnym funduszom często zarzuca się, że nadwątlają tę zasadę. Pasywni inwestorzy nie wyceniają konkretnych aktywów. Nie prognozują także ich przyszłych wyników.

Wykorzystują wszystkie dostępne na danym rynku pozycje bez względu na ich ceny, a to – rzekomo – eliminuje element przeciwstawnych oczekiwań rynkowych.

Rosnąca popularność inwestowania pasywnego miałaby zatem zniekształcać wycenę aktywów, jako iż podkopuje ona podstawy funkcjonowania rynków. Fundusze ETF zafałszowują rzekomo rynkowe wyceny.

Stwierdzenia te nie zostały jednak poparte żadnymi faktami. Po pierwsze, wolumen obrotów dokonywanych na giełdach nie zmniejszył się wraz ze wzrostem popularności ETF-ów. Jak dotąd nie wystąpiły żadne problemy z płynnością, nie zdarzyło się też, aby sprzedający mieliby problem ze znalezieniem nabywców na swoje papiery wartościowe.

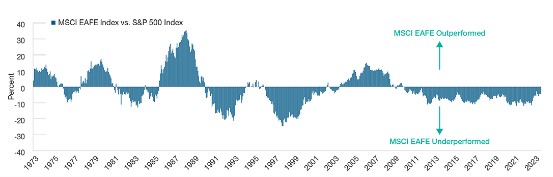

Poniższy wykres przedstawia wyniki indeksu giełdowego największych amerykańskich spółek, S&P 500, na przestrzeni ostatnich 20 lat. Dolna część wykresu, oznaczona czerwonym prostokątem, obrazuje wolumen akcji znajdujących się w obrocie. Na pierwszy rzut oka możemy zobaczyć, że wolumen nie odnotował znaczących spadków wraz ze wzrostem popularności funduszy ETF. Wręcz przeciwnie, w ciągu ostatnich dwóch dekad uległ zwielokrotnieniu.

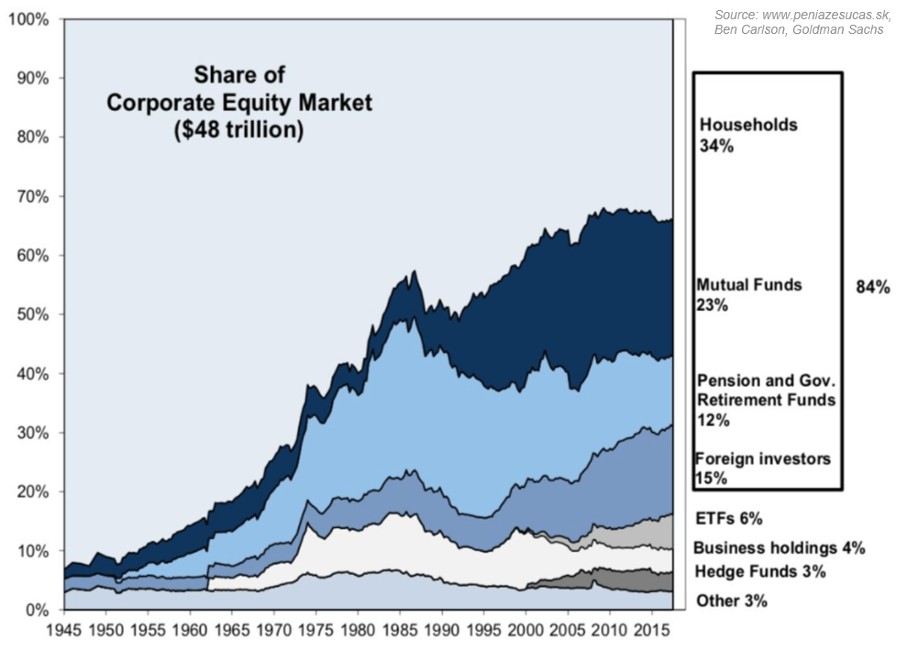

Udział funduszy ETF wśród właścicieli amerykańskich akcji – a pamiętajmy, że to właśnie w Stanach Zjednoczonych narzędzie to zyskało największą popularność – wciąż nie jest wystarczająco duży, aby wywrzeć znaczący wpływ na giełdę. Według Goldman Sachs, w 2017 r. udział funduszy pasywnych we własności akcji wyniósł około 6%. I choć inne źródła szacują ten udział nawet na 14%, nadal nie jest to znacząca wartość.

Gospodarstwa domowe, fundusze inwestycyjne, fundusze emerytalne i inwestorzy zagraniczni znajdują się w posiadaniu znacznie większej liczby akcji niż fundusze pasywne. Kontrola nad giełdą nadal spoczywa w rękach aktywnych inwestorów, i to właśnie oni odpowiadają za właściwe wyceny na rynkach.

Oceniając wpływ branży ETF na efektywne funkcjonowanie rynków należy wziąć pod uwagę także inne czynniki. Fundusze ETF to nie tylko podstawowe indeksy ważone kapitalizacją rynkową, ale także te, które skupiają się na określonych klasach aktywów. Obecnie fundusze ETF oferują szeroki pakiet narzędzi, zróżnicowany pod względem orientacji inwestycyjnej.

Wśród funduszy indeksowych znajdziemy między innymi fundusze sektorowe, tematyczne, fundusze oparte o konkretny czynnik (fundusze Smart Beta, które replikują specjalnie opracowane indeksy zbudowane z wykorzystaniem różnych, zarówno jakościowych jak i ilościowych parametrów) i wiele innych rodzajów ETF-ów.

Inwestorzy ETF nie zachowują się w identyczny sposób – wbrew temu, co twierdzą niektórzy krytycy. Często miewają przeciwstawne oczekiwania oraz odmienne preferencje względem sektorów, regionów czy parametrów inwestycji. Gdy jedni sprzedają swoje inwestycje, inni kupują. Inwestowanie w fundusze ETF nie łączy jednolitej grupy identycznych ludzi.

Pozwól swoim pieniądzom zarabiać zarábať

Wypróbuj tanie inwestowanie pasywne.

Jakie są prawdziwe przyczyny problemów z płynnością na rynkach?

Nawet, jeżeli nastąpił pewien spadek wolumenu obrotów na giełdach w USA, z pewnością nie stoją za nim fundusze pasywne. Głównym powodem zmniejszonej płynności są wprowadzone regulacje bankowe. W przeszłości banki trzymały w swoich własnych księgach duże ilości akcji i obligacji. Były tzw. animatorami rynku, zapewniając giełdzie niezbędną płynność.

Zaostrzenie regulacji i rosnące wymogi kapitałowe sprawiły, że utrzymywanie ryzykownych papierów wartościowych w swoich bilansach przestało być dla banków korzystne. Pożądana płynność zniknęła tym samym z rynku, co mogliśmy zaobserwować w okresach niestabilności, kiedy to banki przestały zapewniać łagodzącą ruchy cen poduszkę bezpieczeństwa.

Obecnie duża część obrotów akcjami pochodzi od tzw. traderów wysokiej częstotliwości (HFT). Należą do nich różnego rodzaju fundusze, spekulanci oraz banki, które algorytmicznie wykonują tysiące transakcji w krótkim czasie celem osiągnięcia wielu drobnych zysków.

Choć podmioty te w spokojniejszych okresach zapewniają rynkowi niezbędną płynność, zastępując tradycyjnych animatorów rynku – w okresach podwyższonej zmienności najczęściej wychodzą z gry lub wykorzystują zachodzące trendy, co tylko pogłębia zmienność cen i nie rekompensuje niedoboru płynności.

Jeżeli inwestorzy oraz organy regulacyjne faktycznie chcą zająć się kwestią właściwych cen i płynności na rynku, warto, aby skupili się przede wszystkim na rzeczywistych przyczynach potencjalnych problemów. Fundusze ETF obecnie zdecydowanie do nich nie należą.

Inwestuj jak profesjonalista profesionál

Z niskimi opłatami, bez emocji i online.

Zapomniane akcje niewielkich firm

Dane przedstawiające wolumen transakcji nie wskazują na to, aby akcje niewielkich firm zostały zapomniane. Poniższy wykres obrazuje wyniki amerykańskiego indeksu giełdowego Russell 2000, który składa się z akcji małych spółek o wartości sięgającej 2 miliardów dolarów.

Dolna część wykresu, podobnie jak na poprzednim wykresie indeksu S&P 500, pokazuje wolumen znajdujących się w obrocie akcji wchodzących w skład indeksu. Jak mogliśmy się spodziewać, w tym przypadku wolumen transakcji również nie zmniejszył się w ostatnich latach. W oparciu o powyższy wykres z całą pewnością nie można stwierdzić, jakoby skutkiem popularyzacji ETF-ów miało być ignorowanie akcji mniejszych firm przez inwestorów.

Pomimo nieustających fuzji i przejęć giełdowych spółek widzimy wyraźnie, że giełda w Stanach Zjednoczonych wcale nie uległa większemu skoncentrowaniu.

Aktywnie zarządzane inwestycje w rzeczywistości są bardziej skoncentrowane

Poruszając kwestię koncentracji kapitału na rynkach, warto przyjrzeć się zachowaniom inwestorów aktywnych, którzy krytykują dziś fundusze ETF, przypisując pasywnemu inwestowaniu odpowiedzialność za nadmierną koncentrację rynkową.

Kilka miesięcy temu szwajcarski bank UBS opublikował ranking najpopularniejszych pozycji wśród aktywnie zarządzanych inwestycji. Liderem jest Alphabet (3. co do wielkości spółka w indeksie S&P 500), Visa (10.), Adobe (35.), Microsoft (1.) i MasterCard (17.).

Według kilku różnych źródeł (w tym m. in. Michaela Batnicka CFA cytowanego przez magazyn Barron’s) duże, aktywnie zarządzane inwestycje mają znacznie większy udział w strukturze własności akcji największych spółek niż ich procentowy udział w samych indeksach.

Co to oznacza w praktyce? Aktywni inwestorzy lokują w akcjach wielkich przedsiębiorstw stosunkowo więcej kapitału, niż wynosi waga tych akcji w strukturach indeksów. Oznacza to, że poziom koncentracji ich portfeli jest jeszcze wyższy niż stopień koncentracji samej giełdy. Krytykują pasywne inwestowanie za coś, do czego sami przykładają rękę, i to w o wiele większym stopniu. Przyganiał kocioł garnkowi?

Jakie wady mają fundusze ETF?

Pomimo przeważających, niezaprzeczalnych korzyści, jakie fundusze ETF oferują inwestorom –podobnie jak jest to w przypadku każdego nowego fenomenu branży finansowej, także i one nie są pozbawione wad. Możemy ponadto spokojnie założyć, że całokształt skutków pasywnego inwestowania będziemy mogli ocenić dopiero w przyszłości.

Niepodlegające dyskusji korzyści płynące z ETF-ów, które czynią je najlepszym z dostępnych na rynku narzędzi inwestycyjnych, to przede wszystkim istotnie niższe opłaty, szeroka dywersyfikacja ryzyka oraz minimalizacja ryzyka związana z redukcją czynnika ludzkiego, stanowiącego największe zagrożenia dla sukcesu inwestycji. W efekcie fundusze ETF zapewniają znacząco wyższe długoterminowe stopy zwrotu – i właśnie to czyni je tak bardzo popularnymi.

Najbardziej niepokojącą kwestią dotyczącą ETF-ów jest w mojej ocenie wpływ na zanik ładu korporacyjnego wśród firm zarządzających funduszami oraz wśród inwestorów. Ład korporacyjny możemy rozumieć jako strategiczne myślenie i zarządzanie firmą przez jej właścicieli.

Niezaprzeczalną zaletą aktywnego zarządzania inwestycją jest udział w zarządzaniu spółkami, których jest się współwłaścicielem. Celem inwestora posiadającego akcje spółki jest wzrost jej wartości, co dzieje się poprzez zwiększanie kwoty jej przychodów oraz rentowności.

Posiadanie istotnej części udziałów spółki daje właścicielowi prawo głosu oraz umożliwia wpływ na zarządzanie firmą. Jeżeli akcjonariusz ma pewną wizję odnośnie tego, co w jego ocenie będzie korzystne dla rozwoju biznesu, może on starać się ją przeforsować. W takiej sytuacji inwestor może zarówno instruować, kontrolować, motywować, jak i wywierać presję na menedżerów firmy.

Większość aktywnych inwestorów oraz osób zarządzających portfelami wielkich funduszy posiada odpowiednią wiedzę i doświadczenie, które pozwalają im pokierować przedsiębiorstwem w taki sposób, aby zmaksymalizować osiągane sukcesy. Ład korporacyjny przynosi zazwyczaj pozytywny efekt ekonomiczny, w który wkład aktywnych inwestorów jest niezaprzeczalny.

Drugim niekorzystnym efektem zewnętrznym, który należy wziąć pod uwagę mówiąc o ETF-ach, może być wzrost zmienności (wahań) rynku na skutek większego udziału funduszy indeksowych w obrocie. Jak dotąd nie udało mi się jednak znaleźć żadnych badań, które mogłyby potwierdzić taką hipotezę.

Nawet, jeżeli inwestorzy przejawiają czasem zachowania stadne, nie uważam tego za istotne ryzyko. Zachowania takie mogłyby powodować szybsze fluktuacje indeksów oraz zwiększyć ich amplitudę, co oznacza, że cena rynkowa odchylałaby się nieco bardziej od wartości wewnętrznej. Finalnie, długoterminowa efektywność rynków pozostałaby jednak niezmieniona.

Wyższa zmienność może być postrzegana także w kategoriach szansy. I tutaj po raz kolejny zobaczyć możemy przykład hipokryzji, z jaką aktywni inwestorzy krytykują pasywne inwestowanie.

Jeżeli w wyniku wzrostu popularności ETF-ów na rynkach pojawiałyby się poważne anomalie, tj. ceny aktywów stałyby się znacznie zawyżone lub zaniżone, aktywni inwestorzy powinni być w stanie łatwiej wykryć te rozbieżności cenowe.

W takich okolicznościach powinni zatem z jeszcze większą łatwością znajdować korzystne transakcje czy inwestycje, które pozwalałyby im osiągać wyższe stopy zwrotu, zdecydowanie przewyższające średnią rynkową. Tak się jednak nie dzieje.

Na co należy zwracać uwagę, inwestując

w ETF-y?

Chociaż fundusze ETF stanowią obecnie bezkonkurencyjne narzędzie inwestycyjne, istnieje kilka rzeczy, które należy o nich wiedzieć.

Dwa najważniejsze czynniki przy wyborze konkretnego funduszu ETF to metoda naśladowania (replikacji) indeksu oraz aktywa, jakie obejmuje.

Michael Burry zwrócił uwagę na tak zwane ETF-y replikowane syntetyczne. Fundusze te naśladują wyniki indeksów bazowych za pomocą instrumentów pochodnych. Zwykle tworzą one portfele w oparciu o bezpieczne obligacje, a do naśladowania wyników indeksu wykorzystują swapy.

Na świecie istnieje tylko kilka takich funduszy. W przypadku inwestycji w syntetycznie replikowane ETF-y, oprócz ryzyka rynkowego (wyników danego indeksu), ponosisz również ryzyko kredytowe emitenta instrumentów pochodnych oraz obligacji. Lehman Brothers byli dawniej ikoną rynku instrumentów pochodnych, który ostatecznie pokonał ich samych. Ich bankructwo z pewnością zaskoczyłyby pasywnych inwestorów, których fundusze obejmowały wyemitowane przez ten bank swapy.

Rynek instrumentów pochodnych stanowi trwałe zagrożenie dla światowych rynków finansowych – w dużej mierze ze względu na swój rozmiar. Wartość pojedynczego papieru wartościowego, który zostaje przenoszony pomiędzy bilansami banków i instytucji finansowych, może w rezultacie ulec zwielokrotnieniu.

Z tego powodu o wiele lepsze rozwiązanie stanowią fundusze z tzw. replikacją fizyczną. W ich przypadku aktywa składające się na indeks bazowy zostają autentycznie skupywane, czasem – w zależności od przypadku – z pewnym uproszczeniem składu (zmniejszoną liczbą nabywanych pozycji). Jeżeli rozpatrzymy, dla przykładu, fundusz indeksowy S&P 500 – obejmuje on dokładnie wszystkie 500 akcji wchodzących w skład tego indeksu.

Inwestując w ETF-y mamy do wyboru także kwestie takie jak orientacja funduszu, jego oparciu o konkretny czynnik czy wypłatę dywidend. Tutaj mówimy już jednak o konkretnych preferencjach oraz strategiach inwestycyjnych.

Pod tym względem w Finax opowiadamy się za tradycyjnym podejściem do inwestowania pasywnego – możliwie szerokiej dywersyfikacji, uwzględnieniu papierów wartościowych z całego świata oraz rozkładu wartości rynkowej w jego obrębie. Nie jesteśmy fanami funduszy Smart Beta – wiążą się z nimi wyższe koszty, które zazwyczaj ograniczają zmienność, zwiększając tym samym ryzyko, a wisienką na torcie jest fakt, że w dłuższej perspektywie fundusze te oferują istotnie niższe zyski.

Tworząc portfele inteligentnego inwestowania wzięliśmy pod uwagę wszystkie wspomniane powyżej aspekty. Więcej informacji o tym, w jaki sposób oraz na bazie jakich kryteriów wyselekcjonowaliśmy konkretne fundusze ETF znajdziecie w tym artykule.

W kwestii funduszów indeksowych nie mamy zatem żadnych wątpliwości – ich atuty zdecydowanie przyćmiewają kilka potencjalnych wad. Jak wykazałem w powyższym artykule, większość kierowanej pod ich adresem krytyki jest zupełnie bezpodstawna i całkowicie nieuzasadniona.

Osiągaj lepsze wyniki vyššie výnosy

Wypróbuj tanie fundusze ETF.

Jeżeli zależy Ci, aby maksymalnie pomnożyć swoje oszczędności, a nie jesteś profesjonalnym inwestorem – fundusze ETF to dla Ciebie najlepszy możliwy wybór. Negatywne doniesienia na ich temat to przede wszystkim próby zdyskredytowania ETF-ów w oczach inwestorów oraz zatuszowania braku zdolności aktywnych menedżerów do prześcignięcia wyników rynkowych, a także zapobiegnięcia odpływowi pieniędzy spod swoich skrzydeł.

Inwestowanie pasywne to podstawa dobrej kondycji finansów osobistych oraz długoterminowego budowania majątku. Dopiero, gdy dzięki takiemu podejściu będziesz już dysponować wystarczającą wielkością aktywów, możesz ze spokojem zacząć myśleć o alternatywnych sposobach inwestowania – te niosą ze sobą bowiem wyższy poziom ryzyka, stanowiąc pewnego rodzaju przygodę, która może mieć swoją cenę.

App Store

App Store

Google Play

Google Play

Trudność

Trudność