Nieoczekiwane rozprzestrzenienie się wirusa COVID-19 zweryfikowało nie tylko jakość dotychczasowego zarządzania finansami osobistymi i stalowe nerwy inwestorów, ale również strategie inwestycyjne Finax.

Drastyczny spadek cen na rynkach akcji doprowadził do pierwszego masowego rebalansowania portfeli w Finax. Rebalancing przeprowadzony został dla aż 2747 rachunków Inteligentnych Inwestorów, dotykając tym samym niemal połowy aktywnych wówczas klientów.

Właściwy moment na rebalancing

Biorąc pod uwagę tegoroczny rozwój sytuacji na rynkach, moment na rebalansowanie portfela okazał się świetnie trafiony. Mechanizm rebalancingu aktywowany został w pierwszej połowie marca, na kilka dni przed sięgnięciem dna przez indeksy giełdowe. Dzień transakcji przypadał na 16.03.2020.

Nadal pracowaliśmy wówczas w rytmie z dwutygodniową częstotliwością transakcji, co w tym przypadku nie zagroziło powiedzeniu się procesu rebalancingu. Większość indeksów giełdowych sięgnęła dna podczas kryzysu koronawirusowego, na dzień lub w kilka dni po zrebalansowaniu portfeli w Finax.

W normalnych okolicznościach nasze portfele rebalansujemy w dni sesyjne, kiedy to sprzedajemy i kupujemy fundusze ETF. Biorąc pod uwagę fakt, że było to pierwsze masowe rebalansowanie obejmujące tak dużą liczbę rachunków inwestycyjnych, tym razem, dla pewności, zaplanowaliśmy to zadanie na osobny dzień. Ostatecznie miało ono miejsce dzień po dniu sesyjnym, w środę 17.03.2020.

Wszystko poszło dobrze zarówno jeśli chodzi o sam system, jak i pod względem parametrów strategii inwestycyjnej. Ustawienia rebalancingu działają zgodnie z naszymi oczekiwaniami. Kolejne rebalansowania przeprowadzać będziemy zgodnie z pierwotnymi założeniami, czyli w dni sesyjne.

Pozwól swoim pieniądzom zarabiać zarábať

Wypróbuj tanie inwestowanie pasywne.

Dlaczego rebalansujemy portfele?

Teraz, gdy od ostatniego rebalancingu upłynął już pewien moment, możemy spojrzeć wstecz i ocenić wpływ tego działania na poszczególne portfele. Podstawową, bezsprzeczną funkcją rebalancingu jest utrzymanie poziomu ryzyka portfela na poziomie odpowiednim dla inwestora.

Z biegiem czasu, w związku z niejednakowymi wynikami poszczególnych klas aktywów, struktura portfela ulega zmianie. Zobrazujemy to na konkretnym przykładzie w dalszej części artykułu.

Może zatem zdarzyć się, że udział wartości bardziej dynamicznych instrumentów w portfolio znacząco wzrośnie. Przełoży się to na wyższy poziom jego ryzyka, a tym samym portfel przestanie być odpowiedni dla danego klienta. Analogicznie, obniżony udział akcji w portfelu może uczynić go zbyt konserwatywnym, co zaburzy obraną przez klienta ścieżkę osiągnięcia wybranego celu.

Utrzymywanie ryzyka inwestycyjnego na poziomie odpowiadającym profilowi ryzyka oraz celom klienta należy do naszych obowiązków. Właśnie do tego służy nam rebalancing.

Prawdopodobnie większość z Was najbardziej interesuje jednak to, czy rebalancing faktycznie odpowiada za wyższy zysk w tak dużym stopniu, jak twierdzimy. Nasze założenia udało nam się zweryfikować w oparciu o konkretny przykład jednego z naszych klientów.

Osiągaj lepsze wyniki vyššie výnosy

Wypróbuj tanie fundusze ETF.

Działanie rebalancingu na przykładzie konkretnego rachunku w Finax

W dalszej części artykułu odnosić będziemy się do przykładu Inteligentego Inwestora, który otworzył rachunek w Finax na początku lutego bieżącego roku, dokonując jednorazowej inwestycji w portfel składający się w z 70% akcji i 30% z obligacji. Środki zainwestowane zostały 17 lutego, na kilka dni przed osiągnięciem szczytu na światowych giełdach.

W tabeli przedstawiono zmiany wartości 10 poszczególnych funduszy ETF, z których składał się portfel klienta, na przestrzeni kolejnych czterech tygodni. Zmiany na rynkach finansowych w wyniku wybuchu pandemii koronawirusa były nie tylko silne, ale też nieprzewidywalne. Odnotowany wówczas spadek uważa się za najbardziej drastyczny w całej współczesnej historii rynków finansowych.

Poniższy wykres przedstawia wpływ zmian rynkowych na skład portfela. Zmiana jest naprawdę uderzająca, biorąc pod uwagę jej szybki przebieg. Właśnie to znaczące odchylenie w składzie portfela doprowadziło do aktywacji rebalancingu już w miesiąc po rozpoczęciu inwestycji.

Jak działa rebalancing?

Poniższy wykres obrazuje, jaka część każdego spośród czterech funduszy obligacji została sprzedana, a jaka część każdego z sześciu funduszy akcyjnych dokupiona w procesie rebalancingu. Po spadku, który w większym stopniu dotknął cen akcji niż obligacji, udział akcyjnych funduszy ETF w portfelu zszedł poniżej optymalnego poziomu, spadając z 70% do zaledwie 64%, i dał tym samym nadmierną przewagę funduszom obligacji, których udział wzrósł z 30% do aż 36%.

Niebieskie słupki przedstawiają udział danego funduszu ETF w strukturze portfela w dniu początkowej inwestycji, pomarańczowe pokazują natomiast jego skład tuż przed przeprowadzeniem rebalancingu. Te pierwsze odpowiadają zatem tak zwanej kompozycji optymalnej, do której to portfel powraca po jego zrebalansowaniu.

Jeżeli udział danej grupy funduszy w portfelu jest na dany moment powyżej optimum – czyli pomarańczowa kolumna przewyższa niebieską – część tych funduszy zostaje sprzedana. Jeżeli natomiast ich udział spadł względem pożądanej przez nas alokacji – czyli pomarańczowa kolumna jest niższa niż niebieska – zwiększamy go dokonując kolejnych zakupów, co pozwala przywrócić optymalną strukturę portfela (obrazowaną przez niebieskie słupki).

W procesie rebalancingu kupowane są zatem przede wszystkim te aktywa, które odnotowały największe straty (względna różnica pomiędzy ich wagą rzeczywistą a optymalną jest największa). W tym przypadku były to w szczególności akcje niewielkich europejskich spółek, a także małych i średnich amerykańskich przedsiębiorstw.

Z drugiej strony sprzedawane są głównie fundusze, które albo zyskały najwięcej, albo straciły najmniej. W tym przypadku były to przede wszystkim obligacje rządowe – to właśnie ich wartość spadła najmniej, a zatem ich udział w portfelu wzrósł.

Podatkowy aspekt rebalancingu

Polscy klienci powinni pamiętać, że rebalancing oznacza sprzedaż części portfela. Dlatego powoduje obowiązek rozliczenia się z urzędem skarbowym. Klienci, którzy płacą podatki w Polsce otrzymają od nas na początku roku PIT ZG, który znajdą na swoim koncie on-line, w zakładce Oferta -> Dokumenty -> Dokumenty podatkowe.

Czy rebalancing przełożył się na wzrost zysków?

Poniższa tabela przedstawia stopy zwrotu poszczególnych funduszy ETF tworzących portfele Finax, od momentu dokonania rebalancingu, czyli 17 marca (cena zakupu), do 11 sierpnia 2020 r. (cena zamknięcia).

Tabela ta jasno ukazuje znaczenie oraz korzyści płynące z rebalancingu dotyczące zysków. Wszystkie fundusze, które doświadczyły największych spadków wskutek giełdowego krachu, odnotowują największe wzrosty po odbiciu na rynkach.

Z drugiej strony, stopy zwrotu instrumentów sprzedanych w ramach rebalansowania portfeli na przestrzeni ostatnich 5 miesięcy były wyraźnie niższe. Rebalancing pozwolił zwiększyć udział lepiej prosperujących funduszy w portfelu i zmniejszyć udział tych, które w bieżącym okresie odnotowywały gorsze wyniki.

Rebalancing wyświadczył także przysługę inwestorom, którzy – ulegając panice – skłonni byliby raczej do działań odwrotnych. Po załamaniu rynku sprzedane zostały głównie konserwatywne instrumenty, nabyte natomiast tanie, lecz ryzykowne aktywa. Pod wpływem emocji inwestorzy najczęściej, wbrew logice, postępują na odwrót.

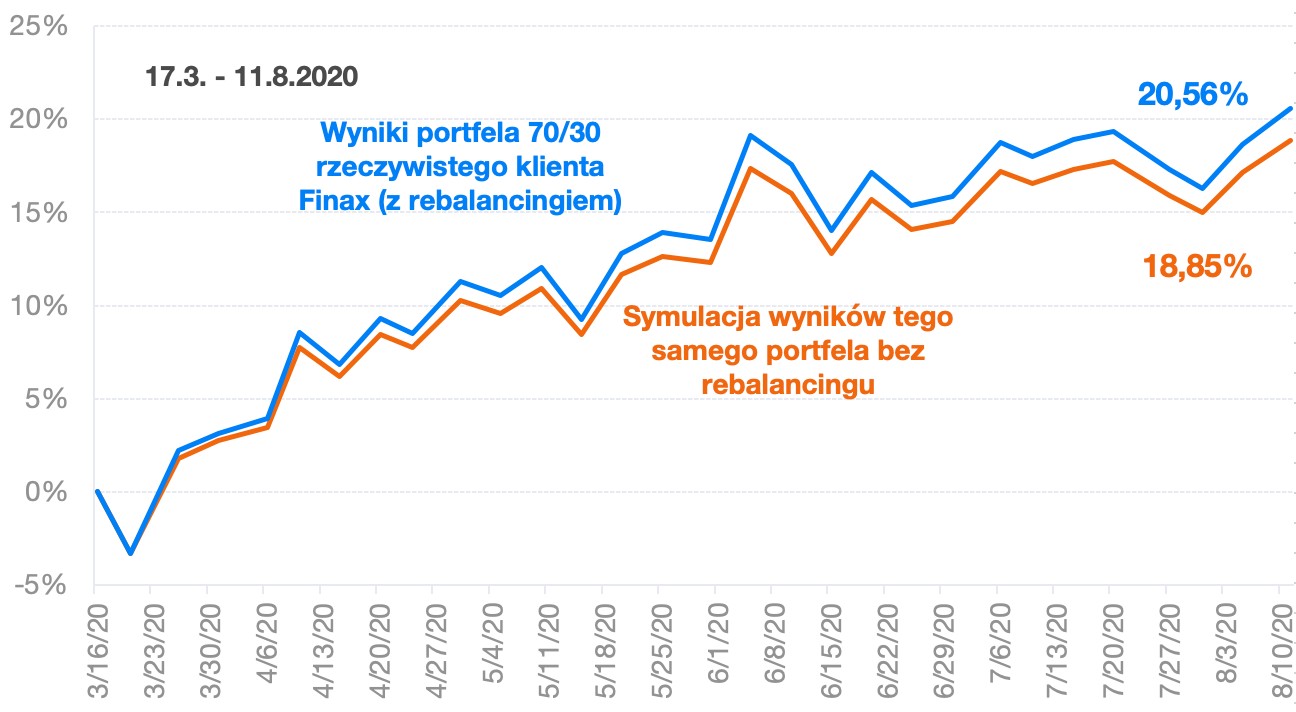

Przeprowadziliśmy zatem symulację, sprawdzając, ja kształtowałyby się wyniki tego portfela bez ingerencji w postaci rebalansowania, i porównaliśmy je z wynikami portfela Finax przy rzeczywistym przebiegu wydarzeń.

To, jak szybko wydoczny były efekty rebalancingu, zaskoczyło nas samych. Różnica pomiędzy wynikami portfela zrebalansowanego a tego niepoddanego rebalancingowi wyniosła niemałe 1,33% w okresie krótszym niż pół roku.

Na poniższym wykresie przedstawiono wyniki obu portfeli. Niebieska linia przedstawia rzeczywiste wyniki portfela naszego klienta, pomarańczowa obrazuje natomiast, jakie wyniki uzyskałby, gdyby 17 marca nie został przeprowadzony rebalancing.

Na wykresie widzimy, że wyniki obu portfeli kształtują się identycznie aż do chwili przeprowadzenia rebalancingu. Poprzez zmianę struktury portfela spowodował on rozbieżności w uzyskanych wynikach. Podczas gdy w zrebalansowanym portfelu udział bardziej ryzykownych aktywów wrócił do pożądanego poziomu, w alternatywnej wersji pozostał niewystarczający.

Mimo, iż portfel 70/30 nie był jeszcze w stanie odrobić wszystkich strat, jego objęty rebalancingiem wariant radzi sobie wyraźnie lepiej.

Poniższy wykres obrazuje wyniki obu portfeli od 17 marca, czyli momentu przeprowadzenia rebalancingu. Różnica w wydajności portfeli od tego momentu wynosi już 1,71%.

Interesujące może być także to, jak prezentuje się skład obu portfeli na dzień 11 sierpnia 2020 r., przedstawiony na kolejnym wykresie. Różnica wprowadzona została jedynie poprzez zastosowanie zautomatyzowanej metody zarządzania portfelem.

Rebalancing działa. I daje Finax istotną przewagę nad konkurencyjnymi rozwiązaniami

Rebalancing – zupełnie słusznie – uważa się za integralny element pasywnego inwestowania. Podstawowym celem rebalancingu jest utrzymanie optymalnej struktury portfela, a tym samym – utrzymania jego ryzyka na odpowiednim poziomie. Ponadto, rebalancing może pomóc zwiększyć stopę zwrotu z inwestycji i obniżyć jej ryzyko.

Na przykładzie konkretnego konta klienta Finax jasno wykazaliśmy, w jaki sposób rebalancing przynosi korzyści Twojej inwestycji.

Obserwowalne skutki rebalancingu pozwalają wysnuć kilka ważnych wniosków, zarówno dla każdego Inteligentnego Inwestora, jak i dla potencjalnych klientów Finax.

Należy pamiętać, że sam rebalancing przebiega inaczej dla każdego klienta. Zaprezentowany przykład omawia sytuację wybranego konta i pozwolił nam zademonstrować istotę działania rebalancingu. Poszczególne rachunki, które zostały poddane zrebalansowane w marcu, cechowały się jednak różnym składem portfeli. Ze względu na odmienny stosunek funduszy akcji do funduszy obligacji również wysokość transakcji mogła być inna, uwzględniwszy udział poszczególnych papierów wartościowych.

Inwestycje klientów Finax dokonywane były w różnych terminach, czego wynikiem są odmienne średnie ceny zakupu funduszy ETF. Klienci mogli także skorzystać z różnych rabatów, co przełożyło się na różnice łącznych kosztów. W momencie przeprowadzenia rebalancingu składy poszczególnych portfeli mogły zatem znacząco od siebie odbiegać.

Mówiąc o długoterminowych inwestycjach musimy jednocześnie wziąć pod uwagę, że to wciąż stosunkowo krótki okres, na który nałożyła się wyjątkowo specyficzna sytuacja rynkowa. Opisany przykład nie świadczy o tym, że rebalancing przeprowadzony w dowolnym momencie wpłynie na wzrost wydajności inwestycji w podobnym stopniu.

W dłuższym okresie skutki rebalancingu najczęściej uśredniają się. W zależności od wybranej strategii inwestycyjnej oraz obserwowanej w danym okresie sytuacji na rynku, rebalansowanie poprawia wyniki naszych modelowanych w oparciu o dane historyczne portfeli o średnio 0,3%-0,6% rocznie. Bardziej szczegółowe informacje na ten temat możecie znaleźć tutaj.

Jakość rozwiązania inwestycyjnego Finax

Jak dotąd nie spotkaliśmy się z żadnym innym pasywnym instrumentem inwestycyjnym, który oferowałby podobne rozwiązanie bezpłatnego, automatycznego rebalansowania portfela.

Nasze algorytmy każdego dnia analizują wszystkie rachunki naszych klientów, sprawdzając, czy struktura portfeli nie uległa na tyle istotnej zmianie, aby aktywować ich rebalansowanie. Nie jesteśmy w stanie stwierdzić, kiedy dokładnie Wasze portfele zostaną zrebalasowane.

Kilka firm deklaruje, jakoby regularnie przeprowadzany rebalancing stanowił element ich strategii inwestycyjnych. W rzeczywistości najczęściej zostaje ono jednak tylko na papierze, a w przeciwnym razie sam sposób jego realizacji pozostawia wiele do życzenia: przeprowadzany jest na przykład wyłącznie w ustalonych z góry terminach lub ze zbyt dużą częstotliwością, co przekłada się na o wiele niższą efektywność całego procesu.

Załóż konto i zacznij inwestować już dziś

Niskie opłaty nie wystarczą

Jak widać na wspomnianym przykładzie, opłaty to nie jedyny czynnik decydujący o finalnym wyniku Twojej inwestycji – nawet w przypadku inwestycji pasywnej. Dzięki unikalnej metodzie rebalansowania stopy zwrotu portfeli Finax z łatwością przewyższają wyniki nawet pozornie tańszych produktów.

Na przestrzeni 6 miesięcy rachunki klientów Finax osiągały wyniki znacznie lepsze niż gdyby rebalancing nie został przeprowadzony. Wyższa stopa zwrotu sama w sobie pozwala pokryć całość rocznych kosztów inwestycji.

Opłata za zarządzanie portfelem Finax w pełni odzwierciedla jakość świadczonych usług inwestycyjnych. Dzięki korzyściom, jakie przynosi rebalancing, koszty netto analizowanego portfela wynoszą o wiele mniej niż sama kwota opłaty za zarządzanie portfelem.

Portfele w Finax vs indywidualne konta brokerskie

Przeprowadzanie rebalancingu to jeden z najsilniejszych argumentów przemawiających za powierzeniem zarządzania swoją inwestycją profesjonalistom.

Samodzielni inwestorzy detaliczni często nie są w stanie w odpowiedni sposób zrebalansować swoich portfeli. Albo przeprowadzają je za późno, albo całkowicie przegapiają okazje rynkowe, nie dostrzegając nawet potrzeby rebalancingu.

Brak dyscypliny, uleganie emocjom, niedostateczna lub wręcz na odwrót – nadmierna kontrola nad portfelem oraz nieprzestrzeganie podstawowych zasad inwestowania to podstawowe przyczyny gorszych wyników inwestorów indywidualnych w długim okresie.

Często przeszkodą w skutecznym rebalancingu może być zbyt mała kwota ulokowana na indywidualnym rachunku brokerskim lub zbyt mała liczba funduszy w portfelu.

Należy również pamiętać, że rebalansowanie portfela oznacza obrót papierami wartościowymi, który wiąże się z kosztami transakcyjnymi. Samodzielnie przeprowadzony rebalancing zawsze ma swoją cenę, podczas gdy Finax oferuje go w ramach swojej usługi zupełnie za darmo.

Wśród klietów Finax również znalazło się kilku śmiałków, którzy w obliczu koronawirusowego kryzysu próbowali działać na własną rękę. Reinwestowali oni swoje środki korzystając ze spadków na rynkach lub decydowali się na zmianę strategii inwestycyjnej na bardziej konserwatywną, z myślą o powrocie do bardziej dynamicznego portfela w póżniejszym czasie.

Niestety, działania żadnego z nich nie zakończyły się sukcesem. Powrót do bardziej dynamicznych portfeli przy wyższych cenach na rynku finansowym sprawił, że stracili oni część swoich pieniędzy.

Wielu detalicznych inwestorów nie rozumie, dlaczego samodzielne inwestowanie wcale się nie sprawdza – pomimo wrażenia, że inwestują taniej, lepiej i bezpieczniej. Dotychczasowe wyniki portfeli Finax stanowią idealne potwierdzenie korzyści, które niesie za sobą Inteligentne Inwestowanie.

Inwestuj jak profesjonalista profesionál

Z niskimi opłatami, bez emocji i online.

Dywersyfikacja pozostaje kluczem do sukcesu

Tegoroczny przebieg sytuacji na rynkach finansowych zweryfikował także znaczenie jeszcze jednego parametru udanej inwestycji: dywersyfikacji portfela inwestycyjnego. Ostatnimi czasy inwestorzy coraz częściej skłaniali się ku aktywom o wyższej rentowności.

Przeszłe wyniki nie mówią niczego o przyszłości, co wykazujemy również w tym artykule. Od chwili, w której pandemia osiągnęła swój szczyt, ocenianym przedtem dość słabo klasom aktywów udało się jak dotąd uzyskać najwyższe stopy zwrotów.

Biorąc pod uwagę prawie 2,5-letnią historię wyników portfeli Finax możemy z pewnością stwierdzić, że nasze strategie inwestycyjne działają zgodnie z prognozami, jakie przeprowadzamy od wielu miesięcy, poddając je licznym testom. Finax pozostaje tym samym bezkonkurencyjnym rozwiązaniem inwestycyjnym.

App Store

App Store

Google Play

Google Play

Trudność

Trudność