Rozłożenie inwestycji pomiędzy wiele spółek, państw i klas aktywów pełni w inwestowaniu podwójną rolę. Po pierwsze, chroni przed ryzykiem: jeśli wartość jednego z nich niespodziewanie spadnie, nie stracisz znacznej części zainwestowanego majątku. Po drugie, gwarantuje, że będziesz w stanie przechwycić wzrosty niezależnie od tego, gdzie na rynku się pojawią. Trudno jest bowiem z wyprzedzeniem przewidzieć, który segment rynku będzie rozwijać się najlepiej.

To wszystko brzmi dobrze w teorii, ale z czasem silna wola każdego inwestora zostaje poddana testom. Niektóre sektory lub klasy aktywów mogą przez lata utrzymywać ponadprzeciętne zwroty, przy których reszta portfela inwestycyjnego sprawia wrażenie słabego dodatku. Inne mogą doświadczać znaczących spadków lub stagnacji, po których wielu inwestorów nie chce mieć z nimi nic wspólnego. W czasach niepewności wzrasta również pokusa, by szukać pojedynczych akcji, którym w najbliższym czasie się poszczęści, zamiast trzymać „cały rynek“.

Czy, w oparciu o doświadczenia z przeszłości, powinniśmy zatem od czasu do czasu próbować ograniczyć dywersyfikację? W tym artykule postaramy się znaleźć odpowiedź na to pytanie, korzystając zarówno z najnowszych doświadczeń rynkowych, jak i danych historycznych.

Pokusa zaglądająca przez ramię

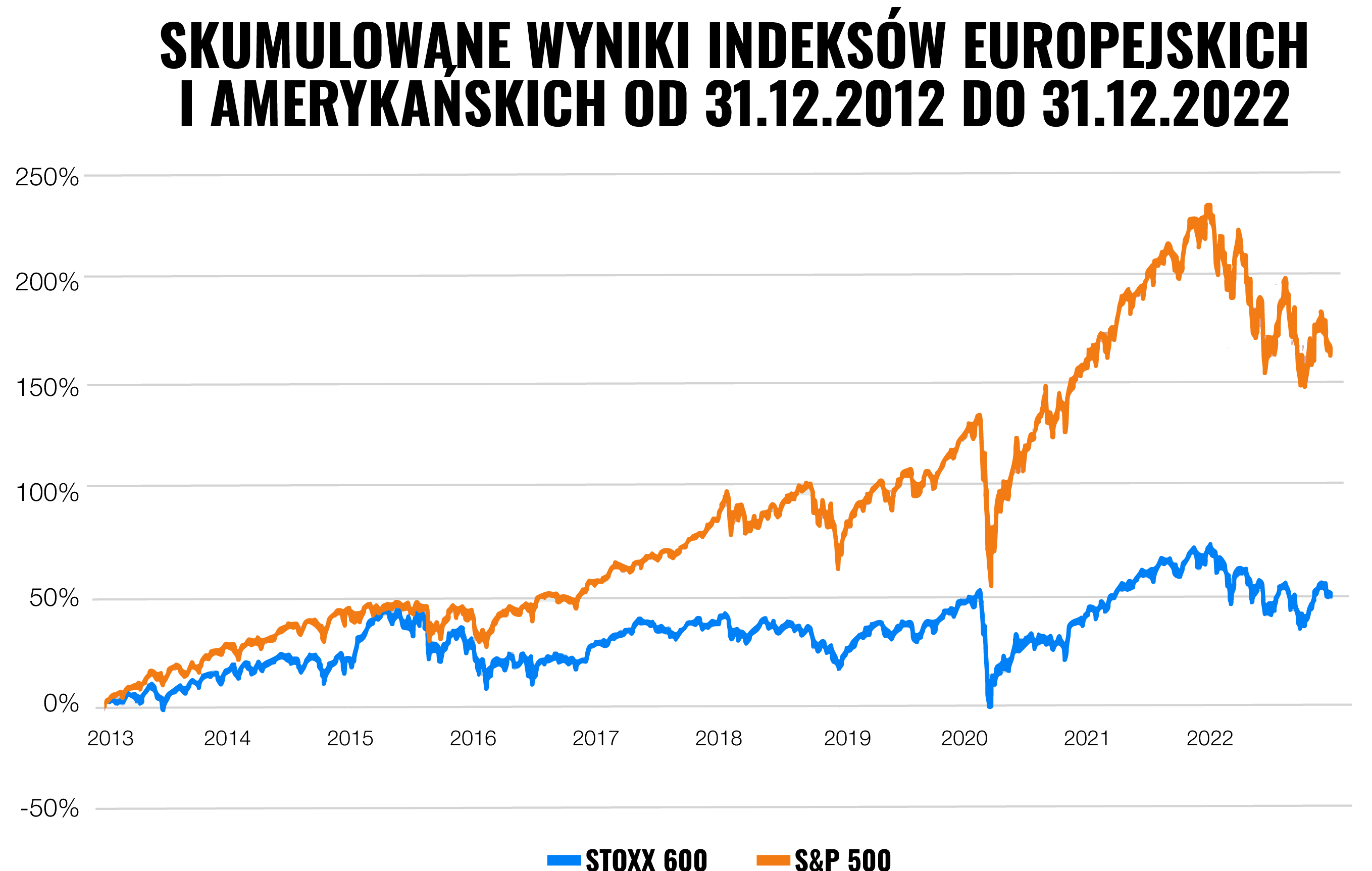

W ciągu ostatniej dekady supergwiazda amerykańskiego rynku akcji zajmowała ważne miejsce w świecie inwestycji. Średnia stopa zwrotu indeksu S&P 500, obejmującego duże amerykańskie spółki, przekroczyła 10% rocznie w okresie 10 lat kończącym się w grudniu 2022 roku. W tym samym okresie europejskie akcje przyniosły w ujęciu rocznym połowę tego zwrotu.

Uwaga: Wykres przedstawia stopy zwrotu wynikające ze zmian cen akcji wchodzących w skład indeksu. Nie uwzględnia on zatem zysków z wypłat dla akcjonariuszy (np. dywidend). Całkowity zwrot z indeksów był zatem w tym okresie wyższy.

Wielu inwestorów zastanawia się zatem, czy warto w ogóle inwestować w regionach innych niż Stany Zjednoczone. Jeśli mają one niższą długoterminową stopę zwrotu, stanowią niepotrzebne obciążenie portfela w porównaniu do zwykłej inwestycji w indeks S&P 500. Otrzymywaliśmy również pytania od klientów, czy oferujemy portfele Finax bez europejskich akcji.

Pokusa ograniczenia dywersyfikacji w oparciu o najnowsze wyniki może pojawiać się całkiem często. Przed początkiem 2022 r. spotkaliśmy się z silną presją, aby zwiększyć udział akcji technologicznych, których ceny rosły wówczas jak szalone. Wielu inwestorów jest niezadowolonych z inwestowania na rynkach wschodzących, które w ciągu ostatniej dekady nie rozwijały się znacząco. Z kolei po niedawnej wyprzedaży na rynku obligacji obserwujemy zwiększone zainteresowanie zmianą strategii na bardziej dynamiczne, czyli te z mniejszym udziałem obligacji.

Od początku stagnacji rynkowej, czyli w ciągu ostatnich 1,5 roku, coraz częściej usłyszeć można, że zdywersyfikowane portfele sprawdzają się tylko w czasie hossy. Jeśli ceny na rynkach pozostają bez większych zmian, taka strategia gwarantuje miesiące lub lata niskich zwrotów. Jako alternatywę sugerują skoncentrowane inwestycje w kilka tytułów w nadziei, że wskoczą one na trend wzrostowy pomimo słabych nastrojów rynkowych. Przez większość czasu w ten sposób inwestuje z resztą Berkshire Hathaway, firma Warrena Buffetta.

Impreza, która chyli się ku końcowi

Prawdopodobnie nie zaskoczy Cię, że w Finax zalecamy oparcie się takim pokusom i utrzymanie szerokiej dywersyfikacji portfela. Alokacja pieniędzy powinna zawsze odpowiadać Twojej długoterminowej strategii inwestycyjnej (tj. horyzontowi inwestycyjnemu, stosunkowi do ryzyka itp.).

Na przykład, jeśli nie boisz się spadków koniunktury i planujesz inwestować przez dziesięciolecia, możesz trzymać wszystkie swoje pieniądze w akcjach. Jeśli potrzebujesz pieniędzy w ciągu kilku lat, możesz zmniejszyć ryzyko, łącząc akcje i obligacje. Nie warto dostosowywać tej alokacji do najświeższych doświadczeń.

W rzeczywistości dywersyfikacja ma dwie podstawowe zalety:

- Ograniczenie ryzyka: kryzysy uderzają w różne regiony lub rodzaje aktywów z różną siłą. Jeśli wartość jednego z nich gwałtownie spadnie, inne mogą „zamortyzować“ ten spadek. Ograniczy to ogólny spadek wartości portfela, ułatwiając przetrwanie spadków również mentalnie (w końcu łatwiej jest spojrzeć na krótkoterminową stratę 10% niż 30%). Jednocześnie szybciej można powrócić „na plus“.

- Przechwytywanie wzrostu: tytuł „supergwiazdy“ rynku zdobywają w różnych latach różne regiony i różne aktywa. W każdej dekadzie wartość niektórych rośnie powyżej średniej, innych zaś zatrzymuje się w miejscu. Dzięki szerokiej dywersyfikacji masz pewność, że część Twoich środków zostanie zainwestowana w „zwycięzcę“. Innymi słowy, zmniejszasz szanse na to, że cały swój majątek zainwestujesz w inwestycję, która stanie w miejscu.

Takie podejście nie jest oczywiście idealne. Trzymając cały rynek, siłą rzeczy kupujesz te jego części, które w danym okresie będą radzić sobie gorzej. W danym roku można usłyszeć o inwestorach, którzy kupili zwycięski segment i zarobili więcej niż rynek. Trzymając portfel o strukturze rynkowej, zarabiasz średnią rynkową stopę zwrotu, a pobić ją możesz tylko poprzez skoncentrowane inwestycje w określone tytuły lub segmenty.

Zasady te zostały potwierdzone w niedawnym badaniu opublikowanym w The Journal of Portfolio Management. Choć jego autorzy przyznają, że w ciągu ostatnich 30 lat amerykańskie akcje osiągnęły lepsze wyniki niż reszta rynków, nadal argumentują za znaczeniem dywersyfikacji. Korzystając z danych, pokazują, że jedną z jej największych zalet jest większa przewidywalność długoterminowych zwrotów.

Wynika to z faktu, że minimalizuje ona szansę na to, że po wielu latach inwestowania nadal będziesz na minusie, jeśli na jednym z lokalnych rynków będzie trwała bessa. Tak więc, chociaż zmniejszy to szansę na zarobienie ponadprzeciętnych 15% w skali roku przez następne 10 lat, ograniczy również prawdopodobieństwo, że zarobisz w tym okresie tylko 4% w skali roku. A jeśli Twoim celem jest odpowiedzialne budowanie majątku, ograniczenie takiego ryzyka z pewnością nie powinno być zaniedbywane.

Ograniczanie dywersyfikacji w oparciu o doświadczenia z przeszłości może być bronią obosieczną. Im lepiej dany rodzaj inwestycji radził sobie w ostatnich latach, tym bardziej prawdopodobne jest, że jego cena jest zawyżona. Wynika to z faktu, że wielu inwestorów kupuje je "dla bezpieczeństwa", a kiedy wspólnie zdają sobie sprawę, że wartość bazowa (np. rentowność spółki) wcale nie odpowiada cenie, mogą nastąpić lata stagnacji.

I odwrotnie, w przypadku inwestycji, które notorycznie osiągały gorsze wyniki, rośnie prawdopodobieństwo, że są one sprzedawane po zbyt niskiej cenie w stosunku do ich wartości bazowej. W rzeczywistości inwestorzy niechętnie inwestują w nie pieniądze ze względu na ich słabe wyniki w przeszłości. Jeśli jednak nagle zdadzą sobie sprawę, że są one niedowartościowane, nastąpi gwałtowny wzrost.

Jeśli więc przenosisz środki na podstawie wyników z przeszłości, ryzykujesz, że przeniesiesz fundusze z niedowartościowanych do przewartościowanych sektorów i niepotrzebnie stracisz pieniądze. Przyjdziesz na imprezę dopiero, gdy będzie się ona kończyć. Jedzenia i napojów już nie ma, ludzie powoli rozchodzą się do domów, muzyka zamilkła. Zyski zostały już rozdane, a Ty możesz co najwyżej zaangażować się w poranne sprzątanie.

Europejskie rynki ożyły

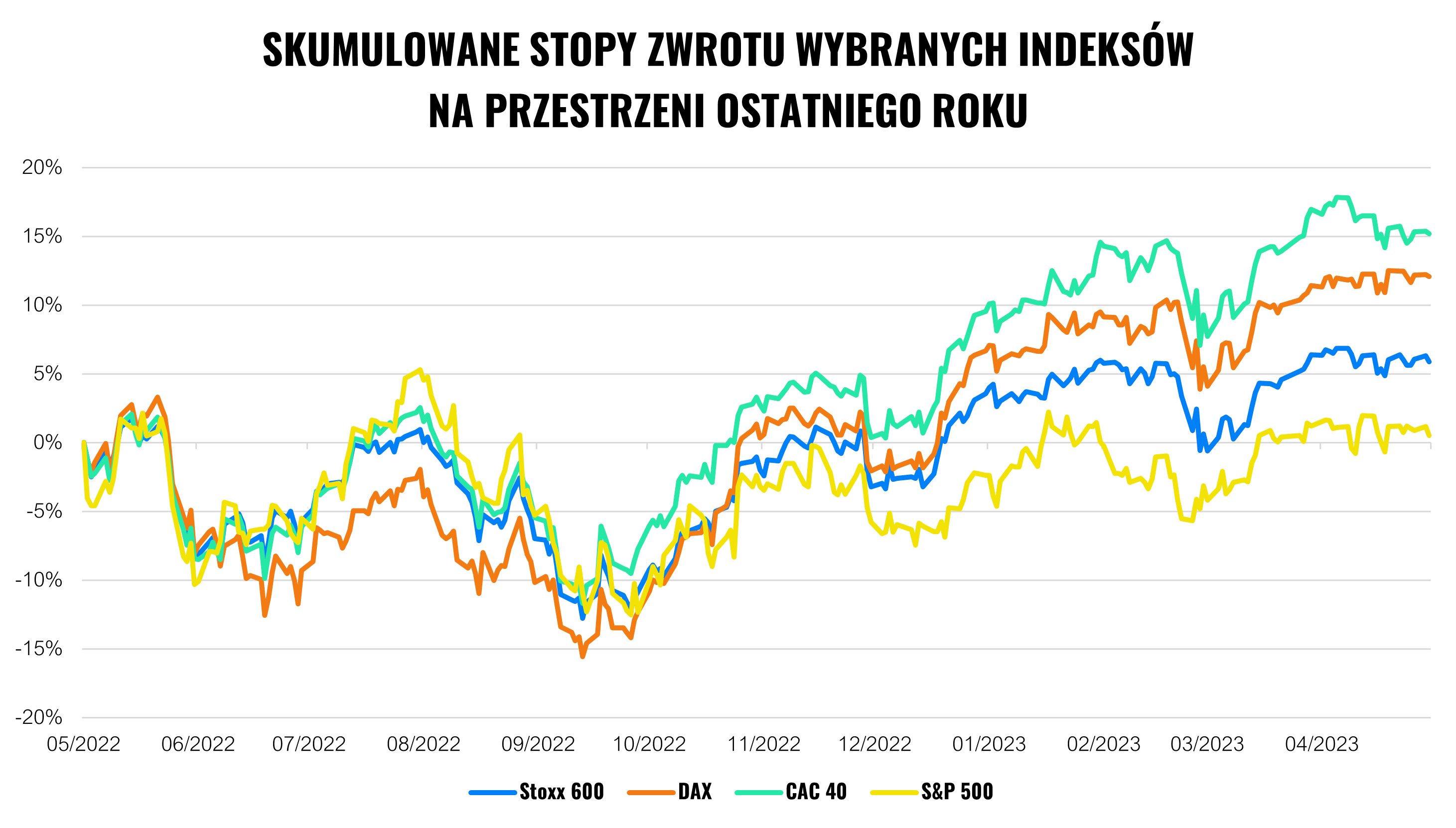

Ostatnie wydarzenia rynkowe tylko potwierdzają prawdziwość tych zasad. Indeks S&P 500 utrzymuje się na tym samym poziomie od zeszłego lata, zarabiając około 0,5% w ciągu ostatnich 12 miesięcy (ponownie - należy pamiętać, że te stopy zwrotu nie obejmują m.in. dywidend).

Z drugiej strony, kilka europejskich indeksów odnotowało znacznie większe wzrosty – np. szeroki indeks Stoxx 600 był na plusie o prawie 6% w ciągu ostatniego roku - a węższe indeksy, takie jak niemiecki DAX i francuski CAC 40, zarobiły jeszcze więcej (odpowiednio 12,1% i 15,2%). Niektóre z nich odnotowały w ostatnich miesiącach rekordy wszech czasów.

Kto przewidziałby to rok temu? Jeszcze w ubiegłe lato rozmawialiśmy o długiej historii nieprzekonujących wyników w tym regionie, szalejącej na jego wschodzie wojnie i zmartwieniach mieszkańców, czy zimą wystarczy gazu do ogrzewania. Dziś europejskie akcje ciągną w górę zyski globalnych inwestorów.

Powodów jest kilka. Niepodziewanie szybko znaleźliśmy alternatywnych dostawców gazu, a dzięki łagodnej zimie przetrwaliśmy kryzys energetyczny przy minimalnych stratach. Zyski przedsiębiorstw wykazały godną podziwu odporność na inflację i rosnące stopy procentowe. Bliskie stosunki handlowe z Chinami przyniosły nacisk na zniesienie ograniczeń antypandemicznych w tym kraju.

W inwestowaniu tak już bywa. „Pewne“ i szeroko oczekiwane wydarzenia nie następują albo nie mają odzwierciedlenia w cenach akcji. Dziś nikt nie prosi nas o wycofanie europejskich akcji z naszych portfeli.

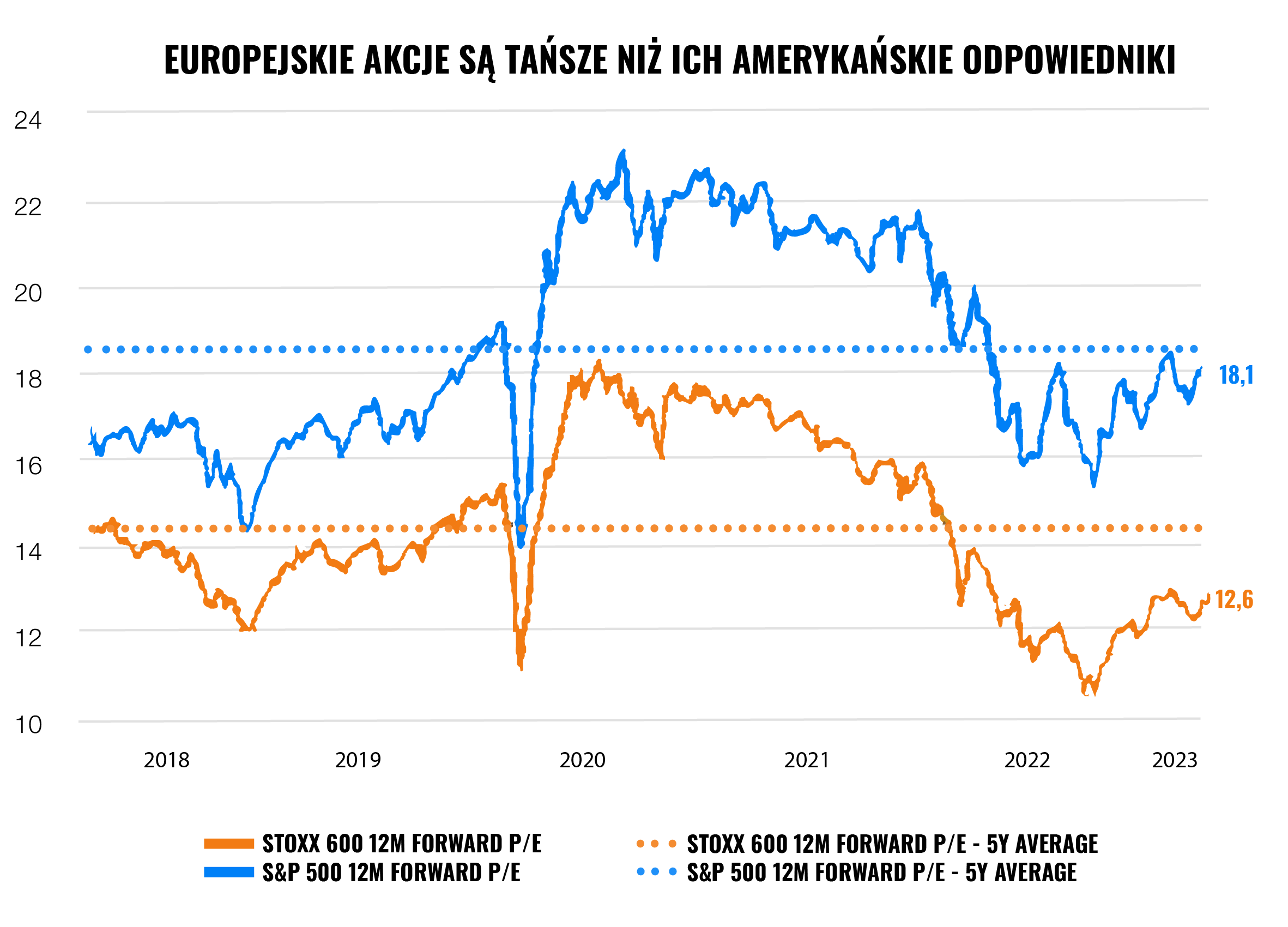

Niewykluczone, że Europa w ciągu najbliższych kilku lat utrzyma swoją przewagę. W czasach wysokich stóp procentowych lepiej radzą sobie inwestycje wartościowe, które są bardziej rozpowszechnione w Europie. Indeksy amerykańskie są zdominowane przez akcje spółek technologicznych, których wartość jest wrażliwa na rosnące stopy procentowe.

Załóż konto i zacznij inwestować już dziś

Ponadto inwestorów na stary kontynent może przyciągać atrakcyjny stosunek cen akcji do zysków przedsiębiorstw. Na poniższym wykresie widać, że te same zyski można kupić po znacznie niższej cenie w Europie.

Nie oznacza to, że europejskie akcje na pewno będą nadal osiągać lepsze wyniki niż reszta świata. Oczywiście, może być wręcz odwrotnie. I na pewno nie oznacza to, że koniecznie teraz należy inwestować w same europejskie akcje. Świetnie ilustruje to jednak fakt, że tytuł najlepiej prosperującej inwestycji często przejmuje ta część rynku, o której nikt rozsądny by nie pomyślał. I właśnie dlatego należy dywersyfikować swoje inwestycje.

Powtarzający się schemat

Ten przykład jest daleki od wyjątkowości. Historia wielokrotnie pokazała nam, dlaczego nie powinniśmy ograniczać dywersyfikacji w oparciu o zwroty z ostatnich 10 lat.

Dla przykładu, w 2021 r. panowała moda na akcje spółek technologicznych. Otrzymaliśmy wówczas wiele próśb o zwiększenie ich wagi w portfelach Inteligentnego Inwestowania. Tymczasem rosnące stopy procentowe zdziesiątkowały ten sektor w ciągu kilku miesięcy, a amerykański indeks technologiczny Nasdaq spadł do tej pory o 25% od ostatniego szczytu (znacznie więcej niż inne wspomniane indeksy).

Odwrotnie może z kolei w ciągu najbliższych kilku lat wyglądać kwestia obligacji. Dzięki rosnącym stopom procentowym, z roku na rok oferują one atrakcyjne zwroty. Widzimy jednak raczej odwrotne zachowanie ludzi, z funduszami obligacji doświadczającymi odpływów na rzecz funduszy akcji.

Uzasadnienie dla dywersyfikacji pokazują również dane historyczne. Poniższy wykres porównuje wyniki amerykańskich rynków akcji i pozostałych krajów rozwiniętych reprezentowanych przez indeks MSCI EAFE Net Total Return Index. Indeks ten obejmuje 21 rynków rozwiniętych z regionu Europy, Pacyfiku i Azji.

Widać na nim, że miano silniejszego regionu jest regularnie rotowane, a zanim rozpoczęła się obecna era amerykańskich akcji, jeszcze częściej zdarzało się, że akcje z innych krajów rozwiniętych osiągały lepsze wyniki.

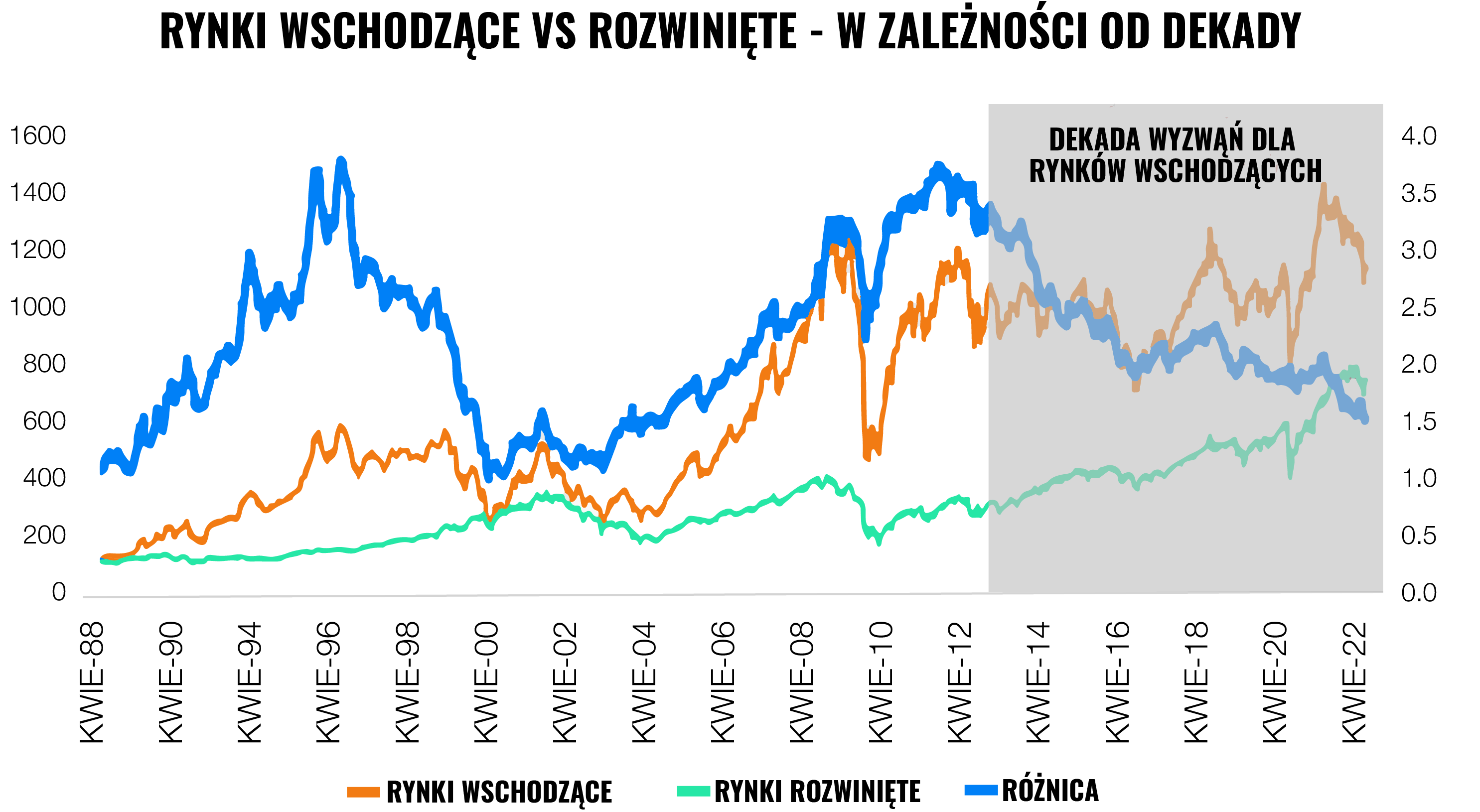

To samo dotyczy inwestycji na rynkach wschodzących. Poniższy wykres porównuje skumulowane wyniki indeksów akcji rynków rozwiniętych i wschodzących.

Widać, że pomimo słabych zwrotów w ciągu ostatniej dekady, rynki wschodzące absolutnie zdominowały poprzednie dwie. Gdybyś zainwestował(-a) w portfel składający się z obu indeksów pod koniec lat 80-tych, rynki wschodzące nadal ciągnęłyby w górę Twoje średnie wyniki (w porównaniu z inwestycją rozłożoną tylko pomiędzy kraje rynków rozwiniętych).

Wykres ten pokazuje również drugą stronę medalu amerykańskich akcji. W 2010 r. miały one za sobą straconą dekadę, gdyż od 2000 r. nic nie zarobiły. Wiele osób solidnie sparzyło się na inwestycjach w akcje podczas kryzysu z 2008 roku i przez kolejne lata unikało giełdy na Wall Street jak diabeł święconej wody.

Dziś wiadomo, że ta „przeklęta“ inwestycja odniosła taki sukces w kolejnej dekadzie, że wielu inwestorów nie chce dziś trzymać niczego innego. Nie kupuj więc tylko zwycięzców z przeszłości; nowi liderzy to często „przeklęte“ wcześniej inwestycje.

Czego nie próbowaliśmy powiedzieć

Podsumowując, chciałbym jeszcze ostrzec, że te przykłady trzeba brać z pewnym dystansem. Nie próbowałem powiedzieć, że akcje amerykańskie są złą inwestycją. W dłuższej perspektywie to nadal najlepiej radząca sobie klasa aktywów, której dominacja nie musi ulec zmianie.

Podobnie, nie próbowałem powiedzieć, że europejskie akcje z pewnością odnotują ponadprzeciętne zwroty w ciągu najbliższych kilku lat i powinieneś przenieść na nie wszystkie swoje pieniądze. Wręcz przeciwnie, przykłady w tym artykule miały po prostu pokazać, że rynek często całkowicie wywraca do góry nogami nasze założenia dotyczące najlepszych inwestycji.

To samo dotyczy obligacji. Chociaż obecnie przynoszą one ponadprzeciętne zwroty, w dłuższej perspektywie nadal stanowią klasę aktywów o niższych oczekiwanych zwrotach niż akcje. Jeśli masz dziesięciolecia na pomnożenie swojego majątku i możesz tolerować sporadyczne spadki koniunktury, nadal lepiej jest mieć portfel akcji. Jeśli gonisz za szybkim zyskiem w przekonaniu, że obligacje będą lepsze od akcji przez wiele lat, możesz być rozczarowany, przegapiwszy silne ożywienie na giełdzie.

Wreszcie, co nie mniej ważne, nie próbowałem powiedzieć, że nie można pokonać rynku, wybierając pojedyncze pozycje. Zawsze znajdzie się kilku inwestorów, którzy odniosą sukces. Statystyki pokazują jednak, że jest to niewielki ułamek tych, którzy próbują. Czy wierzysz, że jesteś nowym Warrenem Buffettem? Pamiętaj, że nadmierna pewność siebie jest udokumentowanym błędem inwestycyjnym w finansach behawioralnych.

Jeśli nie, skorzystaj z magii dywersyfikacji. Nigdy nie wiesz, która inwestycja utrzyma trend wzrostowy. Jeżeli będziesz trzymać je wszystkie, Twój udział w zyskach Cię nie ominie. A w międzyczasie możesz skupić się na zwiększaniu dochodów i rozwoju osobistym w obszarze, który Cię interesuje.

App Store

App Store

Google Play

Google Play

Trudność

Trudność