Ako funguje rebalansing v praxi?

Bezprecedentná pandémia vírusu COVID-19 nepreverila po finančnej stránke len kvalitu osobných financií ľudí a nervy investorov, ale aj samotné investičné stratégie, Finax nevynímajúc.

Prudký prepad akciových trhov viedol k prvému veľkému rebalansingu portfólií Finaxu. Prebehol na 2747 účtoch inteligentných investorov čím sa dotkol takmer polovice aktívnych klientov v čase jeho realizácie.

Čo je rebalansing, prečo ho robíme, ako funguje a aké prínosy ponúka inteligentným investorom?

Načasovanie rebalansingu

Načasovanie rebalansingu bolo z pohľadu vývoja trhov v tomto roku skvelé. Aktivovaný bol začiatkom druhej polovice marca, teda pár dní pred nájdením dna akciovými indexmi. Investičný deň pripadol na 16.3.2020.

Vtedy sme ešte uplatňovali dvojtýždňovú frekvenciu obchodov, ktorá ale v tomto prípade neohrozila dobré načasovanie rebalansingu. Väčšina akciových indexov našla doterajšie dno v koronakríze nasledujúci deň po rebalansingu alebo pár dní na to.

Za normálnych okolností rebalansing vykonávame počas investičných dní, kedy realizujeme základné nákupy a predaje ETF v portfóliách. Vzhľadom na to, že išlo o prvý masívny rebalansing týkajúci sa veľkého počtu investičných účtov, teda o prvú poriadnu skúšku ohňom, jeho realizáciu sme pre istotu vyčlenili na samostatný deň. Prebehol nasledujúci deň po investičnom dni, t.j. v stredu 17.3.2020.

Systémovo, ale aj z hľadiska predpokladov investičnej stratégie všetko prebehlo v poriadku. Nastavenia rebalansingu fungujú podľa predpokladov. Každý ďalší rebalansing bude vykonaný už v rámci investičného dňa.

Prečo rebalansujeme portfóliá?

Dnes, s odstupom času od vykonania rebalansingu, vieme na reálnej praxi vyhodnotiť, aké prínosy má pre samotné portfóliá. Prvoradou a nepopierateľnou úlohou rebalansingu je zachovať rizikovosť portfólií na vhodných úrovniach pre samotného investora.

Vývojom portfólia v čase a rôznou výkonnosťou jednotlivých tried aktív sa jeho zloženie mení, ako aj ukazujeme ďalej v článku na konkrétnom príklade.

Môže sa tak stať, že podiel dynamických nástrojov výrazne narastie, čím sa portfólio stane rizikovejšie a nevhodné pre klienta. Naopak, poklesom hodnoty akciových investícií môže byť portfólio zbytočne konzervatívne, a tým skomplikovať klientovi dosiahnutie investičných cieľov.

Našou povinnosťou je udržať riziko investície na úrovni zodpovedajúcej rizikovému profilu klienta a jeho cieľu. Rebalansing slúži v prvom rade k tomuto účelu.

Všetkých nás ale zaujíma, či rebalansing aj zvyšuje výnos portfólií tak, ako proklamujeme. Práve tento fakt sme preverili na vývoji skutočného účtu nášho klienta.

Ukážka rebalansingu na skutočnom účte klienta Finaxu

Konkrétne ide o inteligentného investora, ktorý si u nás otvoril účet začiatkom februára tohto roka, kedy vložil jednorazovú investíciu do portfólia Finax 70% akcie a 30% dlhopisy. Prostriedky boli zainvestované v polovici mesiaca (17.2.), pár dní pred dosiahnutím vrcholu svetovými akciami.

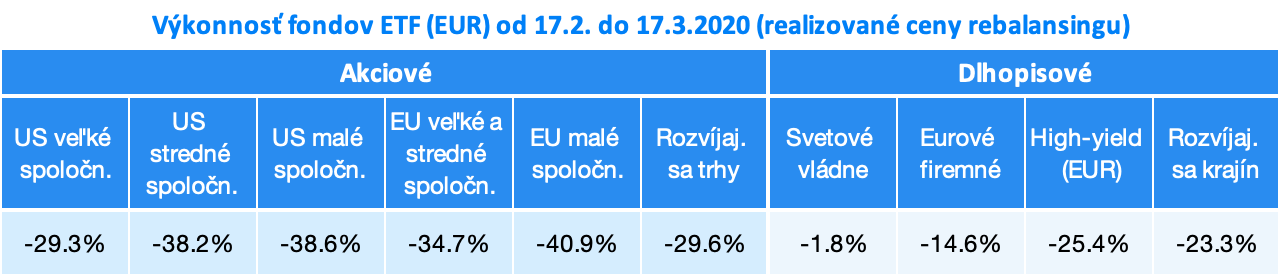

Tabuľka zobrazuje zmenu hodnoty jednotlivých 10 fondov ETF tvoriacich portfólio klienta v nasledujúcich štyroch týždňoch. Pohyby finančných trhov v dôsledku prepuknutia pandémie koronavírusu boli skutočne obrovské a dovtedy nepoznané. Ide o najprudší prepad trhov v ich modernej histórii.

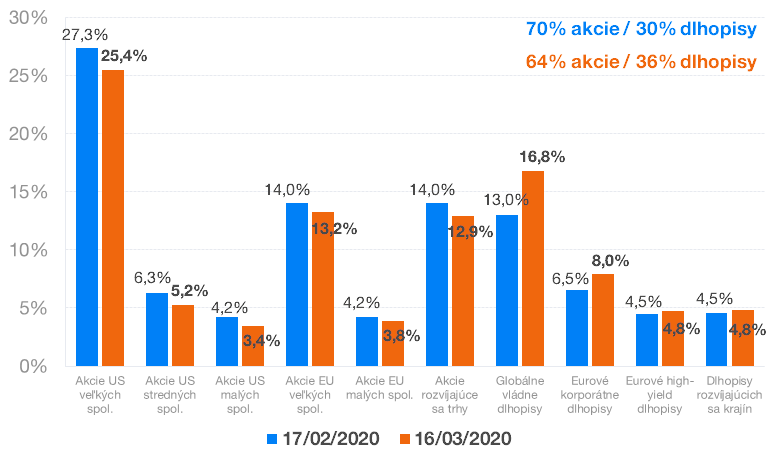

Graf ukazuje, ako sa v dôsledku týchto pohybov jednotlivých fondov zmenilo zloženie portfólia. Zmena je s ohľadom na krátky čas jej priebehu skutočne výrazná. Práve výraznejšie vychýlenie skladby portfólia viedlo k aktivácii rebalansingu už mesiac po úvodnom zainvestovaní.

Ako prebieha rebalansing?

Z grafu je zrejmé, že v rámci rebalansingu sa odpredala časť všetkých štyroch dlhopisových fondov a dokupovalo sa všetkých šesť akciových fondov. Po výraznejšom poklese akcií v porovnaní s dlhopismi boli akciové ETF podvážené oproti optimálnemu zloženiu a dlhopisové fondy naopak prevážené. Podiel akcií poklesol zo 70% na 64%.

Oranžové stĺpce vyjadrujú podiel daného ETF v čase rebalansingu a modré stĺpce v deň prvotného zainvestovania. Modré váhy zodpovedajú tzv. optimálnemu zloženiu, na ktoré sa portfólio vracia rebalansingom.

Pri fondoch, kde je váha väčšia oproti optimálnej (počiatočnej) alokácii, teda oranžový stĺpec prevyšuje modrý, sa časť podielov odpredá a pri ETF, kde je oranžový stĺpec nižší ako modrý, sa podiely dokúpia, aby váha dorovnala optimálnu skladbu vyjadrenú modrým stĺpcom.

Rebalansingom sa prirodzene dokupujú najviac prepadnuté aktíva, teda tie, ktoré podľa predchádzajúcej tabuľky zaznamenali najväčšie straty. Tým je relatívny rozdiel ich aktuálnej váhy oproti optimálnej najväčší (rozdiel medzi oranžovým a modrým stĺpcom). Konkrétne to boli akcie malých európskych a amerických spoločností a akcie stredne veľkých amerických firiem.

Predávajú sa naopak najviac zhodnotené alebo najmenej poklesnuté fondy. V tomto prípade išlo najmä o vládne dlhopisy. Prirodzene ide o ETF, ktorých poklesy boli najmenšie, čím ich váha v portfóliu vzrástla, ako ukazuje graf.

Daňový aspekt rebalansingu

V tomto prípade rebalansovanie portfólia nevytváralo klientovi daňovú povinnosť napriek nedodržaniu ročného časového testu (odpredaj prebehol po mesiaci od zainvestovania), po ktorom sú príjmy z ETF oslobodené od dane. Všetky fondy predávané v rámci rebalansingu boli ale v čase jeho realizácie v strate, teda klientovi nevznikol príjem z prevodu cenných papierov.

Zvýšil rebalansing výnos portfólia?

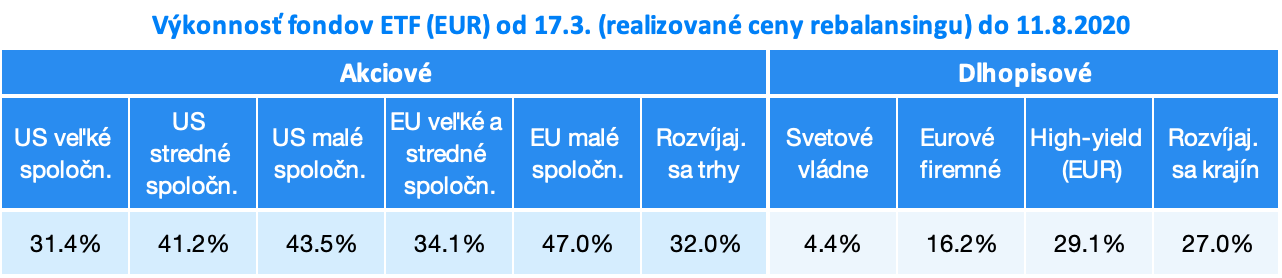

Ďalšia tabuľka odhaľuje eurové výnosy jednotlivých fondov ETF tvoriacich portfóliá Finax od vykonania rebalansingu 17.3. (realizované ceny) do 11.8.2020 (zatváracie ceny).

Už táto tabuľka zreteľne odzrkadľuje zmysel a prínosy rebalansingu z pohľadu výnosov. Všetky fondy, ktoré pri poklesoch trhov zaznamenali najväčšie prepady, počas návratu trhov zaknihovali najväčšie zisky.

Naopak, zisky fondov predávaných počas rebalansingu sú za uplynulých 5 mesiacov nižšie. Rebalansing zvýšil váhu práve fondov, ktoré rástli viac, a znížil váhu fondov, ktoré v ďalšom období výkonnostne zaostali.

Zároveň vykonal to, k čomu sa väčšina investorov vplyvom emócií neodhodlá. Po prepade trhov predal konzervatívne nástroje a prikúpil lacné rizikové aktíva.

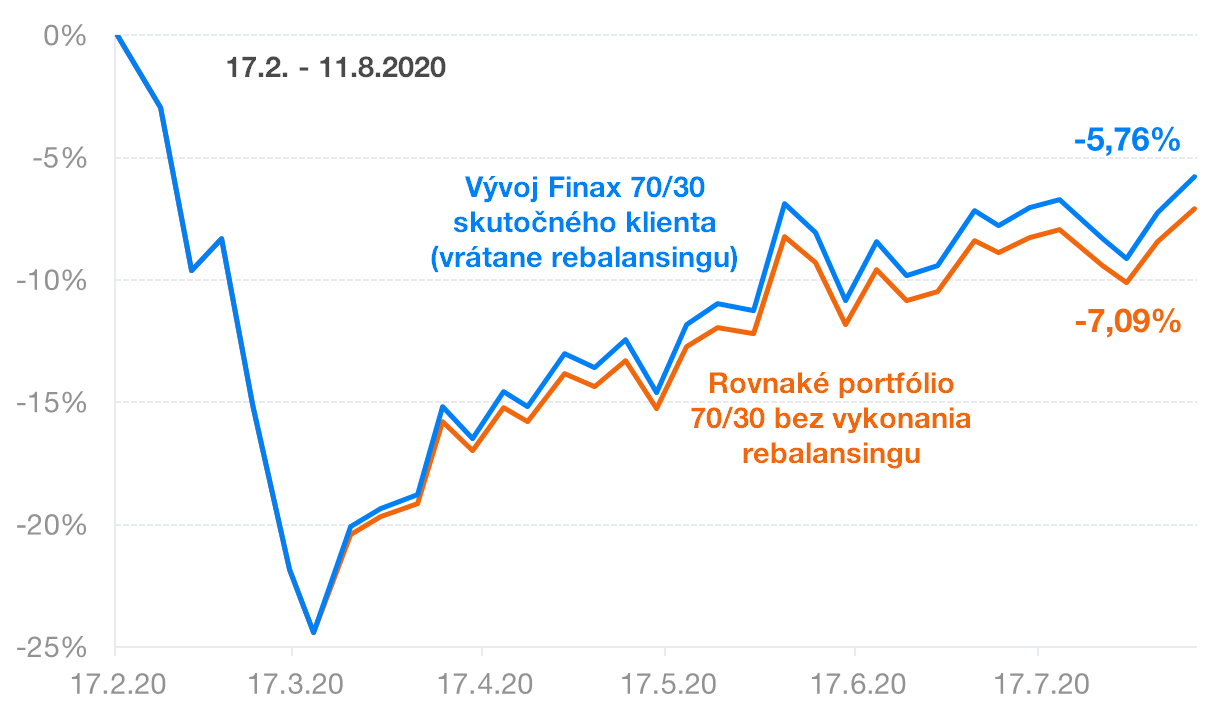

Celkový vývoj skutočného portfólia klienta Finaxu s jednorazovou investíciou sme porovnali s rovnakým portfóliom, do ktorého by sa ale nijakým spôsobom nezasiahlo. 17.2. sa identicky nakúpili fondy a portfólio nechalo bežať bez jeho rebalansovania.

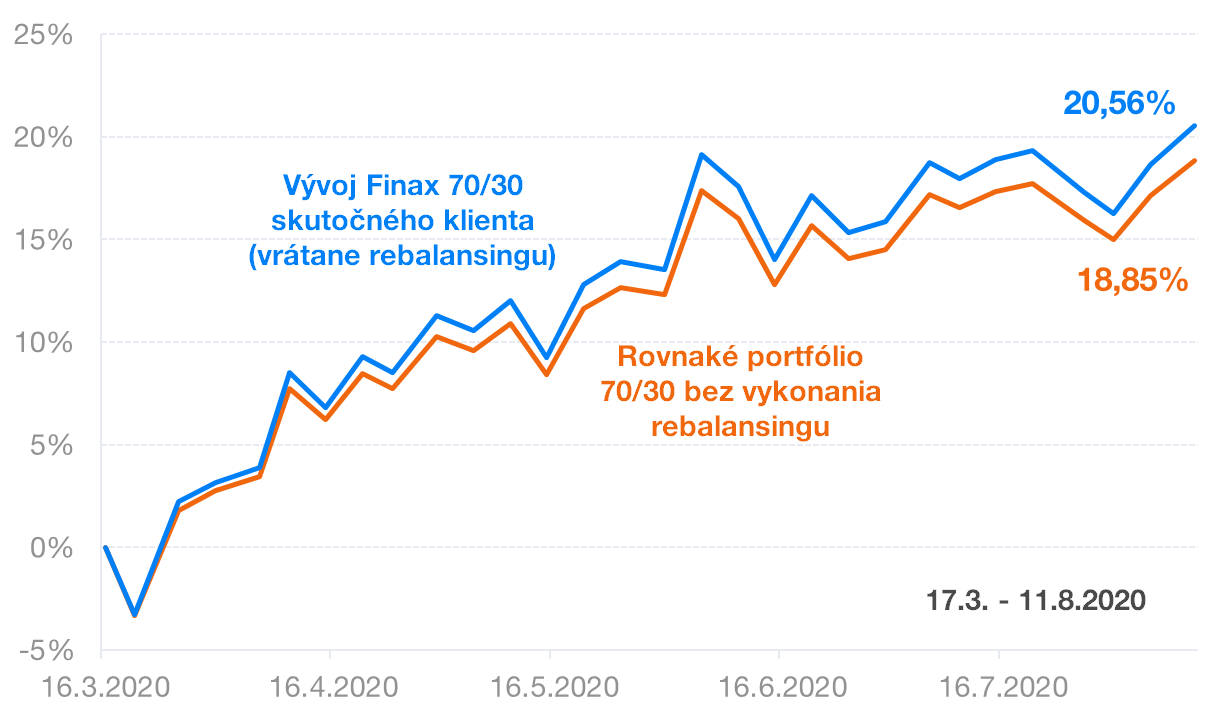

Výsledok rebalansingu na takom krátkom horizonte prekvapil i nás. Rozdiel výkonnosti rebalansovaného a nerebalansovaného portfólia predstavuje slušných 1,33 percentuálneho bodu za necelého pol roka.

Vývoj týchto dvoch portfólií ukazuje nasledujúci graf. Modrá krivka reprezentuje skutočný vývoj portfólia klienta Finaxu a oranžová rovnaké portfólio bez vykonania rebalansingu 17.3.2020.

Z grafu je zreteľné, že do rebalansingu sa obe portfólia vyvíjali identicky. Zmenu v ich vývoji vyvolal až rebalansing, ktorý odlíšil skladbu portfólií. Kým podiel rizikových aktív v rebalansovanom portfóliu vzrástol, v nerebalansovanom zostal podvážený.

Upozornenie: Minulé výsledky nie sú zárukou budúcich výnosov a výsledkom vašej investície môže byť aj strata. Informujte sa, aké riziká podstupujete pri investovaní.

Portfólio 70/30 síce ešte nedokázalo vymazať kompletne straty, no portfóliu s vykonaným rebalansingom sa zreteľne darí lepšie.

Nasledujúci graf zobrazuje vývoj týchto dvoch portfólií len od 17.3., kedy na skutočnom účte prebehol rebalansing. Od tohto dátumu rozdiel vo výkonnosti činí až 1,71 percentuálneho bodu.

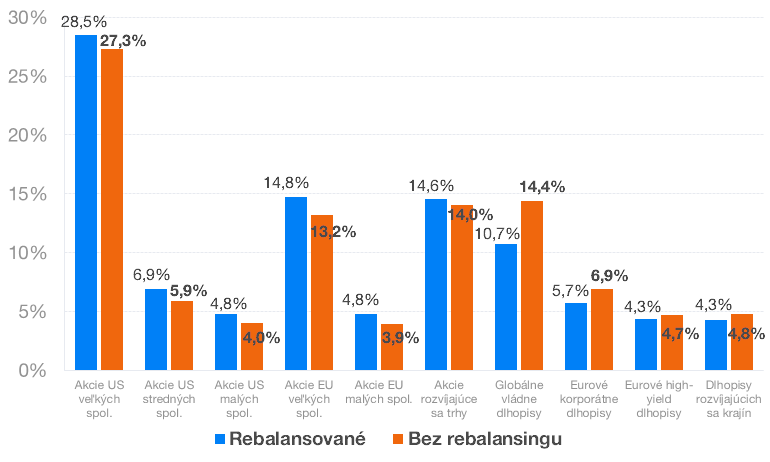

Zaujímavé je pozrieť sa aj na rozdiel v zložení týchto dvoch portfólií k 11.8.2020 v ďalšom grafe. Odlišujú sa len v aplikácii automatizovaného riadenia na jednom a nezasahovaní na druhom portfóliu.

Získajte vyššie výnosy

Vyskúšajte lacné fondy ETF bez daní z výnosov.

Rebalansing funguje a predstavuje významnú konkurenčnú výhodu Finaxu

Rebalansing sa právom považuje za neoddeliteľnú súčasť pasívneho investovania. Jeho úlohou je udržiavanie zloženia portfólia v optimálnej skladbe, a tým zachovanie jeho rizikovosti na vhodnej úrovni. Okrem toho dokáže zvýšiť výnosnosť portfólia a znížiť jeho riziko.

Na príklade konkrétneho účtu klienta Finaxu sme jednoznačne preukázali, že rebalansing skutočne dodáva investíciám tieto benefity.

Z výsledkov rebalansingu vyplýva niekoľko dôležitých záverov pre každého inteligentného investora i potenciálneho klienta Finaxu.

Upozorňujeme, že u každého klienta rebalansing vyzerá rozdielne. Uvedený príklad je jeden konkrétny účet na ilustráciu rebalansingu. Jednotlivé účty, na ktorých prebehol v marci rebalansing, mali v čase jeho realizácie rozdielne zloženie portfólií, podiel fondov bol rozličný, preto aj samotné obchody môžu byť iné, čo sa týka ich veľkosti, ale aj samotných cenných papierov.

Každý účet vo Finaxe je individuálny s rôznym dátumami investícií, tým pádom aj s rozdielnymi priemernými nákupnými cenami ETF. Zároveň na účtoch môžu byť uplatnené rôzne zľavy, ktoré odlišujú celkovú výšku nákladov. V dôsledku týchto faktov sa zloženie portfólia jednotlivých účtov v čase rebalansingu odlišuje.

Zároveň ide z pohľadu dlhodobej investície o veľmi krátky horizont pokrývajúci špecifickú periódu trhového vývoja. Uvedený príklad neznamená, že rebalansing každý rok zvýši výkonnosť v obdobnej miere.

Na dlhších horizontoch sa efekt rebalansingu viac priemeruje. Historicky na modelovanom vývoji našich portfólií k výkonnosti pridáva medzi 0,3% až 0,6% ročne v závislosti od investičnej stratégie a konkrétneho vývoja trhov počas sledovaného obdobia. Komplexnejšie informácie nájdete tu.

Založte si účet a začnite investovať ešte dnes

Kvalita investičného riešenia Finaxu

Doposiaľ nemáme vedomie, že by niektorý konkurenčný nástroj pasívneho investovania na slovenskom finančnom trhu ponúkal obdobný spôsob bezplatného automatizovaného rebalansingu.

Algoritmy našich systémov každý investičný deň prejdú všetky klientske účty a kontrolujú, či sa zloženie portfólií nevychýlilo v takej miere, aby aktivovalo rebalansing. Dopredu nikdy nevieme povedať, kedy dôjde k rebalansingu.

Viaceré firmy síce uvádzajú, že pravidelný rebalansing je súčasťou ich investičných stratégií, no v praxi zostáva len na papieri alebo jeho spôsob vykonávania je odlišný a menej efektívny, napr. v pevne stanovené dátumy alebo až príliš častý pri menších zmenách skladby portfólií.

Výkonnosť konkurenčných portfólií bude v dôsledku chýbajúceho efektívneho rebalansingu slabšia napriek tomu, že majú podobné zloženie ako stratégie Finaxu.

Nízke poplatky nie sú všetko

Na príklade sme ukázali, že poplatky nie sú ani pri pasívnom investovaní jediným faktorom určujúcim výsledok investície. Výnosy portfólií Finaxu vďaka unikátnemu rebalansingu pokojne prekonajú zhodnotenie aj naoko lacnejších produktov.

Účet klienta Finaxu za pol roka dosiahol výrazne vyššiu výkonnosť oproti nerebalansovanému portfóliu. Vyšší výnos už teraz kompletne pokrýva ročné náklady investície.

Poplatok za riadenie portfólia Finaxu plne zodpovedá kvalite poskytovanej investičnej služby. Čistá nákladovosť analyzovaného portfólia je v dôsledku prínosu rebalansingu výrazne nižšia ako samotná výška poplatku za riadenie portfólia.

Riadené portfóliá v porovnaní s individuálnymi účtami u brokerov

Uplatňovanie rebalansingu je jedným z hlavných argumentov zverenia správy investícií profesionálom.

Mnoho drobných investorov investujúcich na vlastnú päsť nedokáže správne vykonať rebalansing vo svojom portfóliu. Ďalší trhovú príležitosť a potrebu rebalansingu zameškajú alebo nestihnú.

Chýbajúca disciplína, podliehanie emóciám, nedostatočná alebo prehnaná starostlivosť o portfólio a nedodržiavanie základných investičných pravidiel sú dôvody horších dlhodobých výsledkov individuálnych investorov.

Častokrát je prekážkou efektívneho rebalansingu malá veľkosť portfólia drobného investora na individuálnom brokerskom účte, či nízky počet fondov v portfóliu.

Netreba ani zabúdať, že rebalansing portfólia predstavuje obchody s cennými papiermi. S tými sú spojené transakčné náklady. Individuálny rebalansing vždy niečo stojí, kým Finax ho ponúka zadarmo.

Aj pár klientov Finaxu sa počas koronakrízy pokúšalo časovať investície, či už výberom počas padajúcich trhov s cieľom vložiť opätovne prostriedky na nižších úrovniach alebo zmenou investičnej stratégie na konzervatívnejšiu s cieľom neskôr sa vrátiť do dynamického portfólia.

Neregistrujeme jediného, ktorému by sa to úspešne podarilo. Tí, ktorí sa vrátili do dynamického portfólia, tak spravili na vyšších úrovniach trhov, teda na tejto aktivite prerobili.

Mnohí drobní investori často nerozumejú argumentom, prečo sa im individuálne investovanie na konci dňa neoplatí napriek zdaniu, že investujú lacnejšie, lepšie a bezpečnejšie. Uplynulý vývoj portfólií Finaxu je dokonalým potvrdením výhod Inteligentného investovania.

Diverzifikácia zostáva kľúčovým parametrom úspechu investície

Ďalším dôležitým parametrom dobrej investície, ktorý tento rok finančné trhy potvrdzujú, je diverzifikácie portfólia. Investori majú často tendenciu viac sa prikláňať a preferovať aktíva s vyššou výkonnosťou v uplynulom období.

Ako ukázal aj tento článok, minulá výkonnosť nehovorí nič o budúcej. Od doterajšieho vyvrcholenia pandémie dosahujú vyššie výnosy práve predtým zatracované a výkonnostne zaostávajúce triedy aktív.

S takmer 2,5-ročnou históriou portfólií Finaxu môžeme konštatovať, že naše investičné stratégie fungujú podľa predpokladov, ktoré sme dlhé mesiace preverovali a testovali. Finax zostáva na slovenskom trhu bezkonkurenčným investičným riešením.

Daňový režim závisí od jednotlivých pomerov každého klienta a môže sa v budúcnosti meniť.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť