Akciové a dluhopisové indexy za sebou nemají dobrý rok. Rekordní inflace, zvyšování úrokových sazeb či energetická krize přispěly k tvorbě medvědích trhů, kdy indexy postupně sestoupily až o 20 %. Přestože se od tohoto bodu poněkud zotavily, většina významných indexů ve srovnání s lednem minulého roku stále vykazuje ztrátu.

V takových časech se mnoho investorů zamýšlí, jestli by nebylo lepší držet úspory v aktivně řízených fondech. V době dlouhé krize přece neakceptují automatickou ztrátu, takže by mohly získat lepší výsledky.

Je proto dobré si připomenout, jak se na horizontech obsahujících krizi daří aktivně řízeným fondům porážet trh. Studie od S&P Dow Jones Indices jim vystavila vysvědčení za posledních 5 let.

Zkoumala totiž, kolik z nich dokázalo během daného období každý rok přinést nadprůměrný výsledek. Její závěr je tak špatný, že to může být až zarážející: nedokázal to ani jeden z 2 132 zkoumaných fondů.

Dovednosti, nebo štěstí?

S&P Dow Jones Indices je americká firma, která sestavuje tržní indexy (neboli benchmarky). Jedná se o portfolio cenných papírů (např. akcií, dluhopisů), které představuje nějakou část trhu (případně celý trh). Známým příkladem je index S&P 500, který představuje trh velkých amerických firem.

Hodnota cenných papírů se mění, díky čemuž můžeme vypočítat výkonnost portfolia (kolik procent bychom vydělali, kdybychom do něj investovali). S&P Dow Jones Indices pravidelně porovnává výkonnost aktivně řízených podílových fondů vůči indexům reprezentujícím segmenty trhu, do kterých dané fondy investují.

Manažeři aktivních fondů se snaží nakupovat cenné papíry, které v budoucnu vydělají nadprůměrný výnos. Pokud se jim to daří, jejich procentuální výdělek bude vyšší než v případě srovnatelného indexu. V takovém případě říkáme, že fond „porazil trh“.

Přestože je to velmi náročné, trh lze porazit. Každý rok se někteří manažeři pyšní lepšími čísly než tržní indexy. Malému zlomku se to dokonce podaří při výkonnosti za delší období. Na horizontu posledních 20 let porazilo trh méně než 10 % amerických aktivně řízených fondů.

Důležitou otázkou ale je, jestli se to fondům podaří díky dovednostem jejich manažerů, nebo měly prostě jen štěstí. Pokud je to díky dovednostem, nadprůměrným fondům by se mělo dařit porážet trh pravidelně.

Představte si to na příkladu školy. Žáci s nadprůměrnými dovednostmi (paměť, logické myšlení, disciplína) dostanou jedničku na drtivé většině testů. Můžeme tedy očekávat, že jejich průměr známek na konci roku bude pravidelně patřit mezi nejlepší ve třídě.

Pokud jde spíše o štěstí, fondy nebudou trh porážet pravidelně. Jelikož je výsledek do velké míry náhodný, správce může během dvou let zaznamenat silný výsledek a během třetího roku příšernou ztrátu. Celkově se tedy do fondu investovat nevyplatilo, ačkoli se mohl dva roky pyšnit dobrými čísly.

Společnost S&P Dow Jones Indices v aktualizaci své pravidelné studie přinesla nová data k zodpovězení této otázky. Sledovala, kolik aktivně řízených amerických fondů dokázalo za posledních 5 let pravidelně přinášet nadprůměrný výsledek oproti svým konkurentům.

Jelikož průměrný podílový fond většinou trh neporazí, schopnost pravidelně porážet konkurenci může znamenat i schopnost pravidelně porážet trh, případně jej alespoň dorovnat. Výsledky studie tedy naznačí, zda se významnému počtu podílových fondů daří opakovaně konkurovat trhu.

Ani jeden z 2 132

Studie zkoumala všech 2 132 amerických aktivně řízených fondů. Vyloučila jen ty, které se zaměřují na úzké tržní segmenty nebo investují za půjčené peníze, čímž si zvyšují výnosy za cenu vyššího rizika.

Analytici S&P Dow Jones Indices vypočítali výkonnost všech fondů od června 2017 po červen 2022, tedy za posledních 5 let. Rozdělili ji podle let, takže u každého fondu tedy věděli, kolik procent vydělal v roce 2017, kolik v roce 2018 atd.

Potom se snažili zjistit pravidelnost v dosahování nadprůměrných výsledků. Na začátek vybrali 25 % nejvýkonnějších fondů za první rok (2017–2018). Následně zkoumali, kolik z těchto fondů se udrželo v nejlepší čtvrtině výkonností v každém z následujících 4 let. Nedokázal to ani jeden.

Autoři se tedy rozhodli zvolnit kritérium úspěchu a podívat se na to, kolika fondům se podařilo během každého ze zkoumaných 5 let udržet v nejlepší polovině výsledků. Zvládlo to MÉNĚ NEŽ 1 % všech fondů.

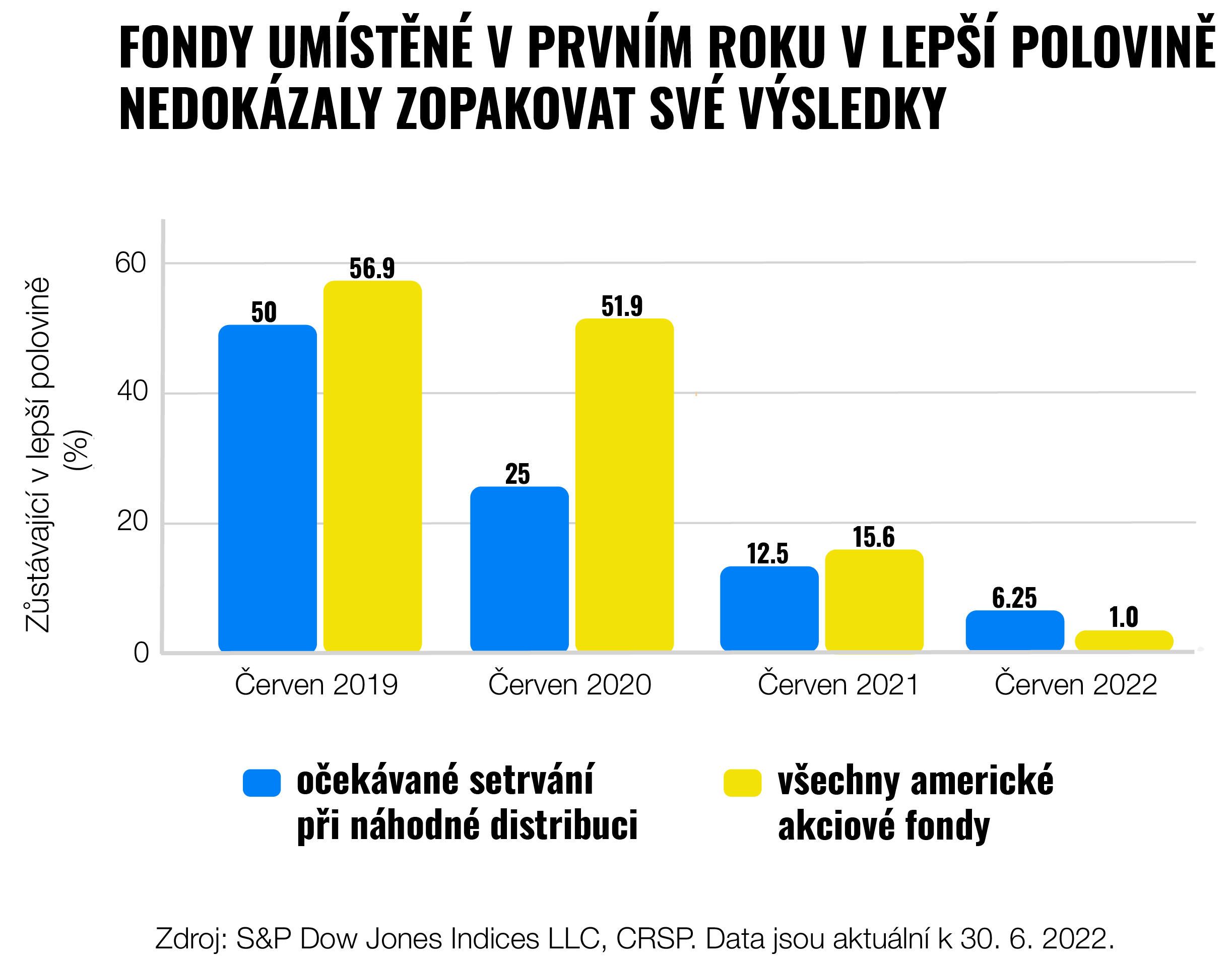

V grafu naleznete ilustraci výsledků pro podskupinu akciových fondů (nejsou v něm tedy zahrnuty všechny fondy jako u čísel výše). Můžete vidět, že na delších horizontech se procento fondů setrvávající v nejlepší polovině nápadně podobá procentu očekávanému při náhodné distribuci (v posledním roce je dokonce výrazně nižší).

Tyto výsledky silně naznačují, že výsledek investování při vybírání cenných papírů do velké míry určuje náhoda. Pokud by to bylo o dovednostech, pravděpodobně bychom viděli větší pravidelnost v dosahování nadprůměrných výsledků, protože by šikovní manažeři poráželi ty nešikovné.

Máte křišťálovou kouli?

Abyste porazili trh, musíte správně odhadnout budoucí ziskovost jednotlivých firem a cenu, kterou budou masy investorů ochotny platit za podíl na těchto ziscích. Výsledky studie od S&P Dow Jones Indices zdůrazňují, jak náročné je v dnešní době udělat správný odhad.

Trh je totiž velmi efektivní, jelikož odráží informace milionů lidí po celém světě. Je proto velmi obtížné přijít na myšlenku, která ještě nikoho jiného nenapadla, a není tak promítnuta v tržní ceně.

Aktivní investoři usilující o překonání tržních výnosů musí správně odhadnout, jak se budou masy lidí v budoucnu chovat, tedy jaké produkty si budou kupovat, jaký marketing na ně bude fungovat a které firmy si všimne nejvíce investorů. Toto chování je do velké míry iracionální a ovlivňováno náhodnými událostmi. Potvrzuje to i skutečnost, že ani nejlepší matematici či ekonomové na světě jej většinou správně neodhadnou.

A i kdybyste našli objektivně podhodnocenou akcii, stále nemáte vyhráno. K tomu, abyste vydělali, si to budou muset později uvědomit i ostatní investoři a začít ji ve velkém nakupovat, čímž vyženou cenu vzhůru a přinesou vám zisk. Ne vždy se to ale stává.

Stejná věc platí při pokusu spekulovat na pokles nadhodnocených akcií. Zbytek trhu ji totiž může nesmyslně nakupovat dál, čímž cenu dále nafoukne a přinese vám krátkodobou ztrátu, kterou váš rozpočet nemusí unést. Například Tesla dokázala prudce růst téměř dva roky, přestože její tržní hodnota byla ve srovnání s ostatními velkými automobilkami celou dobu absurdně vysoká. Rapidní pokles přišel až v roce 2022.

„Trh dokáže zůstat iracionální déle, než vy dokážete zůstat solventní.“

John Maynard Keynes

A nezapomínejme, že se vám to musí podařit několik let po sobě. I když zaznamenáte silný rok či dva, stále můžete během třetího roku špatně načasovat investici a o celý výdělek přijít.

Nakupte trh

Přestože každý rok existují aktivně řízené fondy, které porazí trh, je prakticky nemožné předem odhadnout, který z nich to bude. Jak jsme viděli, v jejich úspěchu hraje velkou roli náhoda.

Aktivně řízené fondy navíc potřebují platit analytiky a portfolio manažery, kteří vybírají cenné papíry do fondu. Jejich poplatky jsou proto často vysoké, což je významný důvod, proč většina výnosy zaostává za trhem.

Pro běžného člověka, který si chce zhodnocovat majetek a neztrácet nad penězi čas a nervy, je proto optimálnější řešení „nakoupit trh“.

Vyděláte tak jeho průměrné výnosy. Ty jsou v horizontu desítek let slušné, např. americký index S&P 500 vydělal za posledních 30 let průměrný roční výnos téměř 10 % (v průměru by se vám investovaný majetek zdvojnásobil zhruba každých 7 let).

Taková strategie je v souladu s dlouhodobými doporučeními mnoha odborníků, např. akademiků jako Paul Samuelson a William Sharpe či legendárního investora Warrena Buffetta.

„Nízkonákladový indexový fond je nejrozumnější investice pro většinu investorů.“

Warren Buffett

Docílit toho lze například investicí do portfolia indexových fondů s nízkým poplatkem. Ve Finaxu nabízíme 11 takových portfolií, přičemž každé je šité na míru investičnímu horizontu a postoji k riziku konkrétního investora. Účet lze otevřít za 5 minut přes appku nebo na webu.

Založte si účet a začněte investovat ještě dnes

Na této cestě se nemusíte bát ani tržních poklesů podobných tomu aktuálnímu. Studie pravidelně potvrzují, že se během krizí propadávají na konec žebříčku výkonností i aktivně řízené fondy, kterým se do té doby nadprůměrně dařilo. Krizi je zkrátka potřeba přečkat, protože trh se v minulosti vždy zotavil a dále vydělával.

App Store

App Store

Google Play

Google Play

Náročnost

Náročnost