Rozložení portfolia mezi množství firem, zemí a tříd aktiv plní při investování dvojí roli. V první řadě vás chrání před rizikem: pokud se jeden z těchto titulů nečekaně sesype, nepřijdete o značnou část investovaného majetku. Za druhé vám zaručí, že zachytíte růst, ať už se na trhu objeví kdekoli. Dopředu je totiž náročné odhadnout, který tržní segment poroste.

Teorie je to hezká, ale postupem času bývá vůle každého investora podrobena zkoušce. Některé sektory či třídy aktiv si dokáží zachovat dlouhá léta nadprůměrné výnosy, při kterých působí zbývající investice jako slabý odvar. Jiné zase zažijí výrazné pády či stagnaci, po kterých s nimi mnoho investorů nechce mít nic společného. A v dobách nejistoty stoupá i pokušení namísto držení celého trhu hledat jednotlivé akcie, kterým bude v brzké době přát štěstí.

Měli bychom se tedy občas pokusit snižovat diverzifikaci na základě minulé zkušenosti? V tomto článku se pokusíme najít odpověď pomocí zkušeností z nedávného tržního vývoje i historických dat.

Pokušení při pohledu přes rameno

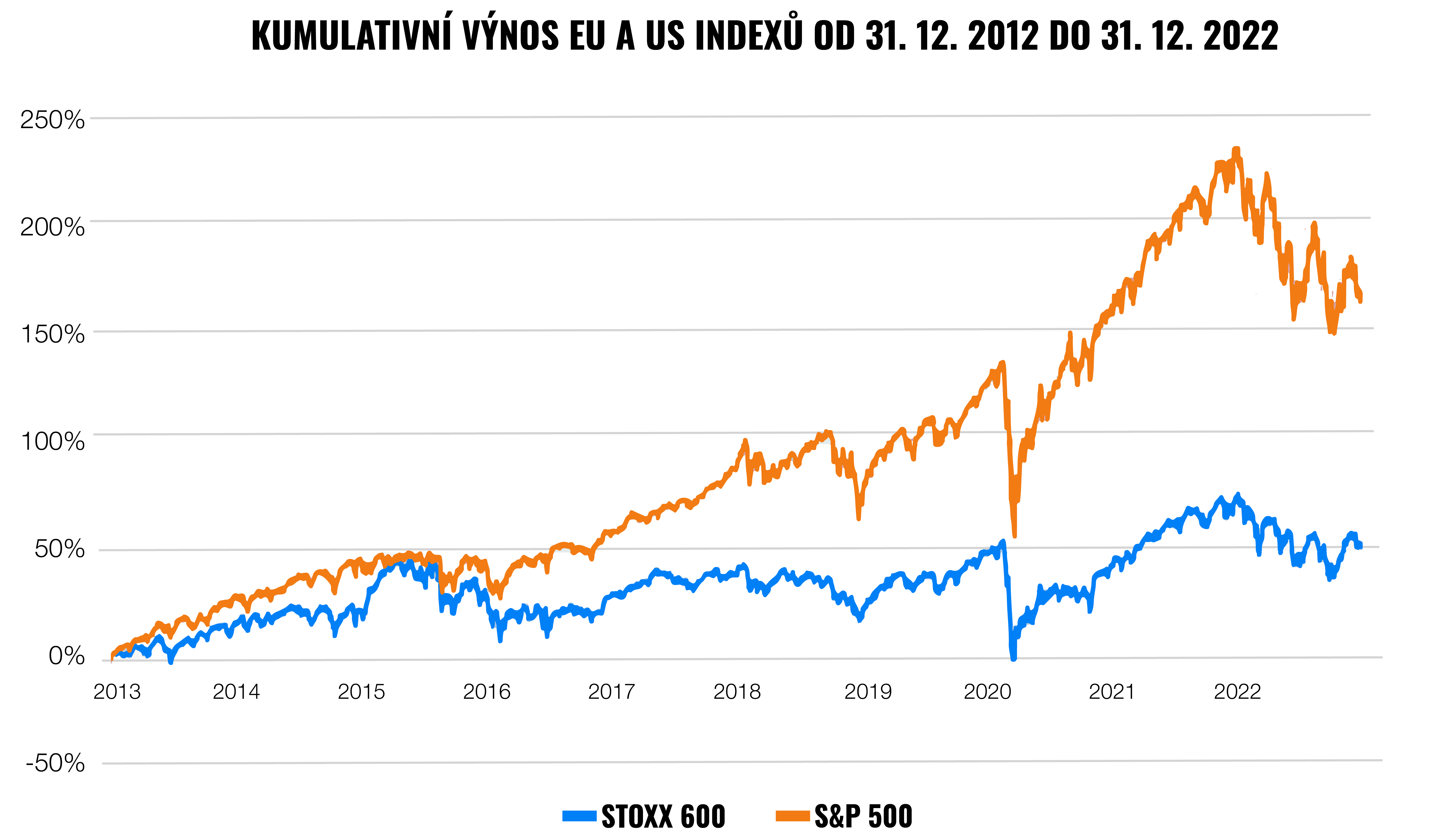

Během uplynulého desetiletí figurovala ve světě investic superstar jménem americký akciový trh. Index velkých amerických firem S&P 500 vydělal za 10leté období ukončené v prosinci 2022 průměrný výnos přesahující 10 % ročně. Evropské akcie přinášely za toto období na anualizované bázi o polovinu nižší výnos.

Upozornění: Graf zaznamenává cenové výnosy vyplývající ze změny cen akcií v indexu. Nezahrnuje tedy zisk z distribučních plateb akcionářům (např. z dividend). Celkový výnos z držení indexů tedy byl za dané období vyšší.

Mnozí investoři proto delší dobu uvažují, jestli se vůbec vyplatí investovat do jiných regionů než Spojených států. Pokud mají dlouhodobě nižší výnos, představují přece pro portfolio zbytečnou přítěž oproti jednoduché investici do indexu S&P 500. I nám někdy přicházely dotazy od klientů, zda nenabízíme Finax portfolia bez evropských akcií.

S pokušením snížit diverzifikaci na základě nedávné výkonnosti se setkáte často. Před začátkem roku 2022 jsme čelili silnému tlaku navýšit podíl technologických akcií, které tehdy rostly jako z vody. Mnozí investoři jsou znechuceni z investování do rozvíjejících se trhů, které za posledních deset let moc nevydělaly. Po nedávném výplachu na dluhopisovém trhu zase pozorujeme zvýšený zájem o změny strategií na dynamičtější s nižším podílem dluhopisů.

Po nástupu tržní stagnace uplynulého 1,5 roku přibyly i názory, že diverzifikovaná investice funguje jen v době tržního růstu. Pokud se trhy moc nehýbou, tak taková strategie zaručuje měsíce až roky nízkých výnosů. Jako alternativu navrhují koncentrovanou investici v několika titulech s nadějí, že tyto investice naskočí na růstový trend navzdory líné náladě na trhu. Většinu období takhle investuje také Berkshire Hathaway, pověstná firma Warrena Buffetta.

Párty, která se chýlí ke konci

Pravděpodobně vás z naší strany nepřekvapí doporučení odolat takovým pokušením a zachovat si tak širokou diverzifikaci. Rozložení vašich peněz by mělo po celou dobu odpovídat vaší dlouhodobé investiční strategii (tedy délce trvání investice, vztahu k riziku apod.).

Pokud se například nebojíte poklesů a investovat plánujete desítky let, můžete vložit všechny peníze do akcií. Pokud budete peníze potřebovat za několik let, můžete riziko zmírnit kombinováním akcií a dluhopisů. Toto rozložení byste neměli přizpůsobovat nedávné zkušenosti.

Diverzifikace má totiž dvě základní výhody:

- Omezení rizika: Krize dopadají na různé regiony nebo typy aktiv různou silou. Pokud je právě jeden z nich v prudkém poklesu, zbylé vás mohou podržet. Omezíte tak celkový propad vašeho portfolia, což zjednoduší psychické prožívání poklesů (přece jen se snáze dívá na dočasnou ztrátu 10 % než 30 %). Zároveň se tak můžete rychleji překlopit zpět do zisku.

- Zachycení růstu: Různé regiony a aktiva si titul růstové superstar pravidelně střídají. V každém desetiletí některé nadprůměrně rostou a jiné přešlapují na místě. Se širokým rozložením máte jistotu, že budete mít část peněz zainvestovanou v růstovém regionu. Jinými slovy – snížíte šanci, že budete mít celý majetek v investici, která se nikam nepohne.

Tento přístup samozřejmě není dokonalý. Držením celého trhu nutně kupujete i ty části, kterým se během daného období bude dařit méně. Během každého roku uslyšíte o investorech, kteří nakoupili výherní segment a vydělali více než trh. Držením trhu vyděláte tržní výnos, porazit jej můžete jen koncentrovanou investicí do konkrétních titulů nebo segmentů.

Tyto principy potvrdila i nedávná studie zveřejněná v The Journal of Portfolio Management. Přestože její autoři přiznávají, že americké akcie za posledních 30 let překonaly zbývající trhy, nadále argumentují za důležitost diverzifikace. Na datech ukazují, že jedna z jejích největších výhod je vyšší předvídatelnost dlouhodobého výnosu.

Minimalizuje totiž šanci, že se po dlouhých letech investování budete stále nacházet ve ztrátě, pokud se na některém z lokálních trhů vyskytne vytrvalý medvědí trh. Ačkoli tedy sníží šanci, že za příštích 10 let vyděláte nadprůměrných 15 % ročně, zároveň omezí pravděpodobnost, že za toto období vyděláte jen 4 % ročně. A pokud je vaším cílem zodpovědné budování majetku, omezení takového rizika byste rozhodně neměli zanedbat.

Snižování diverzifikace na základě minulé zkušenosti může být dvousečnou zbraní. Čím více se konkrétnímu typu investice v posledních letech dařilo, tím pravděpodobněji je jeho cena přehnaná. Mnozí investoři jej totiž nakupují jen „pro jistotu“ a když si kolektivně uvědomí, že podkladová hodnota (například ziskovost firem) ceně vůbec neodpovídá, tak mohou následovat roky stagnace.

Naopak u investic, kterým se notoricky nedařilo, roste šance, že se prodávají za příliš nízkou cenu vzhledem ke své podkladové hodnotě. Investoři jsou totiž při pohledu na chabou minulou výkonnost neochotni vkládat do nich peníze. Pokud si však náhle uvědomí, že jsou podhodnocené, přijde prudký růst.

Pokud tedy přesouváte peníze podle minulé výkonnosti, hrozí, že přesunete prostředky z podhodnocených do nadhodnocených sektorů a zbytečně přijdete o peníze. Na párty totiž přijedete v době, kdy už pomalu končí. Jídlo a pití je fuč, lidé se pomalu rozcházejí domů, hudba nehraje. Výnosy již byly rozdány a vy se můžete zapojit tak akorát do ranního úklidu.

Evropské trhy ožily

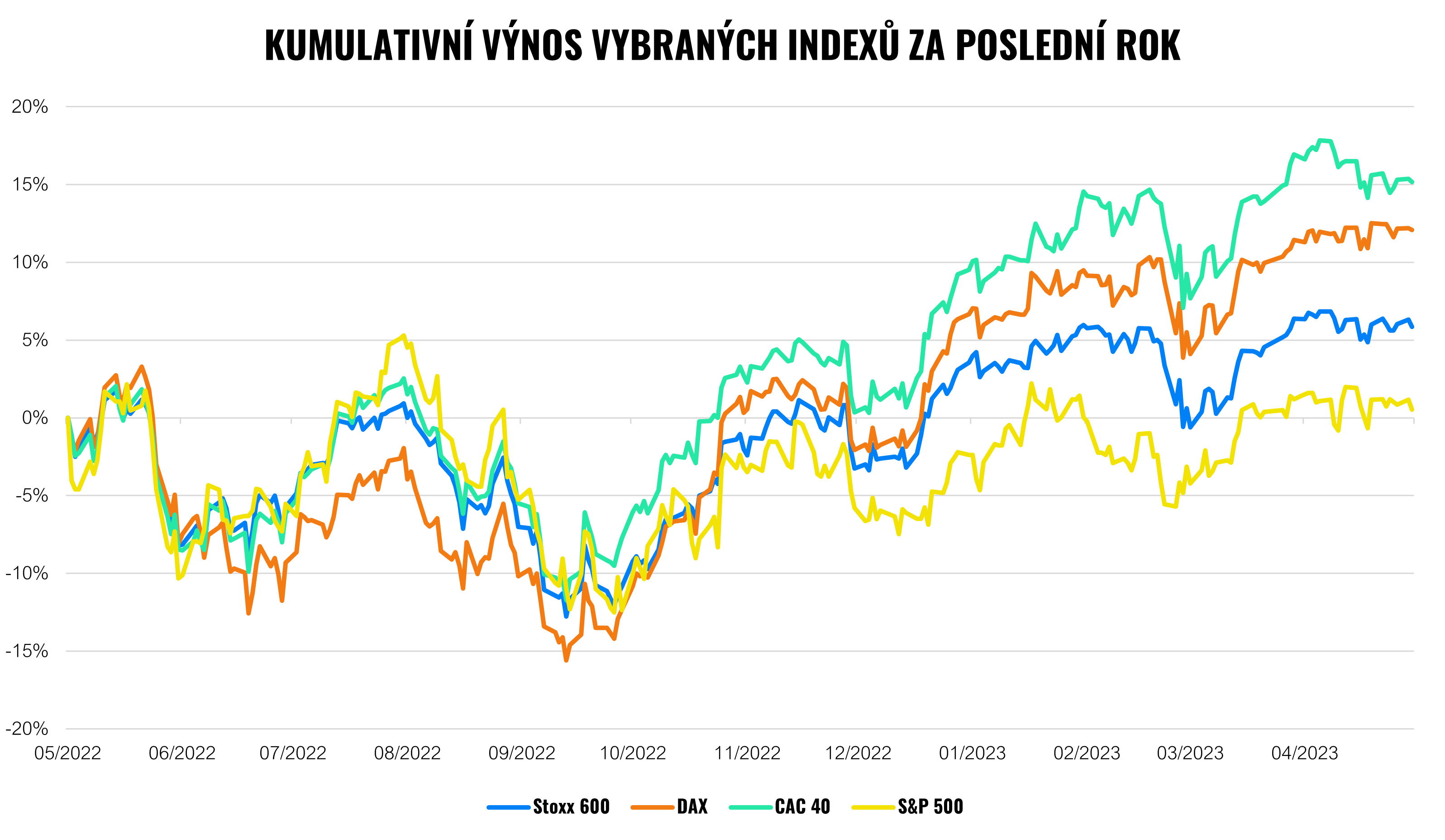

Nedávný tržní vývoj jen potvrzuje pravdivost těchto principů. Index S&P 500 se od loňského léta potácí přibližně na stejné úrovni a za uplynulých 12 měsíců vydělal zhruba 0,5 % (opět upozorňuji, že výnosy nezahrnují distribuční platby).

Naopak několik evropských indexů vyprodukovalo mnohem prudší zotavení, široký index Stoxx 600 je za poslední rok v plusu téměř 6 %, užší indexy jako německý DAX a francouzský CAC 40 vydělaly ještě mnohem (12,1 % a 15,2 %). Některé z nich zaznamenaly v uplynulých měsících historická maxima.

Kdo by to byl před rokem řekl? Minulé léto šlo o region, který měl za sebou dlouhá léta nepřesvědčivých výkonů, zuřila v něm válka a jeho obyvatelé se obávali, jestli v zimě budou mít dostatek plynu na topení. Dnes evropské akcie táhnou vzhůru výnosy světových investorů.

Důvodů je několik. Nečekaně rychle jsme našli náhradní dodavatele plynu a s pomocí mírné zimy jsme přežili energetickou krizi s minimální újmou. Zisky firem vykázaly obdivuhodnou odolnost vůči inflaci a růstu úroků. Blízké obchodní vztahy s Čínou přinesly poptávku po zrušení tamních protipandemických omezení.

Takhle to v investování chodí. Zaručené a plošně očekávané události se neuskuteční nebo jsou plně promítnuty v cenách akcií a jejich naplnění se už na trzích později neprojeví. Dnes se nás už nikdo neptá, jestli by nemohl z portfolia vyřadit evropské akcie.

A není vyloučeno, že si Evropa během příštích let výhodu zachová. V dobách vysokých úroků se více daří hodnotovým investicím, které v Evropě převažují. Americkým indexům dominují technologické růstové akcie, jejichž hodnota citlivě reaguje na zvyšování úroků.

Založte si účet a začněte investovat ještě dnes

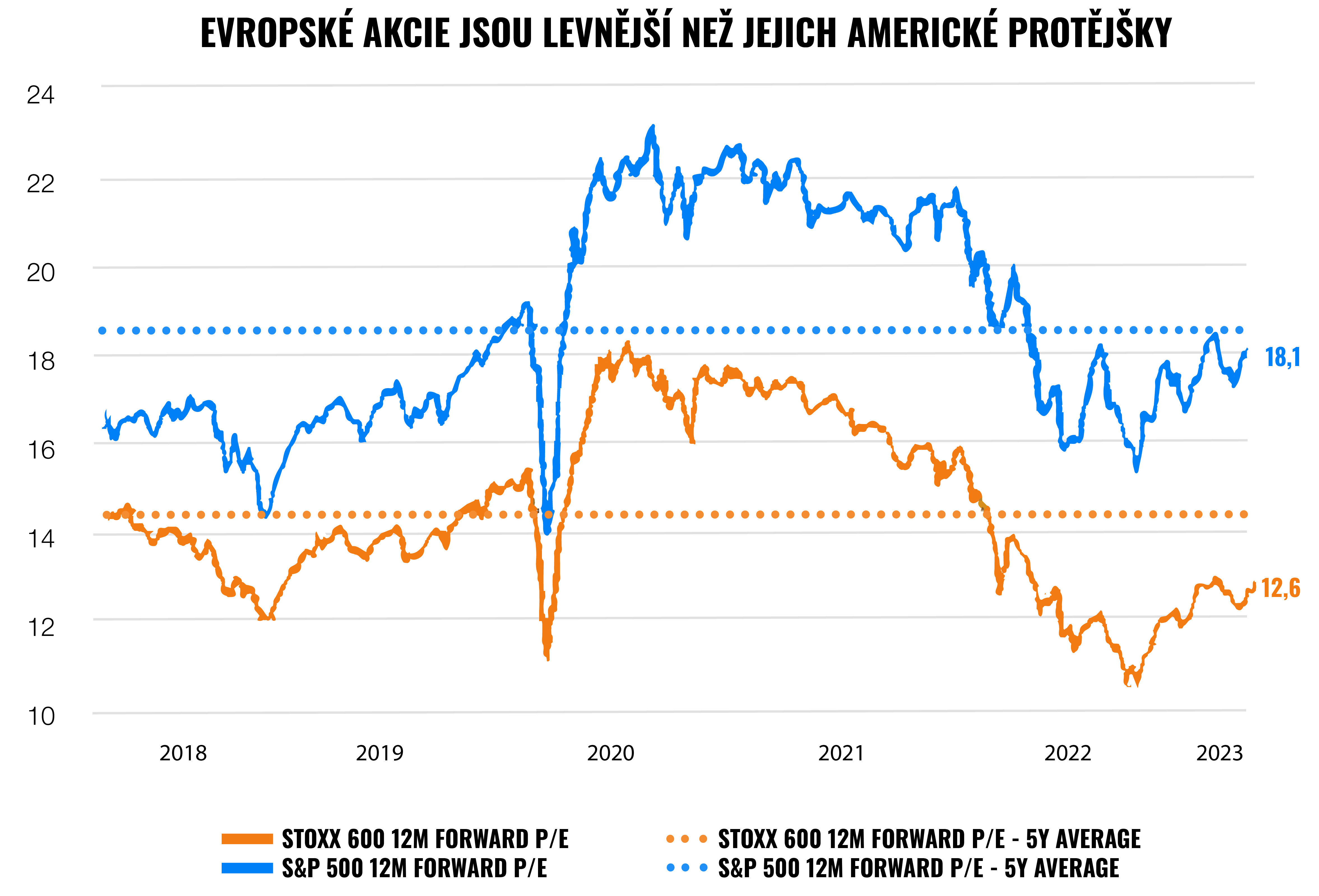

Kromě toho může investory na starý kontinent lákat také atraktivní poměr cen akcií a zisků firem. V grafu níže vidíte, že v Evropě nakoupíte stejné zisky za výrazně nižší cenu.

Tím však nechci říci, že evropské akcie budou nadále překonávat zbytek světa, klidně to může být naopak. A už vůbec ne, že byste měli gró investic směřovat do evropských akcií. Chtěl jsem tím jen ilustrovat, že pozici nejvýkonnější investice často přebere část trhu, o které by to nikdo příčetný neřekl. Proto je třeba investovat diverzifikovaně.

Opakující se vzorec

Tento příklad zdaleka není ojedinělý. Historie nám mnohdy ukázala, proč bychom neměli omezovat diverzifikaci na základě výnosů za posledních 10 let.

V roce 2021 byly například velkým trendem technologické akcie. I nám chodilo několik žádostí o navýšení jejich váhy v portfoliích Inteligentního investování. Rostoucí úroky již za pár měsíců tento sektor sesekaly, americký technologický index Nasdaq je oproti poslednímu vrcholu dosud ve 25 % poklesu (výrazně více než ostatní zmíněné indexy).

Opačným příběhem se mohou v příštích letech stát dluhopisy. Díky růstu úroků nabízejí po letech atraktivní výnosy. I nejbezpečnější vládní dluhopisy mají dnes výnos 2–4 %, stačí tak dokoupit za vyklesané ceny a trpělivě si počkat na postupné vyplacení výnosu. U lidí však pozorujeme spíše opačné chování – dluhopisové fondy zažívají odlivy ve prospěch akciových.

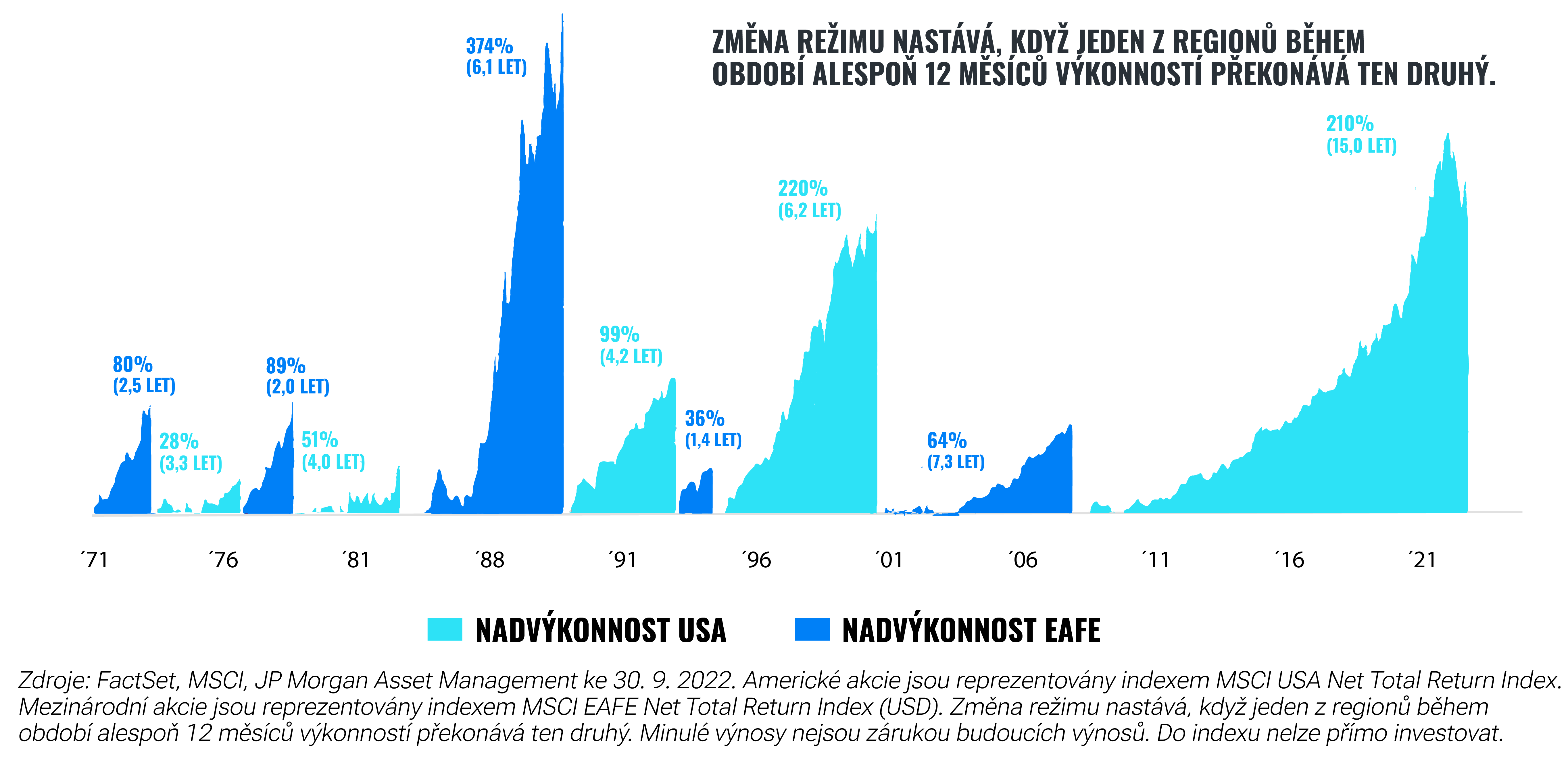

Opodstatněnost diverzifikace ukazují i historická data. Na grafu níže naleznete srovnání výkonnosti amerických akciových trhů a zbytku vyspělých zemí reprezentovaných indexem MSCI EAFE Net Total Return. Tento index zahrnuje 21 vyspělých trhů z regionů Evropy, Pacifiku a Asie.

Můžete v něm vidět, že titul silnějšího regionu se pravidelně střídá a před zahájením současné éry amerických akcií bylo dokonce běžnější, že vyšší výkonnost dosahovaly akcie jiných vyspělých zemí.

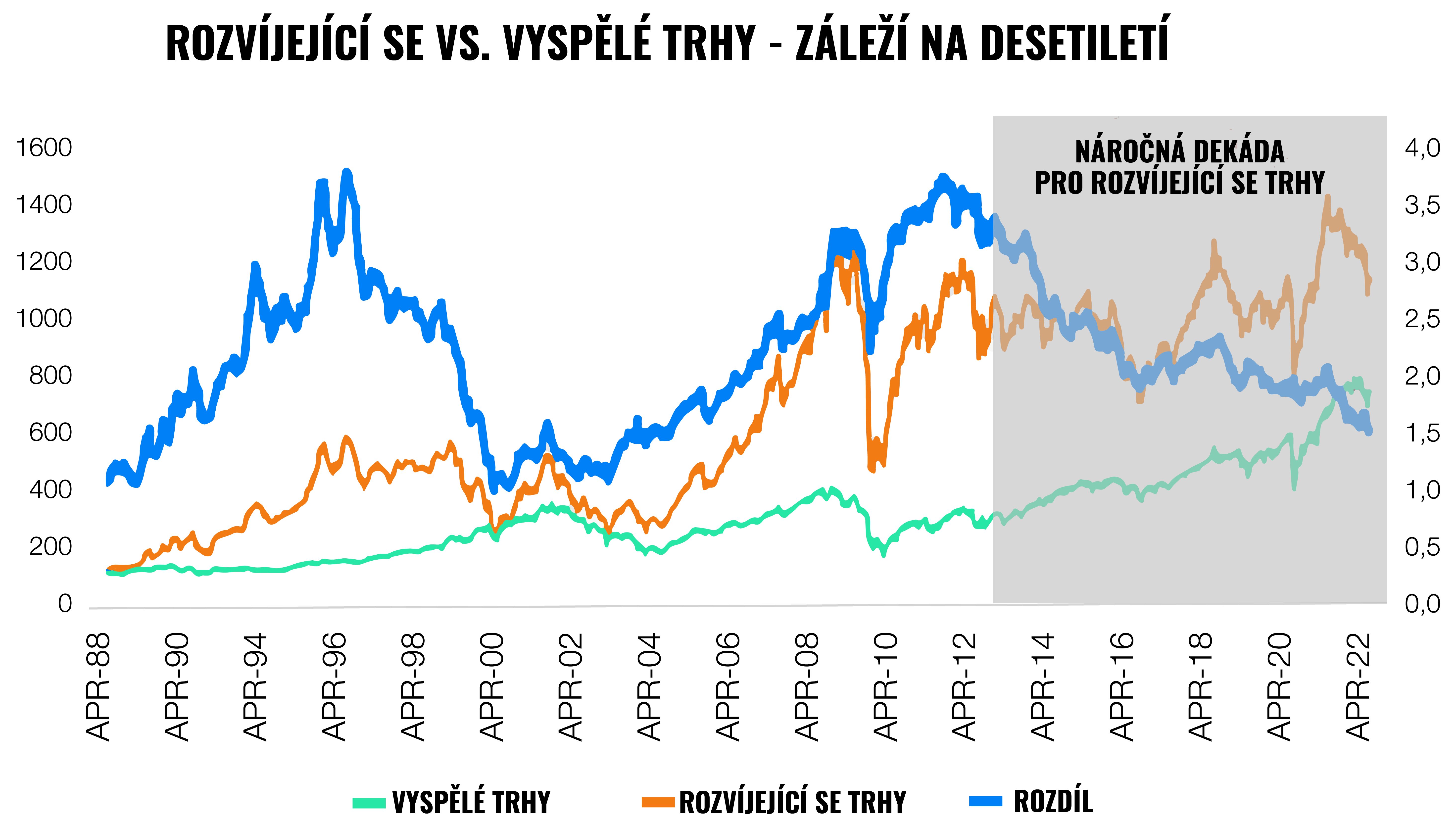

Totéž platí pro investice do rozvíjejících se trhů. V grafu níže naleznete srovnání kumulativní výkonnosti akciových indexů vyspělých a rozvíjejících se trhů.

Můžete vidět, že navzdory slabým výnosům během poslední dekády rozvíjející se trhy absolutně dominovaly předchozím dvěma desetiletím. Kdybyste na konci 80. let investovali do portfolia složeného z obou indexů, rozvíjející se trhy by dodnes táhly váš průměrný výnos vzhůru (ve srovnání s investicí, kterou byste rozložili jen mezi země vyspělých trhů).

Tento graf zároveň ukazuje druhou stranu mince amerických akcií. V roce 2010 měly za sebou ztracenou dekádu, protože od roku 2000 nic nevydělaly. Mnozí lidé se během krize v roce 2008 na akciových investicích solidně popálili a burze na Wall Street se ještě léta vyhýbali jako čert kříži.

Dnes už víte, že tato zatracovaná investice zaznamenala během následujícího desetiletí takový úspěch, že mnozí investoři dnes nechtějí držet nic jiného. Netřeba proto nakupovat jen minulé vítěze, novými lídry se často stávají zatracované investice.

Co se tento článek nesnažil říct

Na závěr je třeba upozornit, abyste příklady z tohoto blogu brali s nadhledem. Tímto článkem jsem se například nesnažil říci, že jsou americké akcie špatná investice. Dlouhodobě jde stále o nejvýkonnější třídu aktiv, která může klidně pokračovat v dominanci.

Rovněž jsem se nesnažil říci, že evropské akcie během příštích let určitě zaznamenají nadprůměrné výnosy a měli byste do nich přesunout všechny peníze. Právě naopak, příklady z tohoto blogu se snažily ukázat, že trh často obrátí naše domněnky o nejlepších investicích úplně naruby.

Stejná věc platí pro dluhopisy. Přestože mají v současnosti nadprůměrné výnosy, dlouhodobě jde stále o třídu aktiv s nižším očekávaným výnosem než akcie. Máte-li na znásobování majetku desítky let a dokážete tolerovat občasné poklesy, stále je pro vás vhodnější zvolit akciové portfolio. Pokud budete honit rychlý výnos ve víře, že dluhopisy nejbližší roky překonají akcie, můžete zůstat zklamáni, pokud propásnete silné zotavení na akciovém trhu.

A v neposlední řadě se tento článek nesnažil říct, že se vybíráním titulů nedá porazit trh. Vždy se najde pár úspěšných investorů. Statistiky však ukazují, že se jedná o malý zlomek z těch, kteří se o to pokusí. Věříte, že jste nový Warren Buffett? Nezapomínejte, že nadměrné sebevědomí je v behaviorálních financích zdokumentovanou investiční chybou.

Pokud ne, využijte raději kouzlo diverzifikace. Nikdy nevíte, která investice bude držet otěže růstu. Držte je proto všechny a podíl na zisku lidstva vás nemine. Mezitím se můžete zaměřit na růst příjmu a osobní rozvoj v oblasti, která vás naplňuje.

App Store

App Store

Google Play

Google Play

Náročnost

Náročnost