Finančné trhy vstupovali do nového roka v prostredí všeobecnej neistoty. Inflácia bola stále na niekoľkonásobku cieľa centrálnych bánk, očakával sa postupný prepad ziskovosti firiem či vyvolanie recesie v dôsledku drahých energií a vysokých úrokov. Mnohí investori si preto mysleli, že trhy pretestujú nové dná.

Počas prvých 6 mesiacov tohto roka sa väčšina pesimistických veštieb nenaplnila. Európske indexy začiatkom roka podporila mierna zima, pokles cien energií či otváranie čínskej ekonomiky. Neskôr začali prudko rásť americké indexy vďaka klesajúcej inflácii, odolnosti ekonomiky a nadšeniu investorov ohľadom umelej inteligencie. Hoci sa oproti predchádzajúcim maximám z konca roka 2021 stále nachádzajú v poklese, po prvom polroku sú na dobrej ceste smerom k zotaveniu.

Známky zotavenia sme začali badať aj na dlhopisovom trhu, ktorý však naďalej tlačilo nadol zvyšovanie úrokov zo strany centrálnych bánk. Keďže však inflácia spomaľuje, pravdepodobne sa vytvorí priestor na spomalenie, prípadne úplné zastavenie zvyšovania úrokov. Tlak na dlhopisové trhy by tak mohol zmiznúť, vďaka čomu by mohli postupne začať stúpať vďaka vyplácaniu súčasných vysokých výnosov.

Opäť sa potvrdilo, že sa pri investovaní oplatí byť opatrným optimistom. Pokiaľ budete mať stále zainvestované, vlny zotavenia zaručene nezmeškáte a poklesy môžete využívať na dokupovanie za zvýhodnené ceny.

Ako tento trend využili vo svoj prospech podielové fondy? Dokázali v turbulentnom prostredí vygenerovať nadvýnos oproti trhu alebo zmeškali jeho rast? Nahliadnite do nášho pravidelného porovnania, kde proti sebe postavíme výsledky najpopulárnejších podielových fondov a stratégií Finaxu.

Porovnanie sme tradične usporiadali podľa celoeurópskeho ukazovateľa rizika SRI, ktorý podielové fondy musí uvádzať v dokumentoch s kľúčovými informáciami pre investorov. Čím vyššie je toto číslo, tým nestabilnejšia je hodnota portfólia (vaša investícia by teda zažívala prudšie pohyby nahor a nadol).

Portfóliá s rovnakým SRI majú podobné riziko, tabuľky sme teda zostavili podľa tohto ukazovateľa, aby ste si vedeli porovnať, ktoré riešenie ponúka za danú úroveň rizika najuspokojivejší výnos.

Pokiaľ vás výsledky porovnania presvedčia, že vo Finaxe bude vašim úsporám lepšie, neváhajte využiť našu zľavu za presun investície. Pokiaľ zdokumentujete presun svojej investície od konkurencie do Finaxu, polovicu presunutej sumy vám budeme riadiť dva roky zadarmo. Viac o zľave sa dozviete v tomto článku.

Upozornenie k uvádzaným dátam: Všetky údaje viažuce sa k vývoju portfólií Finax predstavujú skutočnú dosiahnutú výkonnosť vzorových portfólií. Spôsob počítania skutočnej výkonnosti sme popísali v článku Ako počítame skutočnú výkonnosť portfólií Finaxu? Minulé výsledky nie sú zárukou budúcich výnosov a výsledkom vašej investície môže byť aj strata. Informujte sa, aké riziká podstupujete pri investovaní.

Upozornenie k daňovej povinnosti: Daňový režim závisí od jednotlivých pomerov každého klienta a môže sa meniť. Príjmy z prevodu cenných papierov (§ 8 ods. 1 písm. e) Zákona 595/2003 Z.z. o dani z príjmov) obchodovaných na regulovanom trhu po uplynutí jedného roka od ich nadobudnutia sú oslobodené od dane (§ 9 ods. 1 písm. k) Zákona 595/2003 Z.z.). Príjmy z predaja fondov ETF tvoriacich portfóliá Finaxu podmienky daňového oslobodenia spĺňajú, ak sú držané min. 1 rok a nie sú zahrnuté v obchodnom majetku daňovníka. Príjmy z vyplatenia (redemácie) podielových listov (§ 7 ods. 1 písm. g) Zákona 595/2003 Z.z.) sú predmetom dane. Režim zdaňovania portfólií Finaxu sa môže v budúcnosti zmeniť. V porovnaniach pracujeme s čistými výnosmi po zdanení pre slovenských daňových rezidentov podľa aktuálne platnej legislatívy a pri posudzovaní daňovej povinnosti z portfólií Finaxu nezohľadňujeme prípadný rebalansing v prechádzajúcom roku. Pre výpočet čistého výnosu podielových fondov (zdanenie príjmov z podielových fondov) používame 19 % sadzbu dane z príjmu.

Dynamické stratégie

Dynamické portfóliá investujú prevažne do akcií, ktoré majú dlhodobo najvyšší očakávaný výnos. Výmenou však musia investori strpieť väčšie výkyvy v hodnote investície ako pri opatrnejších stratégiách.

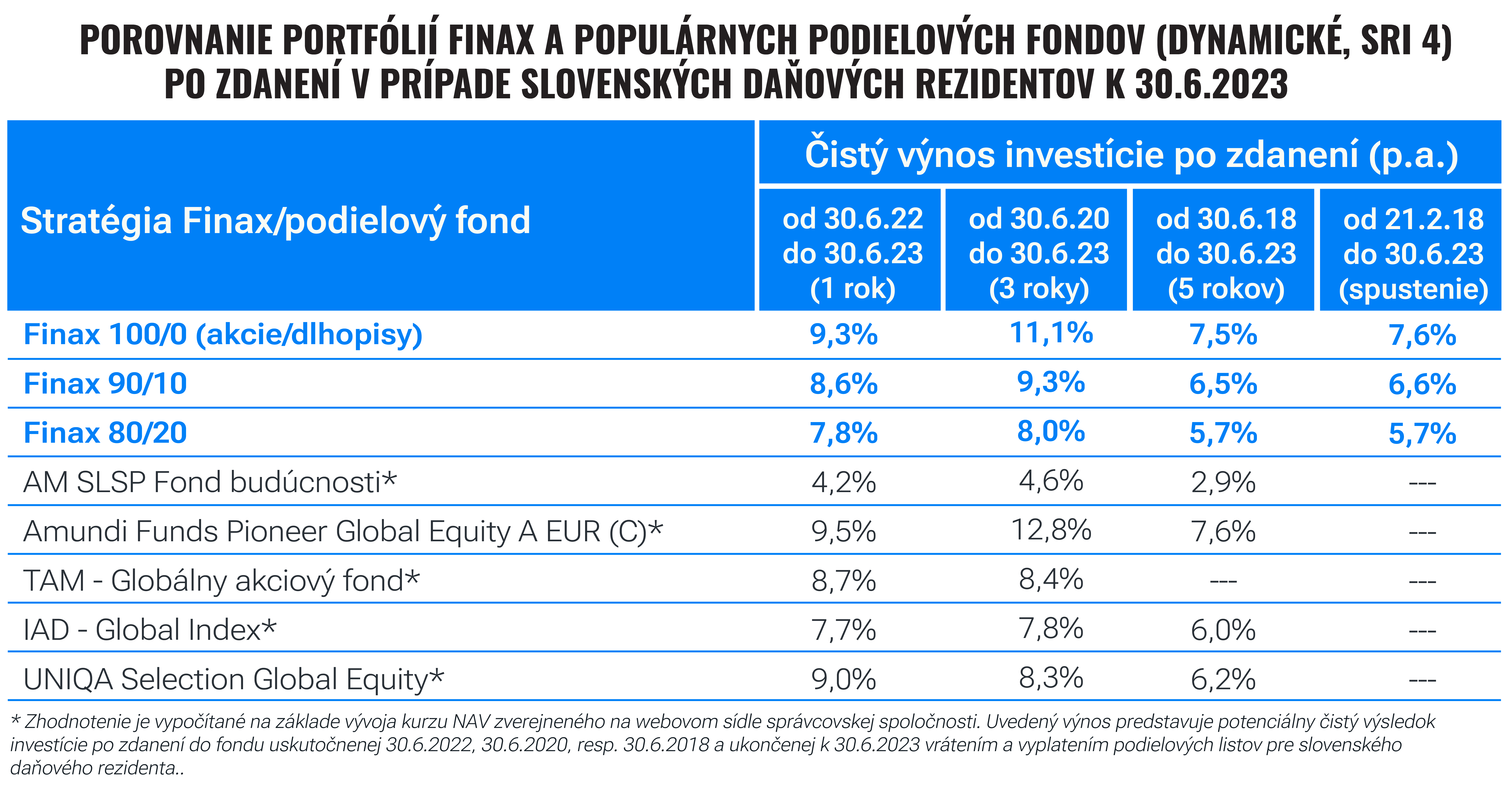

Dynamické stratégie Finaxu spadajú do rizikovej kategórie SRI 4. Podielovým fondom s podobným rizikom sa počas uplynulého roka darilo približne rovnako ako Inteligentnému investovaniu. Väčšina z nich za trhom výrazne nezaostala, ani ho presvedčivo neporazila.

Na každom horizonte je priemerné zhodnotenie stratégií Finaxu takmer o percentuálny bod vyššie než priemer podielových fondov (napr. na horizonte posledných 5 rokov je priemerný ročný výnos stratégií Finaxu 6,6 %, zatiaľ čo pri podielových fondoch je to 5,7 %).

Rozdiel spôsobujú najmä nižšie poplatky Finaxu (konkrétne porovnanie poplatkov nájdete v závere článku) a výhodnejší daňový režim uplatňovaný na ETF fondy (ktoré sú po roku držania oslobodené od dane, zatiaľ čo výnosy z podielových fondov zatiaľ treba zdaňovať sadzbou 19 %). Čisto z hľadiska výkonnosti pred poplatkami a daňou spravili dynamické fondy tento rok slušnú prácu, za čo si zaslúžia uznanie.

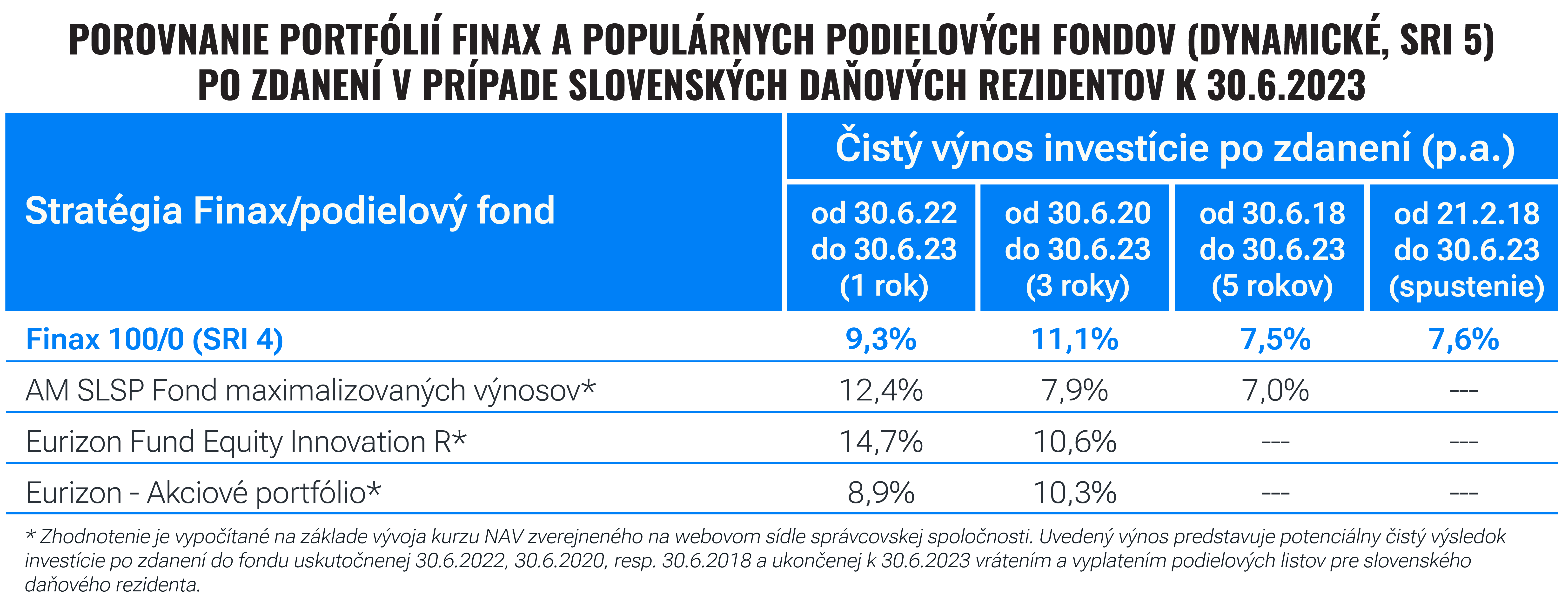

Zaujímavejší je pohľad do vyššej rizikovej kategórie SRI 5. Fondy v tejto kategórii investujú koncentrovanejšie a snažia sa do väčšej miery časovať nákupy a predaje podľa očakávaného vývoja trhu. Keďže všetky portfóliá Finaxu nesú nižšie riziko (SRI 4), porovnáme tieto fondy s najdynamickejším riešením Finaxu, teda 100 % akciovým portfóliom.

Z hľadiska viacerých rokov sa fondom výmenou za vyššie riziko nepodarilo priniesť vyšší výnos. Je pravda, že za posledný rok - dva fondy od AM SLSP a Eurizonu zvládli slušne poraziť trh, za čo si opäť zaslúžia pochvalu. Obidva majú vysokú koncentráciu amerických akcií, najmä tých technologických (Eurizon Fund Equity Innovation sa vyslovene zameriava na firmy v oblasti technologických inovácií). Takéto investície majú za sebou mimoriadne úspešný polrok.

Založte si účet a začnite investovať ešte dnes

Vysoká váha jednej krajiny alebo sektora sa však nemusí vždy vyplácať, minulý rok napríklad tieto fondy padali rýchlejšie ako trh (keďže valuácie technologických firiem prudko sekali rastúce úroky). Práve preto im ani úspešný rok nepomohol na horizonte posledných 3 a 5 rokov poraziť Finax. Portfólio 100/0 na týchto dvoch horizontoch neporazil ani jeden podielový fond vyššej rizikovej kategórie.

Ukazuje to, že držanie diverzifikovaného portfólia, pri ktorom nešpekulujete s časovaním či vyberaním konkrétnych sektorov, sa oplatí aj v turbulentných obdobiach, kedy sa striedajú prudké poklesy s masívnym rastom. Naplno pri nich dokážete vyťažiť z nižšieho poplatku a daňového zvýhodnenia, ktoré takéto portfólio ponúka. Ak máte dlhší horizont a dokážete tolerovať riziko, portfólio 100/0 je pre vaše úspory ideálnou destináciou.

Vyvážené stratégie

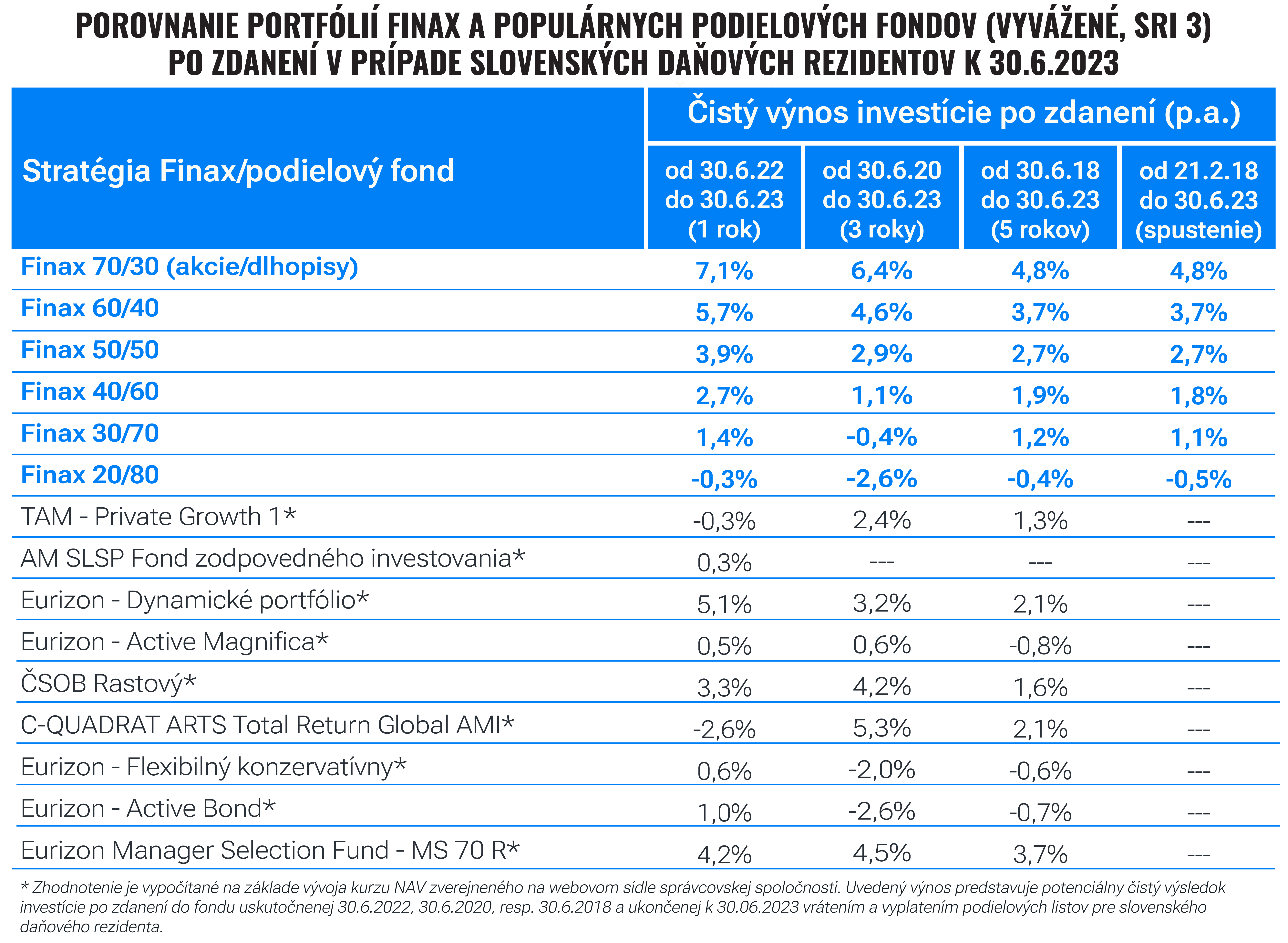

Do rizikovej kategórie SRI 3 zvyčajne spadne najviac fondov. Nájdeme v nej stratégie s rôznym mixom akcií, dlhopisov, komodít či nástrojov peňažného trhu. Škála dosiahnutých výnosov je preto pri stratégiách Finaxu aj podielových fondoch pomerne pestrá.

Na horizonte posledného roka je dominancia Finaxu v tejto kategórii zreteľnejšia. Väčšina fondov sa posledný rok potácala okolo nuly, zatiaľ čo väčšina stratégií Inteligentného Investovania skončila vo výraznejšom pluse.

Výhoda sa nestráca ani na dlhších horizontoch. Za posledných 5 rokov bolo priemerné zhodnotenie fondov v tejto rizikovej kategórii 0,7 %, zatiaľ čo priemer vyvážených stratégií Finaxu dosiahol 2,3 %. Tieto čísla pravdepodobne ešte porastú, keď sa trhy naplno zotavia (napr. vďaka tomu, že ceny dlhopisov prestane tlačiť nadol zvyšovanie úrokov centrálnymi bankami, ktoré by malo v najbližšej dobe výrazne spomaliť).

Konzervatívne stratégie

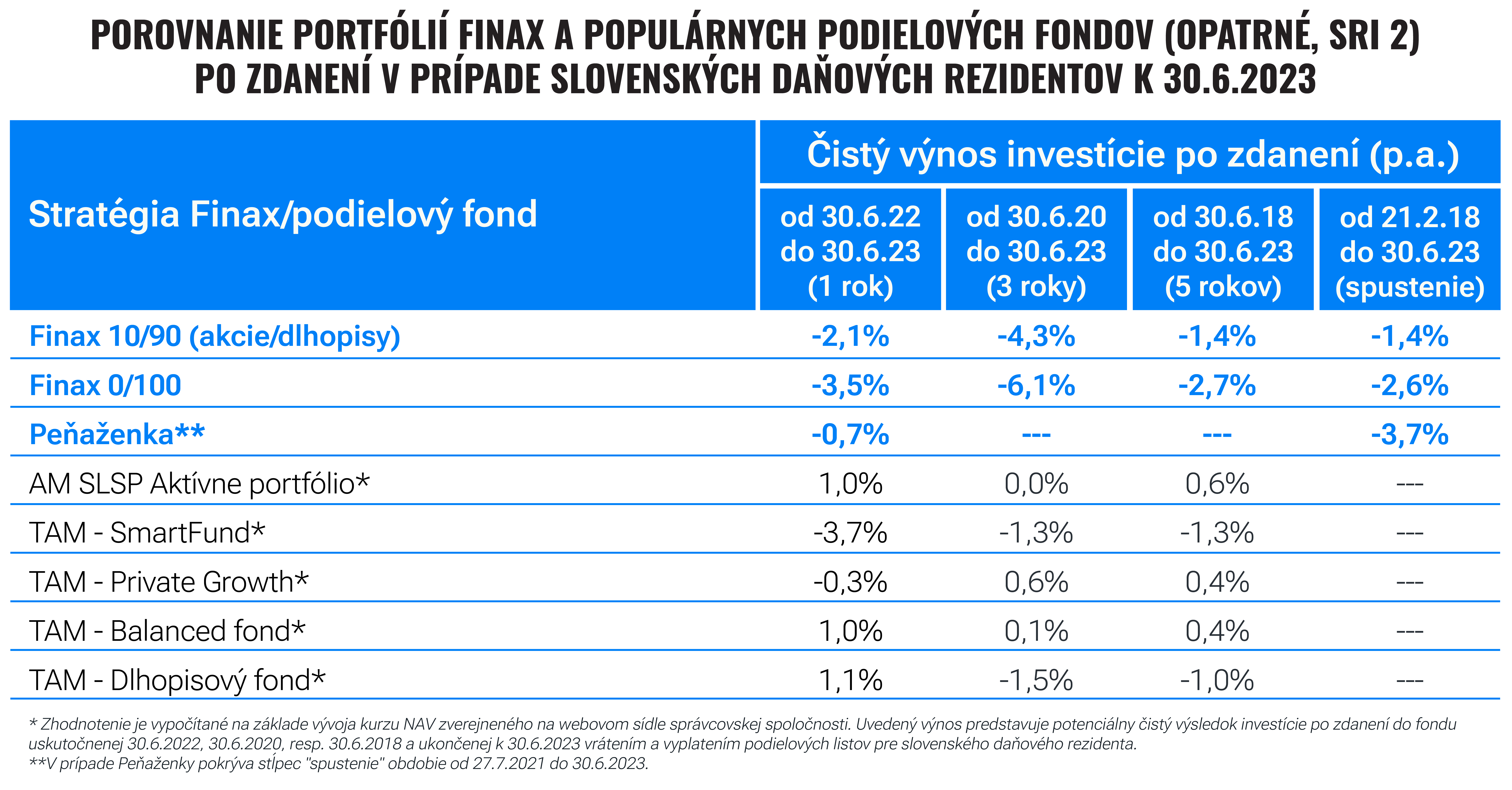

Najhoršie dopadli v porovnaní s fondami konzervatívne investície, ktoré počas uplynulého roka kvôli pokračujúcemu zvyšovaniu úrokov centrálnymi bankami postupne klesali. Stratám sa nevyhli ani viaceré fondy, dokázali ich však efektívnejšie kontrolovať. Aj na dlhších horizontoch sa naše dlhopisové portfóliá nachádzajú v miernej strate, fondy buď balansujú v miernom pluse, alebo sú tiež stratové.

Za horšou výkonnosťou Finaxu v porovnaní s fondmi sú dva faktory, ktoré sme už v minulosti spomínali. Prvým je fakt, že v porovnaní s akciovými trhmi majú aktívni správcovia na dlhopisovom trhu viacero príležitostí vygenerovať nadvýnos (vďaka charakteristikám ako presne daná splatnosť, množstvo mimoburzových obchodov s možnosťou arbitráží či vyšší podiel profesionálnych investorov).

Druhým dôvodom je to, že dlhopisy zaradené v našich portfóliách majú pomerne dlhú duráciu. Tento ukazovateľ meria ich citlivosť na zvyšovanie úrokov, čím dlhšia durácia, tým viac sa zmenia ceny dlhopisov v reakcii na zmenu úrokov. Pokiaľ úroky v ekonomike rastú, cena dlhopisov klesá, pokiaľ centrálne banky začnú úroky znižovať, ich cena zareaguje rastom.

Treba pripomenúť, že udalosti, ktoré poslali dlhopisy do straty, sa stanú raz za generáciu. Boli sme svedkami najprudšieho zvyšovania úrokov v histórií, pričom ceny dlhopisov na rast úrokov zákonite reagujú poklesom. Nič to nemení na fakte, že dlhodobo tieto cenné papiere zarábajú výnos, ktorý je nižší, ale stabilnejší ako pri akciových investíciách.

Práve vďaka zvyšovaniu úrokov sú dlhopisy po rokoch zaujímavé. Aj najbezpečnejšie vládne dlhopisy majú výnos okolo 3-4 %. Dlhopisy však majú určitú splatnosť, musíte im dať čas, aby sa tento výnos postupne vyplatil. V najbližších rokoch by sme preto mali byť svedkami postupného stabilného zotavovania.

Zvýšená výnosnosť dlhopisov sa už ukazuje na krátkodobom trhu, kde k ich vyplateniu dochádza rýchlejšie. Nedávno sme spustili nový produkt Bystrý vklad, ktorý je postavený na ETF peňažného trhu a extrémne krátkych dlhopisoch. V súčasnosti ponúka hrubý výnos 3,6 % ročne, čo sa pretavilo do postupného rastu zahrnutých ETF v posledných mesiacoch. Prečítajte si o ňom, ak vás zaujímajú riešenia na poli konzervatívnych investícií.

Metodika porovnávania a vybrané podielové fondy

V blogu sme porovnávali čistú výkonnosť po poplatkoch a prípadnom zdanení (pre slovenských daňových rezidentov s držaním investície po obdobie aspoň 1 roka) hypotetických investícií do portfólií Finax a najpopulárnejších podielových fondov na Slovensku ukončených k 30.6.2023.

V prípade portfólií Finaxu uvádzame aj výkonnosť od spustenia, teda v prípade Inteligentného investovania od 21.2.2018 a v prípade Inteligentnej peňaženky od 27.7.2021. S metodikou výpočtu skutočnej výkonnosti našich portfólií sa môžete oboznámiť tu.

Za populárne podielové fondy označujeme najväčšie podielové fondy alebo fondy s najväčšími čistými predajmi v uplynulom roku v jednotlivých rizikových kategóriách. Zároveň sa snažíme do porovnaní zahrnúť všetky kľúčové správcovské spoločnosti, ktorých služby Slováci využívajú.

Stiahnite si našu aplikáciu.

Investujte rýchlo a jednoducho.

Do porovnania sme vybrali 22 fondov. Majetok podielnikov v týchto fondoch k 30.6.2023 dosiahol takmer 4,1 miliardy eur.

Nižšie nájdete porovnávané fondy s uvedeným priebežným poplatkom (zdroj dokumenty Kľúčové informácie pre investorov) a veľkosťou majetku v správe fondu na Slovensku (zdroj Asociácia správcovských spoločností k 30.6.2023). Uvedený poplatok zahŕňa všetky priebežné náklady fondu, vrátane transakčných nákladov.

Finax účtuje poplatok za riadenie portfólia len 1 % p.a. + DPH (dohromady 1,2 % p.a.). Donedávna bol na vklady do 1000 eur účtovaný aj poplatok za spracovanie platby vo výške 1 % + DPH (dohromady 1,2 %). Tento druhý poplatok sme do výpočtov nezahrnuli a od 1.7.2023 sme ho navždy zrušili. Znížiť (pokojne až na nulu) si môžete aj poplatok za riadenie portfólia. Využiť na to môžete spomínanú zľavu za presun investície či zľavu za pozvanie známych do Finaxu.

Okrem poplatku Finaxu za riadenie portfóliá platia investori v Inteligentnom investovaní manažérske poplatky vo fondoch ETF, ktoré sa pohybujú v priemere od 0,08 % ročne do 0,22 % ročne v závioslosti od portfólia. Presné priemerné náklady fondov ETF pre jednotlivé stratégie nájdete tu.

Asset Management Slovenskej sporiteľne:

- Fond maximalizovaných výnosov, 2,01 %, 696,8 mil. eur,

- Fond budúcnosti, 2,02 %, 137,4 mil. eur,

- Aktívne portfólio, 1,66 %, 378,9 mil. eur,

- Fond zodpovedného investovania, 1,4 %, 151,1 mil. eur.

Amundi Funds:

- Pioneer Global Equity A EUR (C), 1,93 % + výkonnostný poplatok, 135,4 mil. eur.

C-QUADRAT:

- ARTS Total Return Global AMI, 2,49 % + výkonnostný poplatok, 72,5 mil. eur.

ČSOB Asset Management:

- Rastový, 2,29 %, 81,8 mil. eur.

Eurizon Asset Management Slovakia:

- Akciové portfólio, 1,49 %, 407,6 mil. eur,

- Flexibilný konzervatívny, 1,43 % + výkonnostný poplatok, 71,0 mil. eur,

- Dynamické portfólio, 1,73 %, 478,9 mil. eur,

- Active Magnifica, 1,56 %, 122,7 mil. eur,

- Active Bond, 1,46 % + výkonnostný poplatok, 93,0 mil. eur.

Eurizon Capital:

- Manager Selection Fund – MS 70 R, 2,24 %, 129,6 mil. eur,

- Eurizon Fund Equity Innovation R, 2,31 % + výkonnostný poplatok, 108,6 mil. eur.

IAD Investments:

- Global Index, 3,86 %, 131,6 mil. eur.

Tatra Asset Management:

- Globálny akciový fond, 1,29 %, 99,4 mil. eur,

- Dlhopisový fond, 0,85 %, 215,4 mil. eur

- Private Growth 1, 1,46 %, 164,6 mil. eur,

- SmartFund, 1,55 %, 150,1 mil. eur,

- Private Growth, 1,33 %, 129,2 mil. eur,

- Balanced Fund, 1,29 %, 171,1 mil. eur.

UNIQA Investiční společnost:

- Selection Global Equity, 1,82 %, 74,0 mil. eur.

Tento článok poskytuje marketingové informácie o prebiehajúcich zľavách a produktoch spoločnosti Finax, o.c.p., a.s.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť