To nie był dobry rok zarówno dla indeksów akcji, jak i obligacji. Rekordowa inflacja, rosnące stopy procentowe i kryzys energetyczny przyczyniły się do bessy, w czasie której indeksy spadały nawet o 20%. I choć od najgorszego momentu 2022 roku nieco się poprawiły, większość głównych wskaźników nadal wykazuje straty w porównaniu ze stanem sprzed roku.

W takich chwilach wielu inwestorów zastanawia się, czy nie lepiej ulokować oszczędności w aktywnie zarządzanych funduszach. W czasach długiego kryzysu nie akceptują one automatycznej straty, być może pozwolą więc osiągnąć lepsze wyniki.

Warto zatem przypomnieć sobie, jak dotychczas radziły sobie aktywnie zarządzane fundusze. Badanie przeprowadzone przez S&P Dow Jones Indices sprawdziło ich wyniki z ostatnich 5 lat.

Zbadano, ile z nich osiągało wyniki powyżej średniej dla każdego roku w danym okresie. Wnioski zaskoczyły nawet nas, Pasywnych Rewolucjonistów - nie udało się to żadnemu z 2132 zbadanych funduszy.

Kwestia szczęścia czy umiejętności?

S&P Dow Jones Indices to amerykańska firma, która zestawia indeksy rynkowe (lub benchmarki). To portfele papierów wartościowych (np. akcji, obligacji), które reprezentują jakąś część rynku (lub cały rynek). Dobrze znanym przykładem jest indeks S&P 500, który reprezentuje rynek dużych amerykańskich firm.

Wartość papierów wartościowych jest różna, co pozwala nam obliczyć efektywność portfela (ile zarobilibyśmy, gdybyśmy w niego zainwestowali). S&P Dow Jones Indices okresowo porównuje wyniki aktywnie zarządzanych funduszy inwestycyjnych z indeksami reprezentującymi segmenty rynku, w które inwestują fundusze.

Czytaj więcej o raportach SPIVA >>

Aktywnie zarządzający funduszami starają się kupować papiery wartościowe, które w przyszłości przyniosą ponadprzeciętne stopy zwrotu. Jeśli odniosą sukces, ich wyniki będą wyższe niż w przypadku porównywalnego indeksu. W takim przypadku mówimy, że fundusz „pokonał rynek”.

Chociaż jest to bardzo trudne, rynek można pokonać. Co roku niektórzy zarządzający aktywami chwalą się lepszymi wynikami niż indeksy giełdowe. Niewielkiej części udaje się to nawet przez dłuższy czas. Jednak w horyzoncie ostatnich 20 lat, tylko niespełna 10% amerykańskich aktywnie zarządzanych funduszy pokonało rynek.

Istotne jest jednak pytanie, czy wynika to z umiejętności zarządzających funduszami, czy też po prostu mieli szczęście. Jeśli wynika to z umiejętności, osiągające ponadprzeciętne wyniki fundusze powinny być w stanie regularnie pokonywać rynek.

Wyobraź to sobie na przykładzie szkoły. Studenci o ponadprzeciętnych zdolnościach (pamięć, logiczne myślenie, dyscyplina) dostają piątkę ze zdecydowanej większości testów. Możemy więc spodziewać się, że ich średnia ocen na koniec roku będzie regularnie należeć do najlepszych w klasie.

Jeśli jednak jest to bardziej kwestia szczęścia, fundusze nie będą regularnie wygrywać z rynkiem. Ponieważ wynik jest w dużej mierze przypadkowy, dany fundusz może odnotować dobre wyniki przez dwa lata, po których nadejdzie ogromna strata w trzecim. A ta przekreśli wyniki z poprzednich lat.

S&P Dow Jones Indices, w ramach aktualizacji regularnie przeprowadzanego przez siebie badania, przedstawiło nowe dane, aby odpowiedzieć na to pytanie. Firma prześledziła, ile aktywnie zarządzanych amerykańskich funduszy regularnie osiągało wyniki lepsze od swoich konkurentów w ciągu ostatnich pięciu lat.

Przeciętny fundusz inwestycyjny przez większość czasu nie pokonuje rynku, a zatem zdolność do regularnego pokonywania konkurencji może również oznaczać zdolność do regularnego pokonywania rynku lub przynajmniej dorównywania mu. Tym samym wyniki badania wskażą, czy znacząca liczba funduszy inwestycyjnych była w stanie wielokrotnie konkurować z rynkiem.

Żaden z 2132

W badaniu przeanalizowano wszystkie 2132 aktywnie zarządzane amerykańskie fundusze. Wykluczono tylko te, które koncentrują się na wąskich segmentach rynku lub inwestują za pożyczone pieniądze, zwiększając tym samym swoje zyski kosztem wyższego ryzyka.

Analitycy S&P Dow Jones Indices obliczyli wyniki wszystkich funduszy od czerwca 2017 do czerwca 2022, czyli z ostatnich 5 lat. Rozbili je na poszczególne lata, dla każdego funduszu wiedzieli zatem, ile zarobił w 2017, ile w 2018 itd.

Następnie próbowali znaleźć regularność w ponadprzeciętnych wynikach. Na początek wybrali 25% najlepszych funduszy w pierwszym roku (2017-2018) i zbadali, ile z tych funduszy pozostało w pierwszej ćwiartce rankingu w każdym z następnych 4 lat. Ani jednemu się to nie udało.

Autorzy postanowili więc złagodzić kryterium sukcesu i przyjrzeć się, ile funduszy zdołało utrzymać się w pierwszej połowie rankingu w każdym z badanych 5 lat. Udało się to MNIEJ NIŻ 1% wszystkich funduszy.

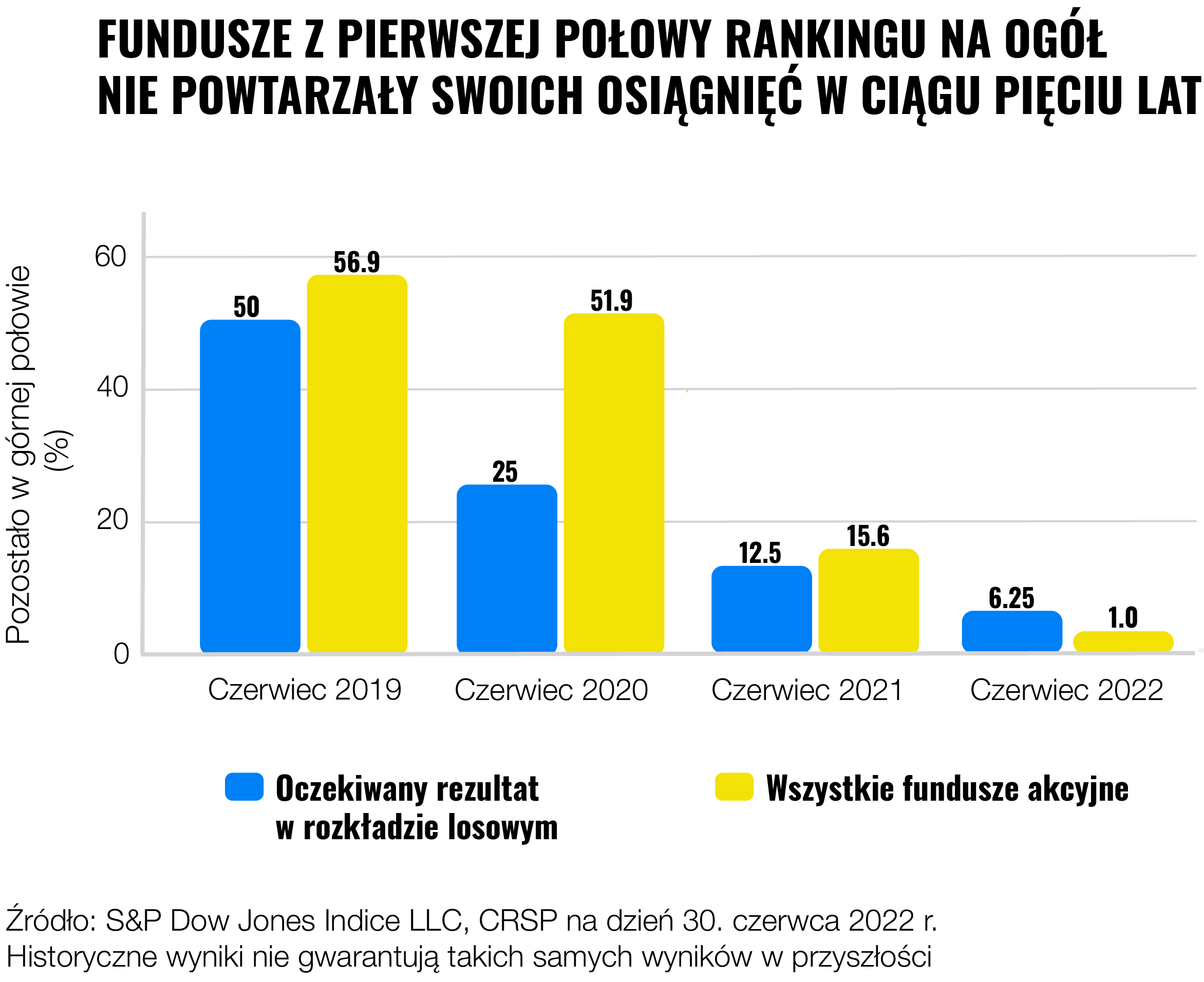

Poniższy wykres ilustruje wyniki dla podzbioru funduszy akcyjnych (nie uwzględniono zatem wszystkich funduszy, jak na powyższych wykresach). Widać, że w dłuższym horyzoncie odsetek funduszy pozostających w górnej połowie jest uderzająco podobny do oczekiwanego przy rozkładzie losowym (w ostatnim roku jest nawet znacznie niższy).

Wyniki te zdecydowanie sugerują, że wynik inwestycyjny aktywnego funduszu jest w dużej mierze zdeterminowany przez przypadek. Gdyby to była kwestia umiejętności, prawdopodobnie zauważylibyśmy większą regularność dla osiągania lepszych wyników (gdy wysoko wykwalifikowani zarządzający aktywami pokonują tych słabiej wykwalifikowanych).

Masz kryształową kulę?

Aby pokonać rynek, należy właściwie oszacować przyszłą rentowność poszczególnych spółek oraz cenę, jaką rzesze inwestorów będą skłonne zapłacić za udział w ich zyskach. Wyniki badania przeprowadzonego przez S&P Dow Jones Indices pokazują, jak trudno jest dziś trafnie odgadywać te dane.

W rzeczywistości rynek jest tak efektywny, ponieważ odzwierciedla informacje posiadane przez miliony ludzi na całym świecie. Naprawdę trudno jest zatem wpaść na coś, co nie przyszłoby dotychczas do głowy nikomu innemu, nie znajdując tym samym odzwierciedlenia w cenie rynkowej.

Aktywni inwestorzy chcący przewyższyć średnie rynkowe wyniki muszą poprawnie przewidzieć, jak masy będą się zachowywać w przyszłości: jakie produkty będą kupować, jaki marketing zadziała na nich najlepiej i które firmy zostaną dostrzeżone przez inwestorów. Tymczasem ludzkie zachowanie bywa w dużej mierze irracjonalne, a na poszczególne decyzje wpływają zdarzenia losowe. Nawet najlepsi matematycy czy ekonomiści na świecie w większości przypadków nie będą postępować w pełni racjonalnie.

Nawet znalezienie obiektywnie niedowartościowanych akcji nie oznacza jeszcze sukcesu. Żeby udało Ci się go osiągnąć, inni inwestorzy będą musieli zdać sobie z sprawę z ich niedowartościowania później niż Ty i zacząć kupować je hurtowo, podnosząc cenę, a tym samym przynosząc dla Ciebie zysk. Nie zawsze jednak tak się dzieje.

Podobnie działa to w przypadku, gdy próbujesz spekulować na spadki przewartościowanych akcji. Reszta rynku może nadal bezsensownie je kupować, jeszcze bardziej zawyżając cenę i przynosząc Ci krótkoterminową stratę, której Twój budżet może nie udźwignąć. Tesla, na przykład, gwałtownie wzrastała przez prawie dwa lata, mimo że jej wartość rynkowa była przez cały czas absurdalnie wysoka w porównaniu z innymi dużymi firmami samochodowymi. Szybki spadek nastąpił dopiero w 2022 roku.

„Rynek może pozostać nieracjonalny dłużej, niż ty będziesz wypłacalny”.

John Maynard Keynes

Do tego nie zapominajmy, że musiałoby to udawać Ci się przez kilka lat z rzędu. Nawet jeśli masz dobry rok lub dwa, wciąż możesz pomylić się w trzecim roku i utracić wszystkie dotychczasowe zyski.

Kup cały rynek

Chociaż każdego roku znajdą się takie aktywnie zarządzane fundusze, które osiągnęły wyniki lepsze od rynkowej średniej, to nie sposób przewidzieć, który z nich będzie tym wygranym. Jak widzieliśmy, przypadek odgrywa w ich sukcesie znaczną rolę.

Co więcej, aktywnie zarządzane fundusze muszą płacić analitykom i zarządzającym portfelem, którzy wybierają papiery wartościowe dla funduszu. Ich opłaty są zatem często wysokie, a to dodatkowo wpływa na pogorszenie wyników.

Dla przeciętnego człowieka, który chce pomnożyć swój majątek, nie tracąc przy tym czasu i nerwów, bardziej optymalne jest „kupowanie całego rynku”.

W ten sposób uzyskasz średnie rynkowe stopy zwrotu. A te przez dziesięciolecia były naprawdę przyzwoite. Dla przykładu, amerykański indeks S&P 500 osiągnął średnią roczną stopę zwrotu w wysokości prawie 10% w ciągu ostatnich 30 lat (średnio zainwestowane aktywa podwajałyby się mniej więcej co 7 lat).

Taka strategia jest zgodna z wieloletnimi zaleceniami ekspertów, m.in. naukowców takich jak Paul Samuelson i William Sharpe czy legendarnego inwestora Warrena Buffetta.

„Tani fundusz indeksowy jest najrozsądniejszą inwestycją dla większości inwestorów”

Warren Buffett

Można to osiągnąć, na przykład inwestując w portfel tanich funduszy indeksowych. W Finax oferujemy 11 takich portfeli, z których każdy jest dostosowany do horyzontu inwestycyjnego i stosunku wobec ryzyka danego inwestora. Konto można otworzyć w 5 minut za pośrednictwem aplikacji lub strony internetowej.

Załóż konto i zacznij inwestować już dziś

Jeśli inwestujesz pasywnie i długoterminowo, kryzysy nie są takie straszne. Badania regularnie potwierdzają, że aktywnie zarządzane fundusze, które wcześniej osiągały ponadprzeciętne wyniki, w czasie kryzysów spadają w dół rankingu. Krótko mówiąc, kryzysy trzeba po prostu przetrwać. Historycznie, rynki zawsze wracały do formy i osiągały kolejne maksima.

App Store

App Store

Google Play

Google Play

Trudność

Trudność