Każdy, kto już inwestuje albo dopiero zamierza zacząć efektywniej wykorzystać swoje aktywa finansowe, niejednokrotnie zadaje sobie pytanie, czy właśnie teraz jest na to odpowiedni moment. Nie jesteśmy wyjątkiem. Lata doświadczeń na rynkach finansowych nauczyły nas jednak, że to daremny wysiłek.

Ludzie często wychodzą z błędnego założenia, że warto usiłować znaleźć najlepszy czas na dokonanie inwestycji. Początkującym inwestorom zdarza się próbować przewidzieć, kiedy ceny na rynkach osiągną maksimum oraz minimum, a tym samym w pełni wykorzystać nadarzające się okazje. Sam pomysł brzmi świetnie i wydaje się bardzo logiczny. W końcu doskonale byłoby wiedzieć, w jaki sposób należy zarządzać swoimi aktywami finansowymi. W rzeczywistości przypomina to jednak raczej „walkę z wiatrakami”.

„Inwestorzy stracili dużo więcej pieniędzy przygotowując się na korekty na giełdzie lub przewidując korekty, niż przez same korekty.” Peter Lynch

Peter Lynch jest legendarnym menadżerem, który zarządzał funduszem inwestycyjnym Magellan, najlepiej prosperującym funduszem w spółce Fidelity Investments. Rzeczywiście, Lynch był jeden na milion. Będący pod opieką Lyncha fundusz zarabiał średnio 29% rocznie, ponad dwukrotnie więcej niż indeks S&P 500.

Nikt nie jest w stanie przewidzieć sytuacji na rynku

To zasada będąca podstawowym warunkiem udanej inwestycji. Jeżeli nie pogodzisz się z tą myślą, nigdy nie będziesz zadowolony ze swoich inwestycji i nie zaczniesz spać spokojnie. Nie będziesz także mógł zarobić tyle, na ile pozwala rynek.

Zaprzeczanie takiemu stanowi rzeczy to duży błąd – fakt ten jest bowiem niezaprzeczalny z kilku powodów. Przede wszystkim wynika on z naszego naturalnego usposobienia oraz emocjonalnego charakteru. Do tego dochodzi niedostateczny dostęp do informacji, a także niezdolność jednostki do przetworzenia ich ogromnej ilości.

Ostatnią przyczyną jest natomiast ogromna dynamika i nieprzywidywalność całej gospodarki oraz społeczeństwa. Podobnie jak w ludzkiej psychice, w gospodarce wciąż nie ma istnieją jednoznaczne związki przyczynowo-skutkowe. Jedno działanie nie zawsze wywołuje określoną reakcję.

Zawyżone poczucie własnej wartości oraz strach przed utratą dominują w umysłach większości inwestorów - zwłaszcza tych początkujących. Są to tzw. ograniczenia poznawcze umysłu, które są największym wrogiem udanych inwestycji.

Czynniki obniżonej efektywności aktywnego podejścia do zarządzania inwestycjami opisane zostały w licznych badaniach z zakresu ekonomii behawioralnej oraz finansów, które nie patrzą na ekonomię jako naukę dokładną i racjonalną, ale badającą również subiektywne podejmowanie decyzji na podstawie motywów psychologicznych.

W praktyce okazuje się, że aż 99% globalnych funduszy inwestycyjnych opartych na akcjach nie osiągnęło w ciągu ostatnich 10 lat lepszych wyników niż indeks S&P Global 1200.

A są to fundusze zarządzane przez profesjonalnych menedżerów, którzy całe swoje kariery poświęcili rynkom finansowym. Mają nieograniczony dostęp do informacji, potężnych narzędzi analitycznych oraz zespołów wsparcia.

Pobierz aplikację Finax dla Inteligentnych Inwestorów na swój telefon.

Najlepszym dowodem świadczącym o ludzkiej niezdolności do przewidywania zmian na rynku był kryzys finansowy w 2008 r. Zdecydowanej większości funduszy nie udało się go przewidzieć. Straty profesjonalnych menedżerów na ogół przewyższały średni poziom strat na rynku. Co gorsza, większość z nich dodatkowo przegapiła początek tzw. hossy (okresu wzrostu), a być może żaden z nich nie spodziewał się ani jej samej, ani jej skali.

Średni fundusz inwestycyjny w USA inwestujący w duże spółki amerykańskie osiągnął roczną rentowność na poziomie 8,2% na koniec 2015 r. Przeciętny inwestor tego typu funduszu w tym samym okresie osiągnął roczną rentowność na poziomie zaledwie 4,7%. Gdzie zginęło brakujące 3,5%? Na próbach timingu rynkowego przy zarządzaniu inwestycjami.

Podobnie było podczas ostatniej bessy. W ankiecie Bloomberga na początku 2023 r. 70% inwestorów przewidywało, że akcje jeszcze w tym roku znajdą się na nowym dnie. W rzeczywistości indeks S&P 500 wzrósł o 15% w ciągu pierwszych 6 miesięcy, co stanowi drugą najlepszą pierwszą połowę roku od 23 lat. Dziś ankiety pokazują już znacznie bardziej optymistyczne nastroje wśród inwestorów.

Czy to oznacza, że rynek akcji nie może ponownie spaść w drugiej połowie roku? Absolutnie nie, wszystko może się zdarzyć. Kluczowym wnioskiem jest to, że oczekiwania inwestorów gonią rynek, który jest zawsze o krok przed nimi. Z tego powodu często tracą oni zyski.

Co odróżnia Cię od innych ludzi? Dlaczego to wlaśnie Ty powinieneś być tym, który - w przeciwieństwie do 99% ludzi przed Tobą - poprawnie zaplanuje inwestycje, nie dysponująć wiedzą ludzi zajmujących się inwestowaniem na co dzień?

Pasywne inwestowanie

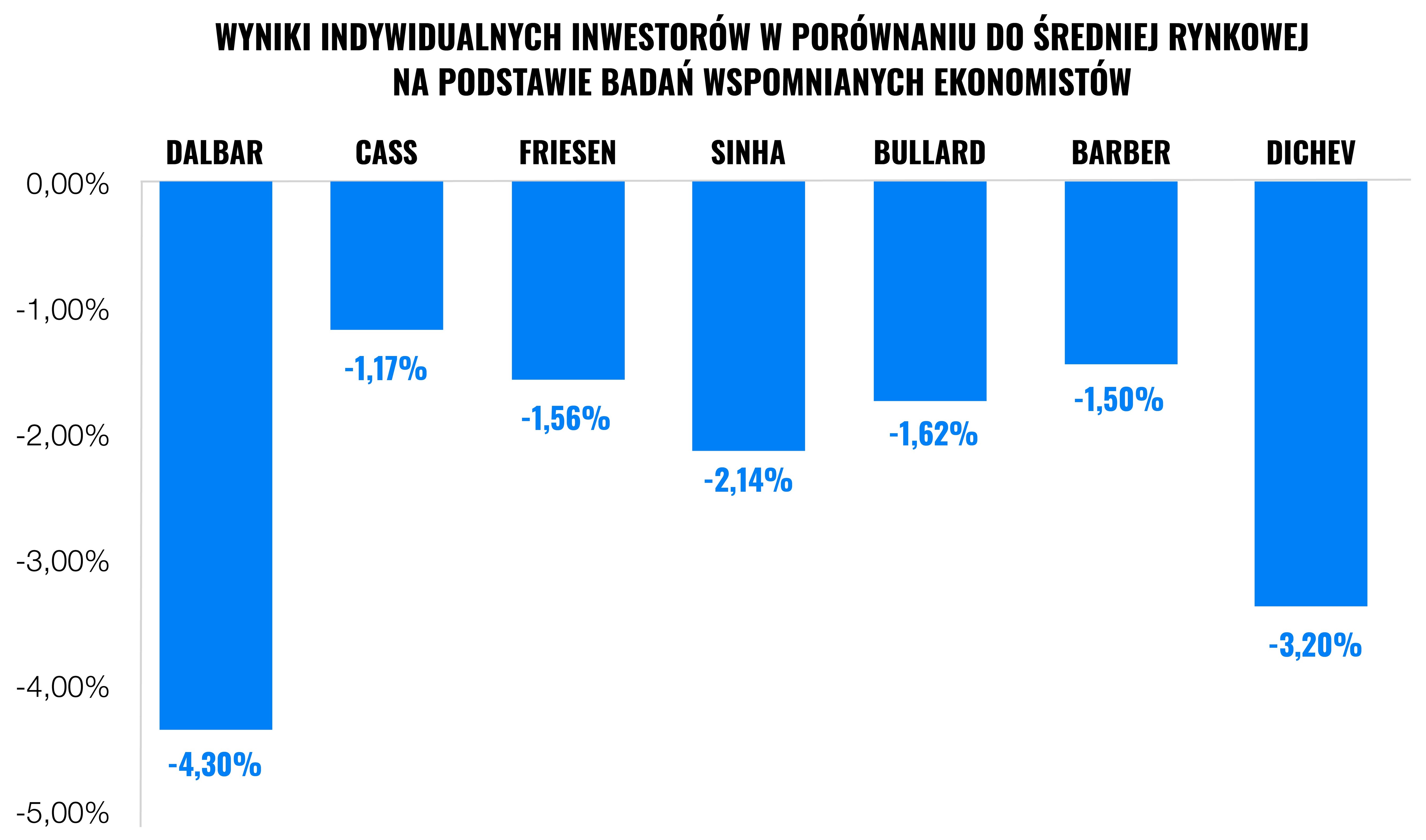

W Stanach Zjednoczonych kilku ekonomistów przeprowadziło badania dotyczące związku pomiędzy zachowaniem inwestora a jego osiągnięciami. Wyniki były zgodne: inwestorzy wykazujący bardziej aktywną postawę osiągają długoterminowo zyski poniżej średniej rynkowej. Powodem, oprócz podejmowania błędnych decyzji, jest także koszt aktywnego zarządzania inwestycjami.

To zjawisko dotyczy również inwestorów, którzy sprawdzają swoje konto częściej, aby regularnie śledzić swoje inwestycje. Każde zalogowanie zachęca bowiem do dokonywania zmian.

Różnica pomiędzy wynikami rynkowymi a wynikami aktywnych inwestorów została określona przez znanego finansowego autora i ilustratora Carla Richardsa za pomocą pojęcia behavior gap, które to następnie zostało przejęte w finansach i może być w swobodnym tłumaczeniu określane jako strata spowodowana zachowaniem.

Omawiane powyżej badania odkryły, że straty inwestorów z powodu częstych, niepotrzebnych decyzji wynoszą od -1,17% do -4,3% rocznie w stosunku do zysków rynkowych (indeksu).

W oparciu o wyniki tych badaniach Finax stworzył Inteligentne Inwestowanie, które bazuje na pasywnym podejściu do inwestowania. To właśnie eliminacja decyzji podejmowanych przez człowieka oraz automatyzacja procesu inwestowania pozwala na zmniejszenie ryzyka oraz kosztów, co wraz z długoterminowym horyzontem inwestycyjnym jest kluczowym czynnikiem sukcesu inwestycji.

Badania te wyraźnie potwierdzają t akże, że dążenie do zaplanowania wejścia na rynek w czasie prowadzi do gorszych wyników w dłuższej perspektywie, a zatem jest całkowicie zbędne.

Horyzont, właściwa alokacja i algorytm robo-doradcy

„Dla udanej inwestycji ważny jest czas spędzony na rynku a nie czas wejścia na rynek.“

Ważniejsze czynniki, na które mamy wpływ, a które decydują o powodzeniu inwestycji to dostosowany do niej horyzont inwestycyjny oraz podporządkowana mu odpowiednia struktura inwestycji, dywersyfikacja (rozłożenie ryzyka) oraz regularne rebalancowanie portfela.

Zwróć zatem uwagę na te parametry inwestycyjne zamiast próbować timingu rynkowego. W Finax dobrze rozumiemy ich znaczenie, dlatego przy wyborze inwestycji główny nacisk kładziemy właśnie na te czynniki.

Każdy potencjalny inteligentny inwestor na początku rejestracji w Finax odpowiada na pytania dotyczące jego planowanej inwestycji oraz profilu ryzyka. W oparciu o udzielone odpowiedzi unikalny algorytm - nasz robo-doradca – dobiera odpowiedni portfel, który jest dokładnie dopasowany do profilu ryzyka inwestora.

Jeżeli jesteś osobą ostrożną, która ma znaczne obawy przed inwestowaniem, zaproponujemy Ci bardziej konserwatywną strategię z większym udziałem obligacji. Wahania takiego portfolio są znacznie mniejsze niż tych z większym udziałem akcji.

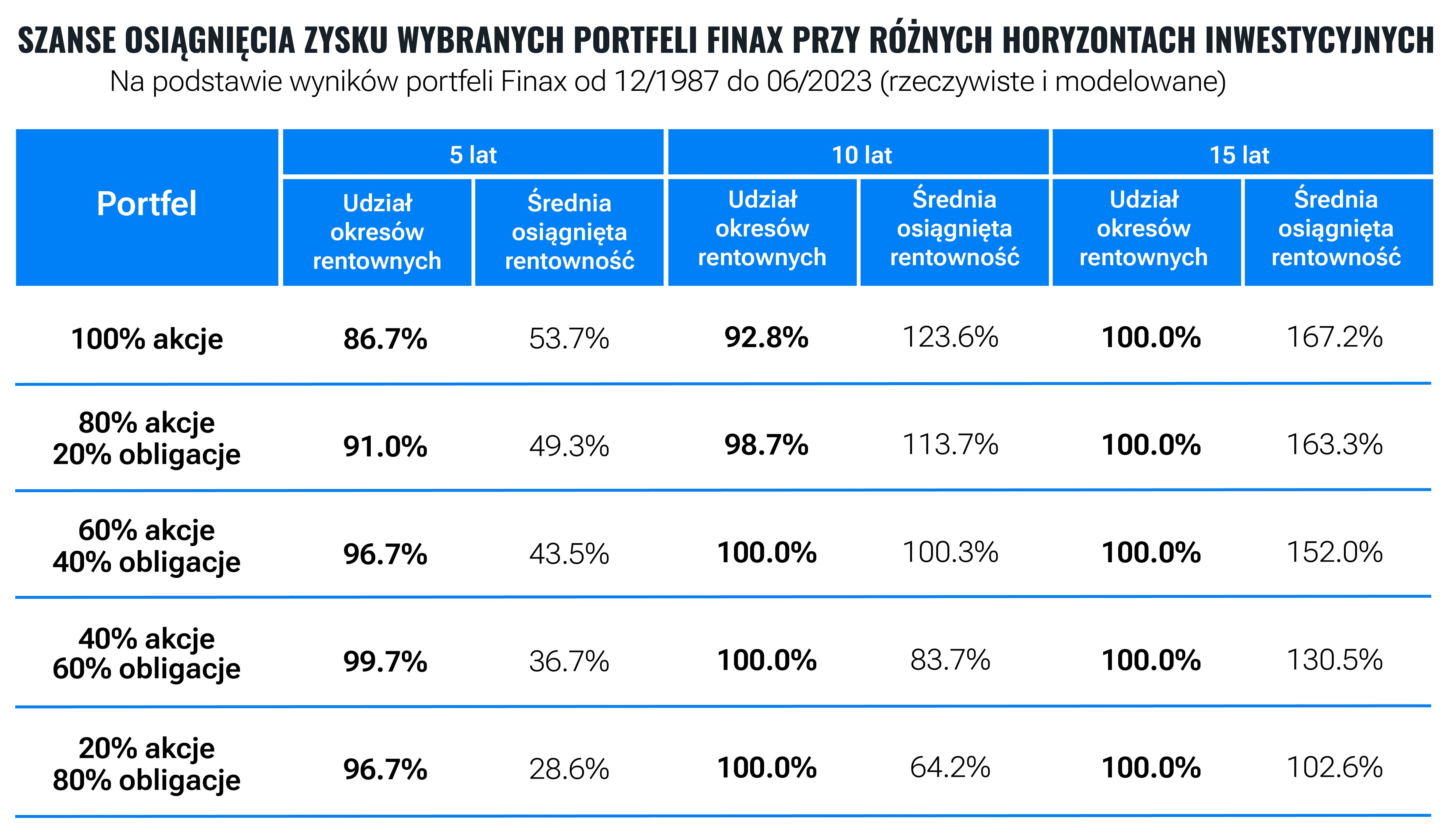

Wybór konkretnego portfolio jest dodatkowo podporządkowany planowanemu czasowi trwania inwestycji. Algorytm jest zaprogramowany w taki sposób, aby zmaksymalizować prawdopodobieństwo osiągnięcia pozytywnych wyników w określonym horyzoncie inwestycyjnym w oparciu o historyczne wyniki inteligentnego portfela inwestycyjnego.

Ryzyko rynkowe – ryzyko, z którym czas radzi sobie najlepiej

Ryzyko rynkowe mówi o niepewności co do osiągnięcia oczekiwanej przez inwestora stopy zwrotu. Mówiąc prościej, poprzez ryzyko rynkowe rozumiemy ryzyko spadku wartości inwestycji, którego prawopodobnie obawia się większość z Was. Właśnie ono sprawia, że odkładacie swoje inwestycje, tracąc potencjalne zyski i nie zarabiając.

Ryzyko rynkowe idzie jednak w parze z czasem, jak pokazano w poniższej tabeli. Wydłużanie horyzontu inwestycji stopniowo eliminuje ryzyko rynkowe aż do zera, o czym możecie przeczytać w tym artykule.

Uwaga: Wszystkie dane związane z historycznym rozwojem portfeli Finax są modelowane i powstały na podstawie modelowania wstecznego danych. Metodę modelowania wyników historycznych opisaliśmy w artykule W jaki sposób przeprowadzamy modelowanie historycznych wyników portfeli Finax? Wyniki historyczne nie gwarantują przyszłych zwrotów, a inwestycja może przynieść stratę. Dowiedz się, jakie ryzyko podejmujesz, inwestując. Wyniki bazują na notowaniach EUR i są przeliczone na PLN według kursów spot EUR-PLN (źródło: Bloomberg). Pamiętaj o ryzyku walutowym, ponieważ wyniki Finax wyrażone w PLN zależą także od wahań kursów walut wobec złotego, który może zwiększać lub zmniejszać wynik z inwestycji.

Przez im więcej czasu pozwalasz swoim aktywom pracować, tym mniejsze ryzyko utraty ich wartości. Podobnie, wraz z wydłużaniem okresu inwestycji rosną Twoje przychody – dzięki procentowi składanemu.

Przeciętny horyzont inwestycyjny aktywnych kont w Finax, obrany przy zakładaniu konta, wynosi 17 lat. Bardzo nas to cieszy. Z tego punktu widzenia wahania na rynku stają się zupełnie nieistotne, a nasi klienci nie mają się o co martwić.

Kiedy jest idealny czas na rozpoczęcie inwestycji?

Na tej stronie ujawniliśmy zasady udanych inwestycji, w tym artykule udzielamy natomiast porad, w jaki sposób warto zachować się w obliczu spadających na rynkach cen. Dziś uzupełniamy je o rekomendacje, kiedy i jak rozpocząć inwestowanie – prawdopodobnie najbardziej przydadzą się one tym, którzy myślą o inwestowaniu, ale ciąglę się jeszcze wahają.

Bądź aktywny, gdy ma to sens – czyli w zakresie zarabiania oraz oszczędzania pieniędzy. Jeśli chodzi o inwestowanie, najlepiej zrobisz, ignorując własne emocje, przewidywania na temat kierunku, w jakim zmierzają rynki finansowe oraz wszelkie rady i pomoc „profesjonalistów”.

Przede wszystkim, nie spekuluj na instrumentach inwestycyjnych. Podstawą budowania majątku jest pasywne inwestowanie w fundusze indeksowe. Wszystkie pozostałe metody są znacznie bardziej skomplikowane, bardziej ryzykowne, droższe i ostatecznie - mniej opłacalne. Dopóki nie masz w swoim portfolio ETF-ów, nie warto poświęcać czasu ani uwagi innym narzędziom.

Pozwól swoim pieniądzom zarabiać zarábať

Wypróbuj tanie inwestowanie pasywne.

Jeżeli masz przed sobą wystarczająco długi horyzont inwestycyjny, nie ma powodu, aby wstrzymywać się z inwestycją czy starać się dokładnie zaplanować czas wejścia na rynek. Jak pokazaliśmy, nie odniesiesz w ten sposób sukcesu.

Jeżeli nie masz takiego horyzontu, jak najszybciej znajdź w swoim budżecie pieniądze, które możesz „zamrozić” na lata. Wyłącznie długoterminowo zainwestowane środki mogą zapewnić Ci interesujące zyski, wygenerować więcej pieniędzy i tym samym zwiększyć wartość Twoich aktywów. Dopóki jest to dla Ciebie bariera nie do pokonania - Twoje aktywa nigdy nie będą mogły urosnąć.

Zacznij jak najszybciej. Tylko wtedy zostaniesz inwestorem. Jak najszybciej uczyń z inwestowania integralną część swojego życia. Tylko w ten sposób będziesz w stanie zrozumieć działające wzorce oraz funkcjonowanie rynków.

Zapewnij sobie wystarczająco płynną rezerwę finansową. Nie zwlekaj z inwestowaniem, ale korzystaj z uśredniania cen zakupu.

Teraz zastanów się, od jak dawna myślisz o inwestowaniu. Kiedy po raz pierwszy pomyślałeś o odkładaniu pieniędzy i inwestowaniu? Zawsze znajdowałeś jednak jakąś wymówkę, nie mam racji?

Czy to było 3 lata temu podczas pandemii Covid, kiedy wydawało Ci się, że rynki spadną jeszcze niżej i nie będą w stanie gwałtownie się podnieść? Mimo że w międzyczasie mieliśmy rok bessy, ominęły Cię zwroty w wysokości 37% (11,07% rocznie, licząc z rzeczywistymi wynikami portfela 100/0).

Czy było to w następstwie europejskiego kryzysu zadłużenia 10 lat temu? Dziś Twoje depozyty miałyby 2,5-krotność swojej pierwotnej wartości (249% zwrotu, 8,7% rocznie, licząc z kombinacją rzeczywistych i modelowanych wyników portfela 100/0).

Jeśli chcesz zwiększyć wartość swojego majątku, zapomnij o szukaniu odpowiedniego momentu wejścia na rynek. Przestań się wahać i zacznij inwestować.

App Store

App Store

Google Play

Google Play

Trudność

Trudność