Či už sa bavíme o pravidelnom investovaní na mesačnej báze alebo o jednorazovej väčšej investícii, vždy je najdôležitejšie si vopred premyslieť, čo chcem investíciou získať.

Chcem ochrániť peniaze pred infláciou alebo budem za dva roky potrebovať peniaze na opravu strechy či kúpu auta? Alebo si chcem vybudovať dostatočný majetok na dôchodok? Prípadne chcem našetriť deťom na ich štart do života?

Iba ak si stanovíte, na čo chcete prostriedky v budúcnosti použiť, dokážete investíciu správne nastaviť. Zároveň tým znížite riziko, že pri najbližšom poklese trhov spanikárite a budete uvažovať nad výberom prostriedkov z vášho investičného účtu.

Za jednu z najväčších investičných chýb našich klientov považujem otvorenie iba jedného majetkového účtu, na ktorý vložia všetky prostriedky. Následne sa ľudia trápia s otázkami, či majú dobre nastavené investície, či nepodstúpia väčšie riziko a neprídu zbytočne o potenciálne vyšší výnos.

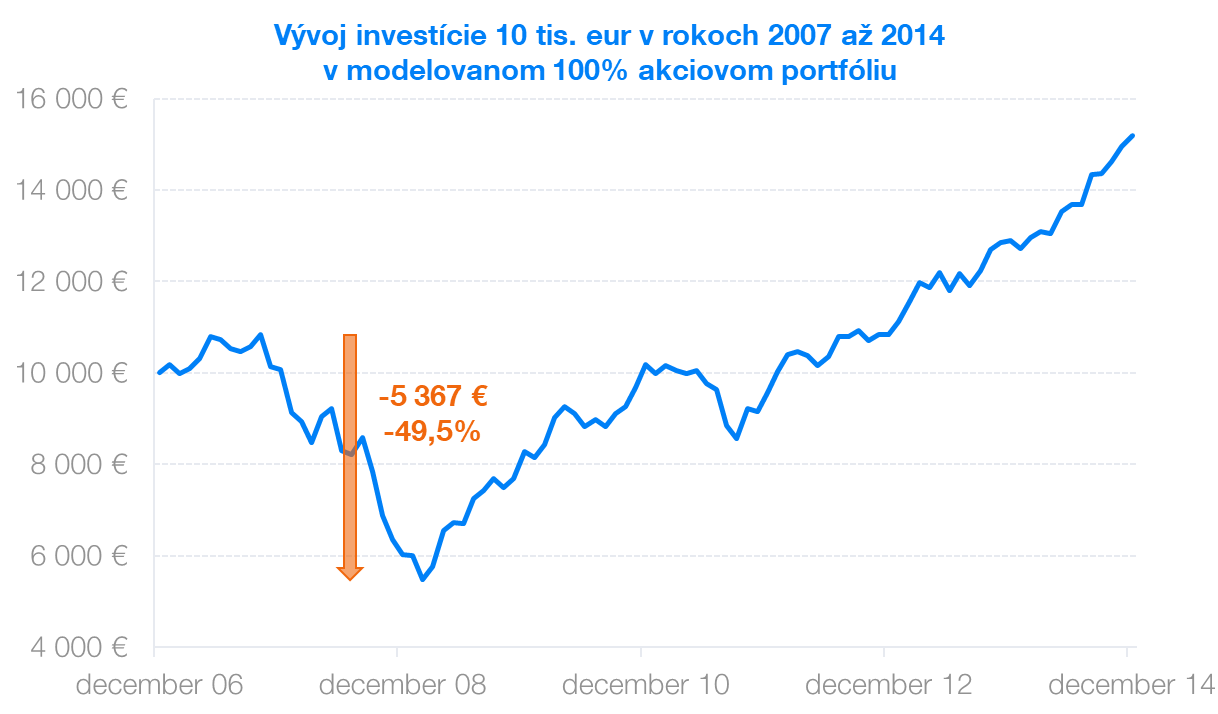

Ale čo ak budem peniaze potrebovať skôr, pred dosiahnutím investičného horizontu? Čo potom? Ľudia sa často naháňajú za výnosom a neuvedomujú si riziko, ktoré je spojené s vysokým podielom akcií v portfóliu.

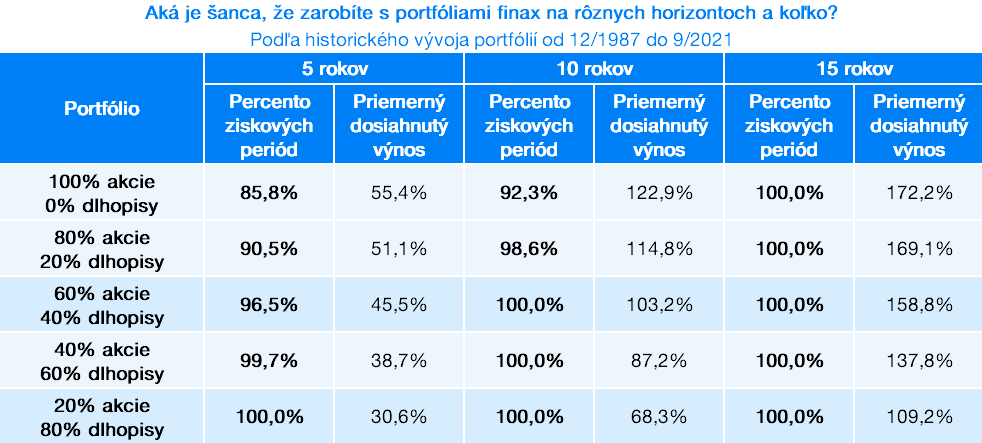

Upozornenie: Všetky údaje viažuce sa k historickému vývoju portfólií Finax sú modelované a boli vytvorené na základe spätného modelovania dát. Spôsob modelovania historickej výkonnosti sme popísali v článku Ako modelujeme historický vývoj portfólií. Minulé výsledky nie sú zárukou budúcich výnosov a výsledkom vašej investície môže byť aj strata. Informujte sa, aké riziká podstupujete pri investovaní.

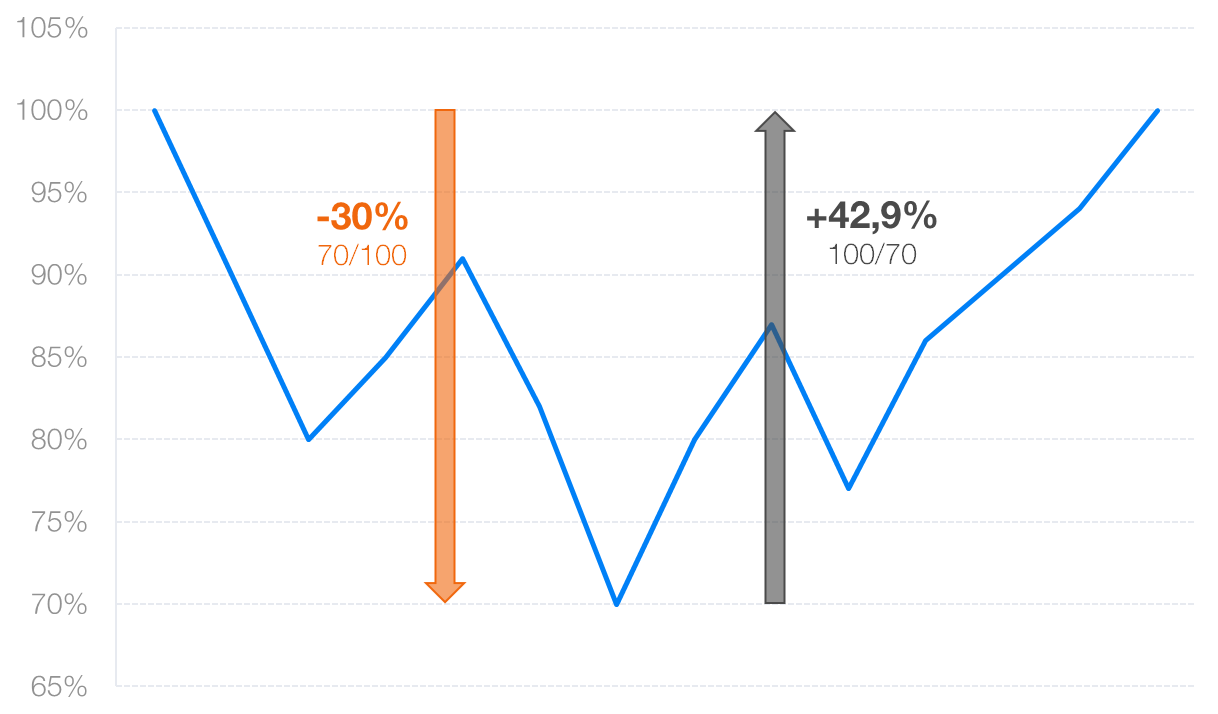

Ako budete zvládať nepriaznivé obdobie, kedy hodnota celého vášho zainvestovaného majetku poklesne napríklad o 30%? Pre lepšiu vizualizáciu si predstavte, že ste zainvestovali 10 tisíc eur a zrazu máte „len“ 7 tisíc eur. Ste uzrozumení s tým, že na návrat na počiatočnú hodnotu potrebujete, aby vaša investícia narástla o takmer 43%?

Váš účet sa môže dostať na pôvodnú hodnotu v priebehu pár týždňov či mesiacov. Čo ak bude ale návrat trvať niekoľko rokov? Vyberiete prostriedky so stratou len preto, že potrebujete kúpiť nový kotol do domu alebo zaplatiť vášmu dieťaťu štúdium v zahraničí?

Rozdeľuj a panuj

Každý z nás má v živote veľa plánov. Tieto plány sa líšia v čase, aj vo finančnej náročnosti. Na budúcoročnú dovolenku budem potrebovať menej financií ako na predčasné splatenie hypotéky o 18 rokov.

Z tohto dôvodu nie je vhodné využívať na uloženie všetkých voľných prostriedkov jeden účet, jednu stratégiu. Dlhodobé, strednodobé a krátkodobé peniaze by mali byť striktne oddelené.

Ak máte napríklad dve deti, je vhodné sporiť im radšej na dvoch oddelených účtoch, ktoré si u nás navyše môžete pomenovať menom vášho dieťaťa. Ak má jedno dieťa 6 rokov a druhé 12 rokov a vy im chcete sporiť do dosiahnutia 18. roku, investičný horizont sa bude líšiť o 6 rokov. Už tento rozdiel v horizonte značí, že na oboch účtoch by nemala byť nastavená rovnaká stratégia.

Ako na to idem ja?

Niektorí naši klienti majú u nás vytvorených aj viac ako desať majetkových účtov. Niekomu sa to môže zdať zbytočné. „Otvorím si tri účty – na rezervu, strednodobý cieľ a dôchodok – to musí stačiť.“

Pravdou však je, že čím viac účtov máte, tým lepší prehľad si viete udržať vo vašich investíciách. Aj v rámci spomínaných časových horizontov môžeme mať viac plánov.

Poďme sa teda pozrieť, ako mám investície nastavené ja. Krátkodobú rezervu, ktorá má slúžiť na vykrytie neočakávaných nákladov či straty príjmu, mám oddelenú od prostriedkov na bežnom účte. Takto sa vyhnem emocionálnym nákupom vecí, ktoré vlastne ani nepotrebujem.

Peniaze určené ako tzv. železná rezerva neslúžia na kúpu nového oblečenia len z dôvodu prebiehajúcej akcie v obchodoch. Vždy keď som nútená siahnuť na túto rezervu a poslať peniaze z nej na svoj bežný účet, dobre si tento krok premyslím.

Nové bývanie plánujem riešiť zhruba za rok, maximálne dva. Prostriedky, ktoré mám na tento účel uložené, sa obávam investovať príliš rizikovo. Preto som sa rozhodla využiť konzervatívne portfólio, kde nehrozia žiadne veľké prepady. Na druhej strane však nemôžem očakávať extrémne výnosy. Ideálne je dosiahnuť zhodnotenie, ktoré pokryje aspoň infláciu alebo jej časť.

Do piatich rokov budem pravdepodobne potrebovať nové auto. Tieto peniaze nepotrebujem mať uložené konzervatívne, ale na druhej strane sa obávam poklesu rovno v piatom roku. Zvolila som teda vyváženú stratégiu 50/50 (akcie/dlhopisy).

V horizonte okolo desiatich rokov by som chcela mať vybudovaný majetok na výdavky spojené s domom, či už nový kotol, oprava fasády alebo výmena okien. Pri vlastníctve nehnuteľnosti je vhodné pripraviť sa aj na takéto výdavky.

Desať rokov je už celkom slušný horizont. Aj keby hodnota investície v piatom roku poklesla, stále má dosť času na spamätanie. Nemôže však ísť o veľký pokles, keďže by sa investícia nemusela stihnúť zotaviť do času jej použitia. V tomto prípade bude ideálna rastová stratégia. Osobne som zvolila 80/20 (akcie/dlhopisy).

Do 15 až 18 rokov od kúpy nehnuteľnosti plánujem predčasne splatiť hypotéku. Okrem toho si samozrejme už dnes chcem sporiť na základný cieľ dôchodok a deťom by sa tiež patrilo čo to našetriť na školu, prípadne štart do života, svadbu a pod.

Horizont 15 a viac rokov je považovaný za dostatočne dlhý, aby bolo riziko straty minimalizované. Za týmto účelom som si zvolila dynamickú stratégiu 100/0 (akcie/dlhopisy). Pri čisto akciových fondoch je riziko spojené s investovaním najvyššie. Na druhej strane, aj výnosy sú najlákavejšie.

Predvídajte následky

Zmysel rozdelenia vášho majetku na viac účtov sa preukáže aj v situáciách, kedy je potrebné použiť prostriedky z vašich investičných účtov. Či už ide o očakávané alebo neočakávané udalosti, vždy máte možnosť vybrať prostriedky z toho účtu, na ktorom to dáva najväčší zmysel.

Ak sa vám pokazí práčka a potrebujete novú, siahnete po krátkodobej rezerve. Keď sa o 5 rokov rozhodnete kúpiť auto, vyberiete prostriedky z účtu, ktorý bol na to určený.

Jednou z častých chýb je, že si ľudia sporia na dôchodok a spoliehajú sa, že keď sa niečo prihodí, tak tieto peniaze vyberú a použijú na iný účel. Ide o obrovskú chybu, ktorú neoľutujete dnes, keď si kúpite nové auto, ale až keď budete na dôchodku a vtedy už bude neskoro.

Peniaze, ktoré sú určené na dlhodobé ciele, majú byť „nedotknuteľné“ a chránené pred výberom skôr, ako to bude mať skutočne zmysel. Naše rentové portfólio vám navyše vie naďalej zhodnocovať majetok, zatiaľ čo vám bude mesačne z neho vyplácaný príjem ako prilepšenie na dôchodku.

Nechajte vaše peniaze zarábať

Vyskúšajte lacné pasívne investovanie bez daní.

Jednou z výhod investovania vo Finaxe je možnosť zmeny všetkých parametrov na pár klikov bez akýchkoľvek poplatkov. Raz ročne môžete zmeniť stratégiu na každom z vašich majetkových účtov.

Ak napríklad sporíte na nové auto a o pár rokov zistíte, že ho vlastne nepotrebujete, jednoducho si na vašom účte nastavíte dynamickejšiu stratégiu. Záleží len na vás, kedy vyberiete peniaze z vášho účtu.

Ak vás zaujíma ako zmeniť parametre vašich investícií, pripravili sme pre vás odpovede na 11 najčastejších otázok našich klientov. Nájdete tu informácie aj s video návodmi ako zmeniť nastavenia účtu, stratégiu, ako nahrať nový občiansky preukaz a podobne.

Pri investovaní nejde o nájdenie a rozhodnutie sa pre jeden dokonalý cieľ či produkt. Nikto z nás nemá len jeden životný plán, ktorému prispôsobuje všetko okolo. Najmä neočakávané udalosti vedia významne zamiešať karty v rodinnom rozpočte.

O to dôležitejšie je pripraviť sa na plánované výdavky ako výchova detí alebo dôchodok. Myslite preto na to, aby vaše úspory nestrácali na hodnote a rozumne ich rozdeľte v čase, aby ste si vďaka nim mohli plniť svoje sny aj v budúcnosti.

App Store

App Store

Google Play

Google Play

Náročnosť

Náročnosť