Oszczędzam ja, oszczędzasz Ty, oszczędzają wszyscy nasi klienci. Oszczędzamy na emeryturę, zabezpieczamy przyszłość naszych dzieci albo budujemy majątek inwestując, aby nasze aktywa nie traciły na wartości. Mówiąc najprościej, oszczędzamy, abyśmy w przyszłości zarówno my, jak i nasze dzieci, mieli się lepiej.

Niewykluczone jednak, że moment, na który czekasz, jest już dziś. Być może od lat odkładasz pieniądze, poświęcając pracy długie godziny aby zarabiać więcej, a tym samym móc więcej zaoszczędzić i nadszedł już czas, aby zacząć czerpać korzyści z efektów swojej pracy, koncentrując się na tym, co sprawia Ci przyjemność. W Finax od samego początku wierzyliśmy, że każda inwestycja powinna mieć jasno określony cel.

Ale co się stanie, gdy w końcu uda Ci się go osiągnąć? Co dalej, kiedy już zaoszczędzisz kwotę wystarczającą, aby znacząco podwyższyć Twoją emeryturę? Czy powinieneś trzymać pieniądze w banku? Jeśli przez 30 lat masz oszczędzać z myślą o emeryturze, to ważne, abyś wiedział, co zrobić, kiedy już osiągniesz swój cel.

Wyjątkowe rozwiązanie umożliwiające modelowanie przyszłych wypłat

Na państwowe emerytury nie ma co liczyć. Nawet obecnie nie są one zbyt wysokie, tymczasem z każdym rokiem mogą się jeszcze bardziej zmniejszać. Tym bardziej nie będą zatem w stanie zapewnić wystarczająco dobrego standardu życia. Z tego powodu wielu z Was już dziś myśli o przyszłej emeryturze i, oprócz opłacania składek, oszczędza również na własną rękę.

Jako osoba świadomie zarządzająca swoimi finansami z pewnością masz świadomość, że trzymając pieniądze na koncie w banku tracisz rocznie nawet ponad 4% ich wartości z powodu inflacji. Tymczasem mieszkańcy Europy Środkowej pobierają emeryturę średnio przez okres około 15 lat. To horyzont wystarczający, aby myśleć o inwestowaniu.

Zainwestowanie środków na długi okres i odsprzedawanie na bieżąco jedynie takiej części inwestycji, jaka jest aktualnie potrzebna, to zdecydowanie najkorzystniejsze dla klienta rozwiązanie. Problem pojawia się jednak kiedy nie wiesz, jak duża powinna być ta część oraz przez jak długi okres będziesz pobierać wypłaty. W tym właśnie pomoże Ci nasz robo-doradca.

Załóż konto i zacznij inwestować już dziś

Jakie są podstawowe korzyści z bycia rentierem w Finax?

- W każdy ostatni dzień roboczy miesiąca uzgodniona część Twojego portfela zostaje automatycznie sprzedana, a uzyskane środki automatycznie trafiają na Twoje konto.

- Nasz robo-doradca w oparciu o odpowiednie algorytmy pomaga Ci wybrać odpowiedni poziom ryzyka inwestycyjnego, uwzględniając stopień Twojej zależności od dochodów w Finax;

- Doradzimy Ci, ile należy wpłacać, aby w przyszłości móc otrzymywać wypłaty w wybranej wysokości oraz jaką kwotę wypłaty należy ustalić, aby Twój portfel wystarczył Ci na dany okres;

- Przedstawimy Ci prognozę Twoich przyszłych wyników oraz wysokość renty, którą będziesz otrzymywać;

- Planując Twoje wypłaty automatycznie uwzględniamy zwiększenie wypłat o 2% w ujęciu rocznym ze względu na długoterminową inflację (podobnie wygląda to obecnie w przypadku państwowych emerytur);

- Kwota wypłata może zostać dostosowana do Twoich preferencji – tak, aby w dłuższej perspektywie wartość Twojego portfela pozostała taka sama – albo tak, aby wypłacić środki do zera;

- Oferujemy ponad 2000 scenariuszy regularnej renty.

Jak zostać rentierem w Finax?

Renta wymagała znaczącego dostosowania naszego kwestionariusza dla klientów. W tym przypadku pytamy ich o horyzont czasu, przez jaki chcieliby otrzymywać regularne wypłaty. Przyjęliśmy przy tym założenie, że minimalny okres pobierania renty to 10 lat.

Z myślą o wyjątkowych przypadkach udostępniamy jednak program regularnych wypłat już dla pięcioletniego horyzontu czasowego. To rozwiązanie świetnie sprawdza się na przykład w sytuacji, gdy swoje oszczędności gromadziłeś z myślą o zabezpieczeniu przyszłości dzieci. W przypadku horyzontu krótszego niż 10 lat oferujemy jednak tylko jedną możliwą strategię ryzyka: 30% akcji i 70% obligacji.

Minimalna wartość inwestycji to równowartość 50 000 euro, jeżeli jednak oszczędzasz z Finax od co najmniej 5 lat, będziesz mógł zostać rentierem mając na koncie już od 10 000 euro.

Aby umożliwić odpowiednie dostosowanie poziomu ryzyka powinieneś znać odpowiedź na pytanie, w jakim stopniu Twoje utrzymanie będzie zależne od regularnie otrzymywanych rent z Finax. Pomyśl zatem o tym, jak będzie wyglądać Twój budżet rodzinny. Postaraj się jak najdokładniej obliczyć wysokość innych planowanych dochodów oraz wydatków w czasie emerytury.

Jesteśmy świadomi, że deponując 50 000 euro chciałbyś otrzymywać minimum 1000 euro miesięcznie przez 30 lat. Bądźmy jednak szczerzy – to niemożliwe. Finax (niestety) nie jest magiczną maszynką do robienia pieniędzy. Możemy jednak zaoferować Ci taką kombinację wysokości deponowanej kwoty i poziomu ryzyka, aby Twój portfel mógł z prawdopodobieństwem ponad 90% sprostać Twoim przyszłym potrzebom.

Wysokość regularnej renty zostanie automatycznie uwzględniona przez Finax, możesz jednak wskazać również inne źródła dochodu.

Nie możemy zagwarantować, że faktyczne wyniki Twojego portfela będą zgodne z naszymi szacunkami, ale podczas tworzenia regularnej Renty przetestowaliśmy ponad pół miliona możliwych scenariuszy wyników rynkowych.

Nasze modele statystyczne wskazują, że każda możliwa kombinacja poziomu ryzyka, horyzontu inwestycyjnego, wartości docelowej portfela czy postawy wobec spadków na rynkach pozwala zachować ponad 90% prawdopodobieństwo, że Twój portfel osiągnie prognozowane przez nas wyniki.

Aby ustalić maksymalną kwotę Twojej miesięcznej renty kluczowa będzie odpowiedź na dwa poniższe pytania:

- Czy chcesz, aby Twój portfel utrzymywał swoją wartość przez cały okres wypłat (z uwzględnieniem inflacji), czy też chciałbyś w trakcie tego okresu wypłacić środki w całości?

- Czy jesteś w stanie zacisnąć pasa podczas spadku na giełdach?

To całkiem logiczne. Jeśli nie masz nic przeciwko temu, aby na koniec okresu wypłat Twój portfel został pusty (biorąc pod uwagę pesymistyczny scenariusz), możesz pozwolić sobie na zwiększenie kwoty miesięcznych wypłat. W przypadku spadków na giełdzie natomiast, portfele, z których środki są wówczas wycofywane, cierpią podwójnie – nie tylko ze względu na spadek wartości, ale także przez wycofanie środków samo w sobie. Jeżeli jesteś zatem w stanie zacisnąć pasa w okresie dekoniunktury, w latach prosperity pozwoli to dodatkowo zwiększyć kwotę wypłat.

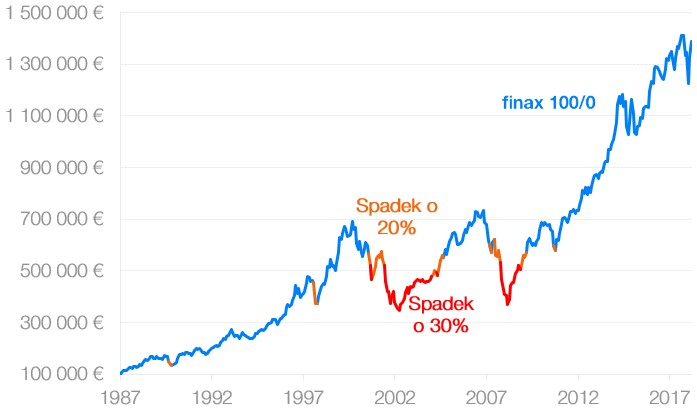

Zmniejszenie kwoty wypłat bądź też ich całkowite zatrzymanie następuje, kiedy wartość modelowego portfela Finax 100:0 spadnie odpowiednio o 20 lub 30% względem maksimum. Dane na temat wyników, modelowane przez nas na okres od 1 stycznia 1988 roku do 28 lutego 2019 roku pokazują, że portfel ten odnotował spadki o ponad 20% w ciągu 73 miesięcy, z czego spadki o ponad 30% pojawiły się w trakcie 45 miesięcy.

Warto zwrócić uwagę, że okres ten obejmuje dwa poważne kryzysy – pęknięcie bańki internetowej w latach 2000–2003 oraz kryzys finansowy w latach 2007–2009.

Jeżeli jesteś w stanie zacisnąć pasa i zmniejszyć kwotę regularnej renty podczas spadków na rynkach, w przypadku spadku giełdy powyżej 20% otrzymasz 75% standardowej wielkości wypłaty. Jeśli giełdy spadną o więcej niż 30%, otrzymasz natomiast jedynie 50% tego, co zazwyczaj. Dla przykładu, jeżeli wysokość Twoich miesięcznych wypłat wynosi 400 euro, to w tych gorszych okresach otrzymasz odpowiednio 300 lub 200 euro.

Jeżeli możesz pozwolić sobie na całkowitą rezygnację z wypłat w okresach spadków, zastosujemy to rozwiązanie przy spadkach poniżej 30%, a w okresach spadków o 20-30% wypłacimy Ci 50% standardowej kwoty.

Więcej o pasywnym dochodzie, który stanowi istotę regularnej renty, przeczytasz w kolejnym tekście na temat renty, w którym przedstawiamy także wyniki pierwszego rentiera w Finax.

Plan inwestycyjny obejmuje prognozę przyszłych wypłat oraz wyników portfela

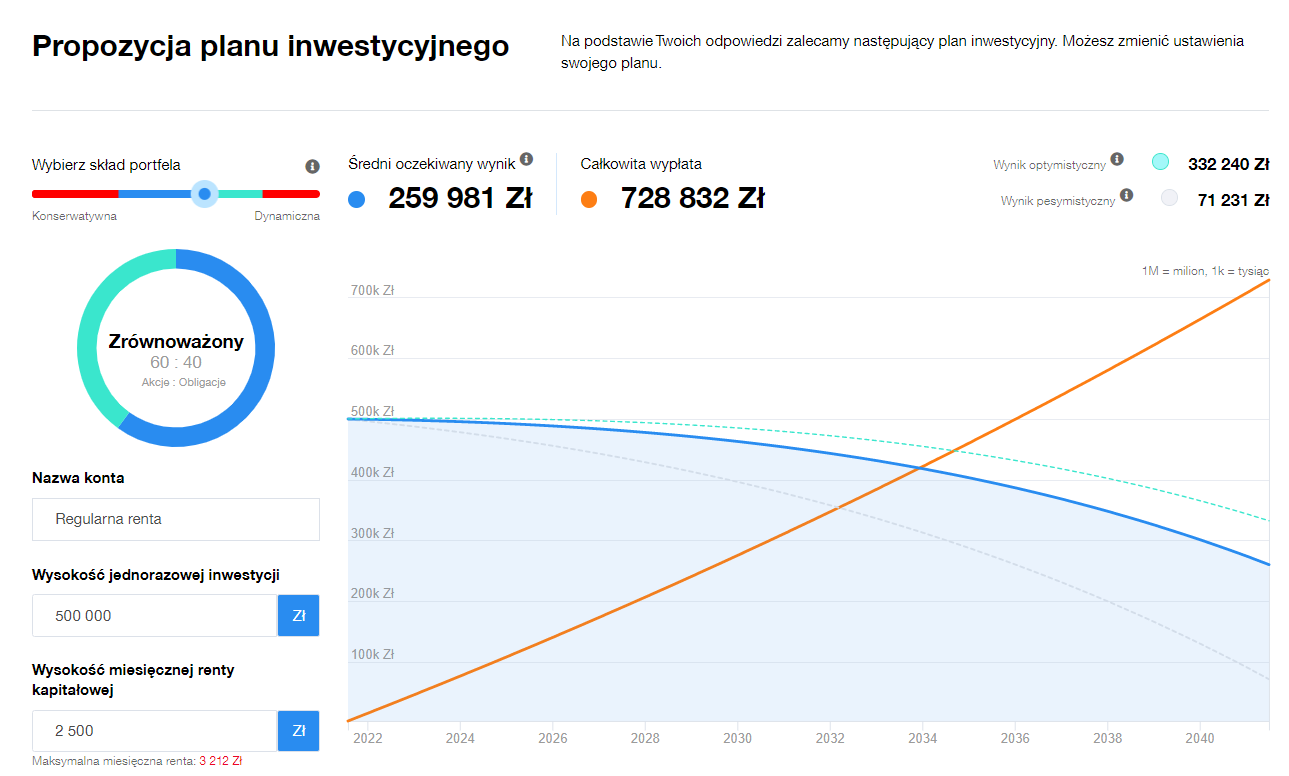

Po wypełnieniu ankiety przedstawimy Ci propozycję planu inwestycyjnego. To standardowy krok, który w tym przypadku również uległ jednak istotnym zmianom.

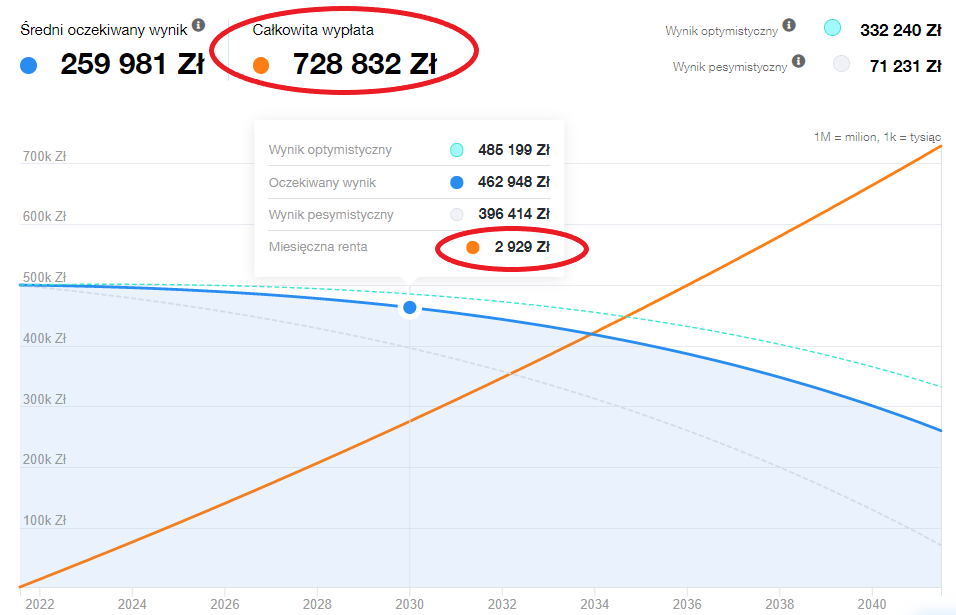

Nie pokażemy Ci kwoty depozytu, ponieważ to Ty ją ustalasz (w naszym przykładzie pracujemy z depozytem 500 000 złotych). Zamiast tego przedstawimy Ci jednak potencjalną wysokość miesięcznej wypłaty oraz całkowitą sumę Twoich przyszłych wypłat. Przesuwając kursorem po wykresie możesz zobaczyć, jak zmieniają się one w czasie. Kwota wypłaty każdego roku będzie zwiększana o średnią wartość inflacji, tj. 2%. Na poniższym przykładzie możesz zobaczyć, że jeśli początkowo ustalisz kwotę wypłaty na 2 500 złotych, po 9 latach zwiększy się ona do 2 929 złotych.

Możesz zauważyć również, że przy depozycie początkowym w wysokości 500 000 złotych, w ciągu 20 lat klient otrzyma 728 832 złotych, a na koniec okresu i tak zostanie mu jeszcze ok. 260 000 złotych. Łącznie wykorzysta zatem kwotę 988 813 złotych (728 832 + 259 981), czyli niemal dwukrotnie większą, niż gdyby początkowy depozyt 500 000 złotych ulokował na rachunku bankowym.

Tradycyjne produkty rentowe oferują bardzo ograniczony wybór w zakresie poziomu ryzyka.

W Finax maksymalnie ryzykowna strategia w przypadku Renty składa się w 80% z akcji i 20% z obligacji, choć zawsze zalecamy strategię maksymalnie 70:30, nawet jeśli bardziej agresywny portfel wciąż byłby odpowiedni dla Twojego profilu ryzyka. Bardziej ryzykowne portfele podatne są bowiem na bardzo wysoką zmienność, która nie sprawdza się w przypadku regularnych wypłat.

Wybór ryzyka ograniczyliśmy jednak także od drugiej strony. Nasz najbardziej konserwatywny portfel dla Renty składa się w 30% z akcji i 70% z obligacji. Nasza decyzja podyktowana jest długim horyzontem inwestycyjnym – przy jeszcze niższym poziomie ryzyka prawdopodobnie utraciłbyś bowiem potencjalne zyski.

Przeanalizowaliśmy ponad 2000 możliwych kombinacji wszystkich parametrów. Dla każdej z nich nasz algorytm zaoferuje Ci maksymalną możliwą regularną wypłatę, która najprawdopodobniej pozwoli Twojemu portfelowi przetrwać cały zaplanowany okres wypłat.

Jeśli chciałbyś otrzymywać wyższe wypłaty, zgłoś swoją prośbę, a nasz algorytm podpowie Ci, o ile należy zwiększyć początkowy depozyt, aby mógł on zapewnić Ci pożądany dochód.

Czasami proponowane przez nasz algorytm scenariusze uwzględniają pozostawienie na koncie na koniec inwestycji kwoty, która może wydawać Ci się spora. Dzieję się tak jednak z uzasadnionej przyczyny – algorytm bierze pod uwagę również długookresowe pesymistyczne scenariusze.

Wypróbuj tanie fundusze ETF.Osiągaj lepsze wyniki vyššie výnosy

Dalsza część rejestracji jest standardowa

Pozostałe kroki nie różnią się niczym od standardowego procesu rejestracji. Co ważne, podobnie jak w przypadku pozostałych kont w Finax, tak i w przypadku Renty możesz na bieżąco dokonywać zmian parametrów Twojego profilu inwestycyjnego, a w sekcji „Doradztwo” znajdziesz prognozowane przyszłe wyniki swojego portfela z uwzględnieniem dokonanych przez Ciebie zmian.

Wierzymy, że Renta od Finax to idealne rozwiązanie dla rentierów. Jeśli coś nadal pozostaje dla Ciebie niejasne lub uważasz, że nasz produkt jest zbyt skomplikowany, napisz do nas lub zadzwoń, a postaramy się odpowiedzieć na wszystkie Twoje pytania.

App Store

App Store

Google Play

Google Play

Trudność

Trudność