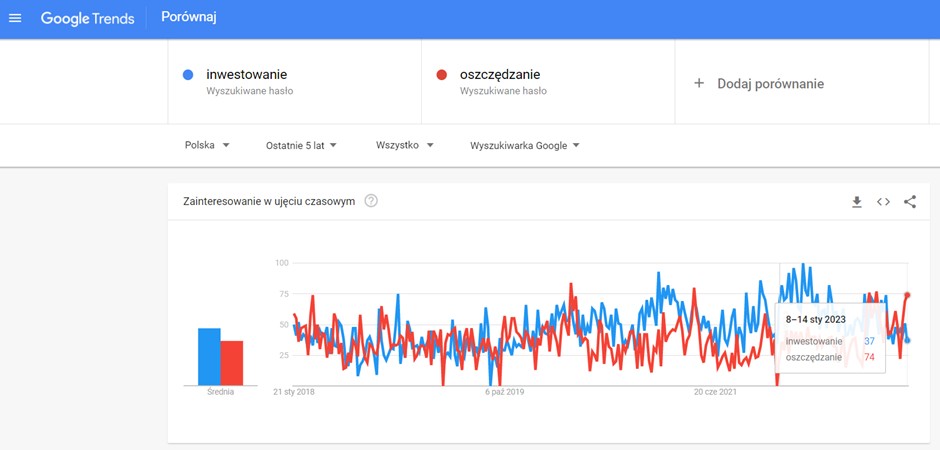

Pod koniec 2022 roku hasło “oszczędzanie” po raz pierwszy w (post?)covidowej epoce wyprzedziło w wynikach wyszukiwania Google hasło “inwestowanie”, w kolejnych tygodniach jedynie powiększając swoją przewagę.

Nic w tym dziwnego. Obecny kryzys doskwiera, w mniejszym lub większym stopniu, każdemu z nas. W dobie kurczących się budżetów coraz częściej szukamy oszczędności. A dane z Google Trends dobitnie to potwierdzają.

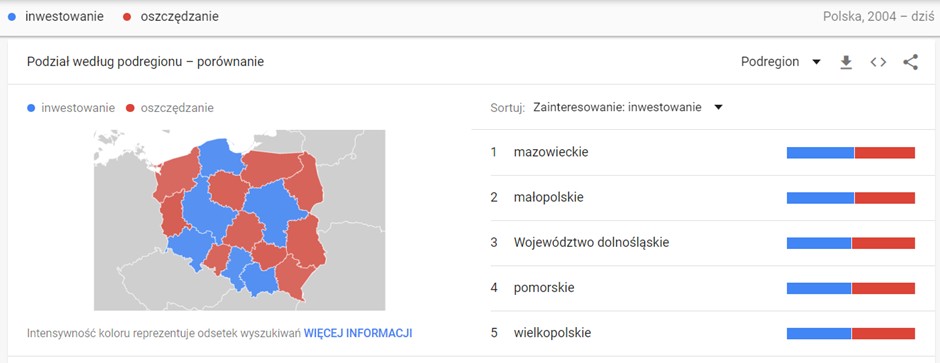

Swoją drogą, najpopularniejsza wyszukiwarka internetowa wymownie wskazuje również różnice pomiędzy zamożniejszymi regionami naszego kraju, a tymi uznawanymi za uboższe. Jeżeli przeanalizujemy dane za najdłuższy możliwy okres, wyraźnie widzimy, że w tych pierwszych na ogół dominowało zainteresowanie inwestowaniem, w drugich zaś przewagę utrzymywało oszczędzanie.

W długiej perspektywie okresy prosperity i czasy kryzysu przeplatają się ze sobą. Widocznie wzrastające w obecnym trudnym okresie zainteresowanie tematem oszczędzania skłoniło nas więc, by zadać sobie pytanie. Co jest ważniejsze w długim terminie: oszczędzanie czy inwestowanie?

Jak stać się bogatym?

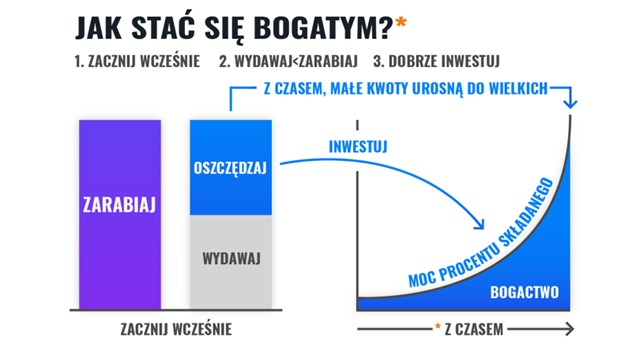

Nie od dziś wiadomo, że podstawą budowaniu majątku jest wydawać mniej, niż się zarabia, i inwestować zgromadzone nadwyżki. Z czasem, dzięki mocy procenta składanego, małe kwoty urosną do wielkich, a im wcześniej zaczniesz, tym więcej zgromadzisz na koniec horyzontu inwestycyjnego.

Takich rad udzielał już z resztą George S. Clason, autor popularnej finansowej lektury “Najbogatszy człowiek w Babilonie”, wydanej… w 1926 roku.

Kierowanie się tymi zasadami to recepta na sukces. Który z wymienionych czynników ma jednak największy wpływ na końcowy wynik inwestycji? Stopa zwrotu z inwestycji, czy może… stopa oszczędności?

Oszczędność ważniejsza niż stopa zwrotu?

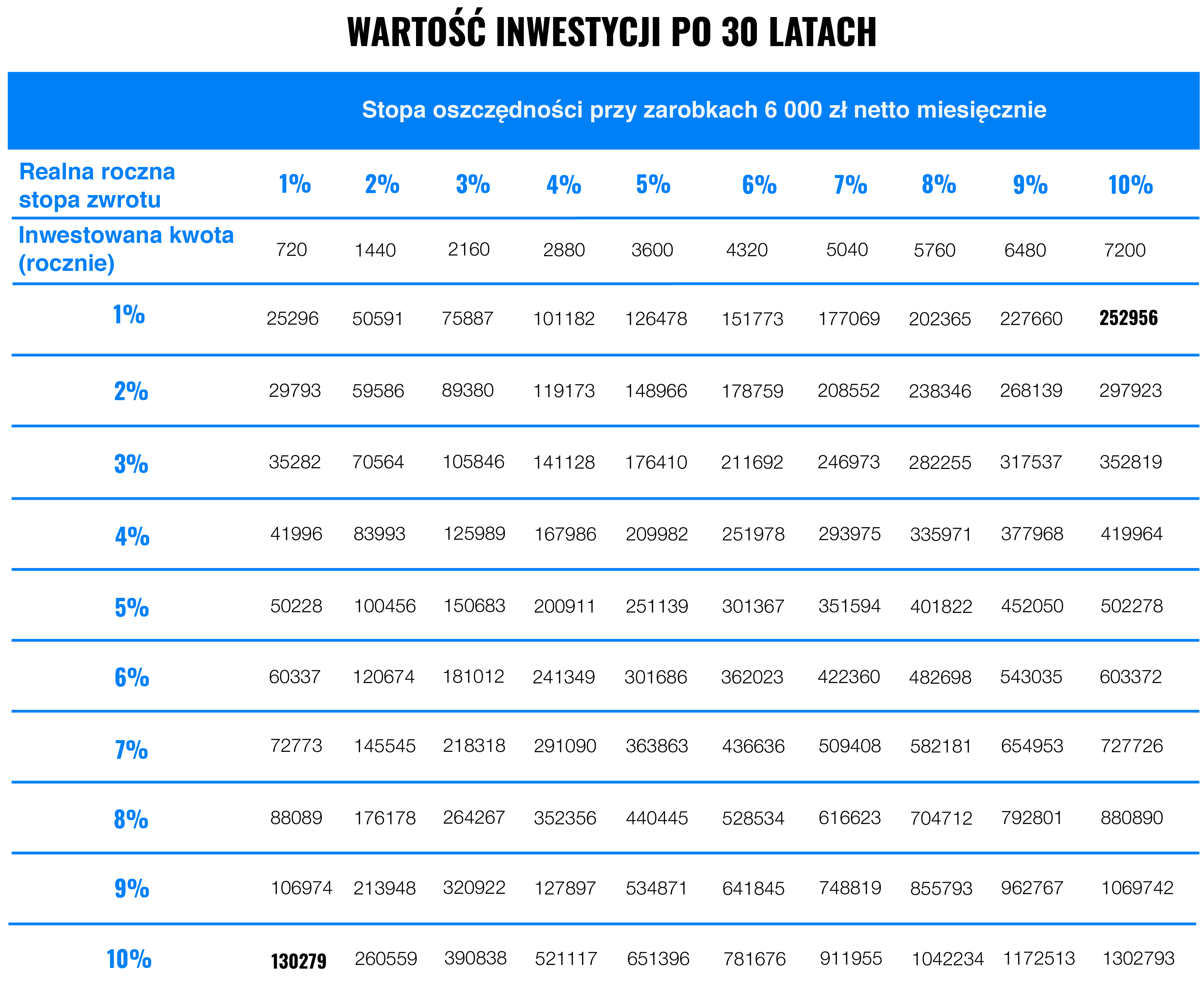

Postanowiliśmy to sprawdzić. Zainspirowani opublikowaną przez twitterowicza Charlie Bilello tabelą przeprowadziliśmy własne obliczenia, choć wynik był nam już znany.

Sprawdziliśmy, jak na koniec 30-letniego horyzontu inwestycyjnego kształtowałyby się wyniki danej inwestycji, przy zarobkach 6 000 zł netto na rękę miesięcznie przez cały okres oszczędzania. Przeanalizowaliśmy rezultaty dla różnych stóp zwrotu oraz różnych stóp oszczędności. Do jakich wniosków doszliśmy?

Jak się okazuje, choć stopa zwrotu w oczywisty sposób przekłada się na nasz ostateczny inwestycyjny wynik, to jednak większy wpływ na końcową wartość naszego majątku ma to, jak wiele jesteśmy w stanie zaoszczędzić.

Jeżeli przez 30 lat każdego roku będziesz inwestować 1% swoich dochodów, i w każdym z tych lat uda Ci się osiągnąć realną stopę zwrotu w wysokości 10% - a musisz wiedzieć, że to naprawdę trudny do osiągnięcia wynik, powyżej długoterminowej średniej rynkowej - na koniec okresu inwestycji uzyskasz 130 279 złotych.

Jeżeli jednak każdego roku uda Ci się odłożyć już 10% swoich zarobków, ale Twoja inwestycja będzie przynosić Ci realnie “marne” 1% stopy zwrotu rocznie - to po 30 latach na Twoim koncie znajdzie się... 252 956 złotych. Prawie dwa razy więcej pieniędzy!

Czynnik, na który masz wpływ

Stopa zwrotu z inwestycji, choć ważna, nie znajduje się pod naszą bezpośrednią kontrolą. W dużym stopniu zależna jest od całego spektrum czynników makro- i mikroekonomicznych. I choć możemy próbować przewidzieć, które z nich w danym okresie wystąpią, to nie jesteśmy w stanie zrobić tego ze stuprocentową pewnością czy też dokładnie oszacować ich wpływu. W końcu, jak zawsze piszemy, inwestowanie wiąże się z ryzykiem.

Z drugiej strony, stopa oszczędności jest parametrem, na który mamy realny wpływ. Nie oszukujmy się, nie każdy z nas jest w stanie odkładać co miesiąc znaczną część swojej pensji.

Jeżeli chcemy zwiększyć swoją stopę oszczędności, mamy jednak spore pole do kreatywności zarówno w zakresie cięcia wydatków, jak i zwiększania dochodów.

Jak zwiększyć swoją stopę oszczędności?

Naszym zdaniem inwestowanie powinno być proste - i takie właśnie jest inwestowanie pasywne z Finax. Robo-doradca dba o pomnażanie inwestowanych przez Ciebie oszczędności, a zdywersyfikowany portfel ETF-ów naśladuje długoterminową średnią rynkową stopę zwrotu. A Ty w tym czasie możesz skupić się na zarządzaniu swoim budżetem, aby osiągnąć jeszcze lepsze wyniki.

Właśnie dlatego regularnie staramy się pomagać Ci minimalizować Wasze wydatki. Z naszego bloga dowiesz się, jak obniżyć rachunki za jedzenie, prąd, gaz, wodę czy paliwo. Uczymy, jak oszczędzać na co dzień, w skali tygodnia i każdego miesiąca. O oszczędzaniu rozmawiamy także w najnowszej serii naszych podcastów i na kanale YouTube.

Z tego samego powodu stworzyliśmy Finbota - bezpłatną dla wszystkich klientów Finax aplikację do zarządzania finansami osobistymi (PFM), która pomoże Ci przyjrzeć się swoim finansom, zaplanować budżety i zidentyfikować obszary wymagające poprawy.

Załóż konto i zacznij inwestować już dziś

Jak widać, choć stopa zwrotu kształtuje ostateczny wynik naszej inwestycji, to kluczową rolę w budowaniu majątku odgrywa to, jaką część naszych dochodów będziemy inwestować.

Zadbaj więc o swoje oszczędności. Inwestowanie zostaw nam.

App Store

App Store

Google Play

Google Play

Trudność

Trudność